| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte |

| Economie | Transporturi | Turism | Zootehnie |

ELEMENTELE FINANCIARE ALE UNEI INVESTITII

In evaluarea investitiilor trebuie sa se tina cont de caracteristicile financiare ale eforturilor si efectelor acestora. Efortul de investitii este intotdeauna masurabil, efectul este greu de evaluat sau este chiar nemasurabil. Totodata, efectele viitoare, scontate prin punerea in functiune a obiectivului de investitii, sunt incerte; ele sunt rezultatul unor previziuni cu o anumita doza de probabilitate.

Efortul si efectul unei investitii pot fi surprinse prin urmatoarele elemente de masurare a lor: suma totala a cheltuielilor initiale pentru investitii, durata de viata, fluxurile nete de trezorerie (cash-flow-urile), valoarea reziduala si rata de actualizare.

1 Calculul cheltuielilor initiale de investitii (I0)

Cheltuiala initiala, intr-un proiect de investitii, reprezinta marimea neta a capitalului necesar pentru punerea in exploatare a investitiei. Elementele componente ale sumei initiale a investitiei sunt formate din:

- costul achizitiei activelor fixe fizice sau financiare (masini, instalatii, constructii, licente, titluri de participare etc.);

- cheltuielile de instalatii si montaj a echipamentelor si instalatiilor noi si cheltuielile de specializare a personalului in exploatarea noii tehnologii;

-cresterea nevoii de fond de rulment, respectiv cresterea stocurilor si a creantelor clienti minus cresterea datoriilor de exploatare, determinate de noua capacitate de productie;

-pretul de revanzare, eventual al activelor fixe dezinvestite (inlocuite) prin noua investitie, inclusiv plus sau minus- valoarea rezultata din aceasta cesiune.

Costul de achizitie a activelor fixe noi este pretul de facturare a acestora, in functie de care se stabileste marimea amortizarii. In legatura cu influenta amortizarii asupra fluxurilor viitoare de trezorerie (CFt), sunt necesare cel putin urmatoarele doua precizari:

- politica de amortizare (degresiva sau liniara) are incidente diferite asupra fluxurilor viitoare de trezorerie si, deci, asupra mariri VAN. Amortizarea degresiva determina dotatii ale amortizarii mai mari, in primii ani de viata ai investitiei. Aceste dotatii sunt deductibile (total sau partial, in functie de legea fiscala in vigoare) din materia impozitului pe profit, determinand astfel economii de impozit. Cum fluxurile de trezorerie din primi ani au o pondere mai mare in calculul marimi VAN, economiile de impozit, din amortizarea degresiva, conduc la cresterea VAN:

- evolutia inflatiei are incidente contrare celor de mai sus. Legea contabilitatii reglementeaza amortizarea activelor fixe (noi), in raport de costul (istoric) de procurare a acestora. Ori, cresterea in viitor a ratei inflatiei nu ajusteaza, in mod corespunzator, marimea dotatiilor anuale de amortizare. In consecinta, profitul impozabil va fi mai mare ca deficitul de amortizare si, deci, intreprinderea va plati impozite corespunzator, mai mari, care vor afecta fluxurile viitoare de trezorerie. Rata de actualizare va integra, in mod necesar, noua rata a inflatiei si, deci, actualizarea fluxurilor de trezorerie, afectate de impozitele suplimentare, va conduce la o marime VAN mai redusa.

Cresterea nevoii de fond de rulment (NFR) este relativ proportionala cu cresterea cifrei de afaceri (CA). Daca investitia schimba structural procesul tehnologic si/sau de distributie, atunci cresterea NFR se determina analitic prin calculul stocului mediu suplimentar de materiale, de produse in curs si de produse finite, a soldului mediu suplimentar de creante-clienti solicitate de noua investitie, din care se deduce soldul mediu suplimentar de datorii-furnizori si de alte datorii de exploatare antrenate de noua investitie.

Pentru calculul VAN a proiectului de investitii se utilizeaza intodeauna un rationament marginal, respectiv incasarile si platile suplimentare generate in intreprindere de noua investitie. In acest rationament, cresterea NFR, la inceputul si pe parcursul exploatarii investitiei, reprezinta o alocare de capital, pentru ca, la finalul vietii investitiei, intreaga crestere a NFR sa reprezinte o atragere de capital dezinvestit prin incetarea exploatarii investitiei (+). Tot astfel, in primul an al noii investitii are loc (eventual) dezinvestitia activelor fixe inlocuite si, deci, o eliberare (+) de capital imobilizat atat in activele revandute, cat si-n scaderea NFR, specifica vechii activitati de exploatare.

Pretul de revanzare, eventual al activelor fixe inlocuite prin noua investitie, este deci pretul de valorificare pe piata a activelor fixe dezinvestite. Deoarece acesta este, mai intotdeauna, diferit de valoarea net contabila (dupa deducerea amortizarilor cumulate), se inregistreaza plus sau minus-valoarea din cesiune. Aceasta din urma influenteaza marimea initiala a investitiei, prin impozitul sau economia de impozit asupra castigului sau pierderii de capital din cesiunea activelor dezinvestite.

2 Durata de viata a investitiei

Durata de viata (n) a investitiei este, la randul ei, o notiune cu semnificatii diverse, rezultate din diferite unghiuri de interes pentru acest element financiar.

In primul rand, se face referinta la durata fiscala, contabila, adica durata normata de serviciu a mijloacelor fixe din catalogul normelor de amortizare, anexat Legii amortizarii din Romania.

In al doilea rand, se face referire la durata tehnica de functionare a mijloacelor fixe rezultate prin investitii, durata determinata de caracteristicile tehnice functionale, specifice fiecarui mijloc fix. Sunt situatii in care durata contabila este mai mare decat cea tehnica, in conditii de utilizare intensiva (in doua schimburi, cu viteze sporite etc.) sau in conditii deosebite de exploatare (mediu umed, temperaturi ridicate etc.). Sunt, insa, si situatii in care, dimpotriva, durata tehnica este mai mare decat cea contabila, ca urmare a unei exploatari si intretineri atente a mijlocului fix respectiv.

In al treilea rand, rezultatul unei investitii prezinta interes numai pe durata comerciala ,determinata de durata de viata a produselor fabricate cu respectiva investitiie.

In sfarsit, investitorii pot fi interesati numai de durata juridica a investitiei, respectiv durata protectiei juridice asupra dreptului de concesiune a unei exploatari asupra unui brevet, licenta, marci de fabrica etc.

Evaluarea eficientei investitiei va tine cont de durata de viata care intereseaza cel mai mult gestiunea financiara a intreprinderii. Peste aceasta durata, obiectivul de investitii va genera cheltuieli si deprecieri mai mari decat veniturile realizate (rentabilitatea marginala, in raport cu timpul, devine negativa).

3 Calculul fluxurilor nete de trezorerie (CFt)

Fiind vorba de o estimare a fluxurilor viitoare, se apeleaza, in mod necesar, la un sistem de ipoteze:

- mediu economic cert, fara variatii ale rentabilitatilor inregistrate anterior ;

- capitaluri proprii suficiente, ceea ce permite separarea deciziei de investitii de cea de finantare si, deci, neluarea, in calculul CFt, a dobanzilor la capitalurile imprumutate si a economiilor de impozit aferente acestora;

3. - impozitul de profit este presupus a fi platit la sfarsitul exercitiului financiar;

4. - rata inflatiei ramane constanta pe toata durata de viata a investitiei si egala cu cea din primul an de realizare a investitiei.

In aceste conditii, fluxurile viitoare de trezorerie (CFt) reprezinta, in fapt, excedentele de trezorerie de exploatare (ETE) ale noii investitii. Acestea sunt determinate, in aceeasi acceptiune diferentiala (marginala), in raport cu situatia initiala .

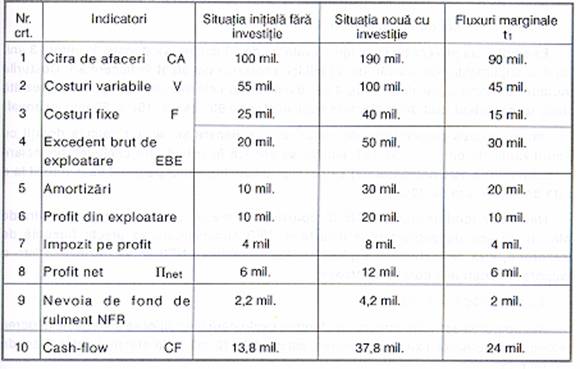

Determinarea fluxurilor marginale de trezorerie determinate

de adoptarea unui nou proiect de investitii

Calculul CFt porneste de la un cont de rezultate (de profit si pierderi) previzionat al noii investitii, in care vor fi estimate vanzarile dar si cheltuielile suplimentare, ocazionate de darea in exploatare a investitiei. Trecerea de la aceasta estimare contabila a veniturilor si cheltuielilor (ca potentialitati de incasari si plati) la o estimare, in termeni de trezorerie neta (incasari si plati efective), se face prin estimarea variatiei fondului de rulment (NFR). Aceasta este, in principal, determinata de decalajul intre durata incasarii clientilor si durata platii furnizorilor, ceea ce este de natura sa corecteze inregistrarea contabila a vanzarilor incasabile (CA) si a cheltuielilor platibile (variabile si fixe), pentru a determina fluxuri nete de trezorerie (CF):

EBE = CA - Consumuri de la terti

- Salarii si cheltuieli sociale

- Impozite si taxe locale

in care: EBE = excedentul brut de exploatare.

ETE = EBE - NFR

in care: ETE = excedentul de trezorerie al exploatarii

NFR = nevoia de fond de rulment

CF = ETE - Impozitul pe profit =(EBE - Amortizari si provizioane) x Cota de impozit pe profit

In consecinta , fluxurile nete de trezorerie pot fi calculate dupa relatia: CF = ((CA - Ch. variabile- Ch. fixe) - Amortizarea] (1-T) + Amortizarea - ONFR, in care T = cota de impozit pe profit

Exemplu: Un proiect de investitii, in valoare de 60 mil. lei, va degaja, in viitorii 3 ani, un flux suplimentar de vanzari de 90 mil.lei, presupus constant in fiecare an. Costurile variabile de exploatare aferente sunt de 45 mil. lei, iar cele fixe sunt de 15 mil.lei. Rezulta deci, un excedent brut de exploatare suplimentar de 90 - (45 + 15) = 30 mil. lei anual.

Intr-un proces proportional de amortizare, in fiecare an se vor calcula dotatii cu amortizarile de 60 : 3 = 20 mil. lei. Nu se vor lua in calcul alte cheltuieli financiare (intreprinderea este neindatorata) sau exceptionale. Impozitul pe profit va fi stabilit la o rata de impozitare de 40%.

Nevoia de fond de rulment (NFR) reprezinta, in medie, 8 zile de rotatie din cifra de afaceri. In anii de exploatare a investitiei, NFR suplimentara va afecta fluxurile de trezorerie, insa, la incheierea exploatarii, toata cresterea NFR se va dezinvesti intr- o valoare recuperabila corespunzatoare:

3 x 90 x 8/360 = 6 mil.lei.

Recuperarea activelor circulante aferente exploatarii investitiei se adauga la valoarea reziduala a activelor fixe ale investitiei, estimata la 10 mil.lei la sfarsitul celor 3 ani de exploatare.

In aceste conditii, fluxurile nete de trezorerie anuale (CFt) se vor determina dupa relatia:

(90 - 45 -15 - 20) (1 - 0,4) + 20 - 2 = 24 mil.lei

La o rata de actualizare de 10% (in termeni reali si fara risc), valoarea actuala neta (VAN) a proiectului de investitii va fi de:

Intr-o politica degresiva de amortizare adoptata de intreprindere, fluxurile nete de trezorerie (CF) pot fi influentate de economiile de impozit (asa cum am prezentat aterior in 12.4.1.). Influente contrare sunt de asteptat daca rata inflatiei creste (ca urmare a deficitului de amortizare ce ar putea rezulta).

Exemplu: la proiectul de investitii anterior se admite ipoteza unei amortizari degresive:

60 : (1 + 2 + 3) = 10 mil.lei, de unde:

- in primul an 10 x 3 = 30 mil.lei

- in al doilea an 10 x 2 = 20 mil.lei

- in al treilea an 10 x 1 = 10 mil.lei

Total amortizari 60 mil.lei

Daca legea fiscala ar admite deductibilitatea amortizarii dupa aceste dotatii anuale, intreprinderea ar inregistra economii fiscale, in primul an si un plus de fiscalitate, in al treilea an. Pe total, insa, intreprinderea este avantajata, intrucat cash-flow- ul din primul an este mai important, in determinarea VAN, decat cel din al treilea an.

In aceste conditii, cash-flow-urile anuale vor fi in:

an I : (90 - 45 - 15) (1 - 0,4) + 30 - 2 = 34 mil.lei

an II : 24 mil.lei

an III : (90 - 45 - 15) (1 - 0,4) (1 - 0,4) + 10 - 2 = 14 mil.lei

Valoarea actuala neta va creste sub influenta economiilor de impozit din primul an, mult mai importante in calculul VAN decat pierderile din suprafiscalitate in al treilea an:

4 Valoarea reziduala (VR)

Valoarea reziduala (VR) exprima valoarea posibila de realizat dupa incheierea duratei de viata a investitiei (prin vanzare, prin valorificarea pieselor, subansamblelor rezultate la casare etc.). De obicei, dupa indeplinirea duratei tehnice, valoarea reziduala ajunge aproape la zero sau la marimi nesemnificative pentru gestiunea financiara.

Pentru durate de viata mai mici decat cea tehnica, valoarea reziduala poate fi mai mare decat valoarea ramasa neamortizata si determina un castig de capital, un surplus de incasari peste valoarea ramasa a mijlocului fix respectiv. Castigul de capital mareste profitul impozabil, iar, pentru a reduce impactul fiscal, unele legislatii, cum ar fi cea franceza sau cea canadiana, acorda scutiri de impozit pentru jumatate din castigul de capital. De asemenea, pierderile de capital, ca urmare a unei valori reziduale mai mici decat valoarea ramasa, sunt admise la recuperarea lor din alte castiguri si venituri de plasament din anul curent, din anii precedenti sau din urmatorii 5 ani.

Problema valorii reziduale se pune, mai ales, pentru operatiile de leasing (inchiriere si cumparare ulterioara a unui bun fix). Vanzatorul este interesat de o valoare reziduala care sa recompenseze cheltuielile, ramase neacoperite, cu fabricarea si mentinerea functionarii bunului fix respectiv. Pe de alta parte, cumparatorul este interesat de o valoare reziduala cat mai mica, pentru a reduce efortul sau de investitii privind procurarea acelui bun fix.

Pentru durate de viata economica indelungata (10 ani, spre exemplu) valoarea reziduala (VR), ce ar rezulta din dezinvestitia noii investitii, este considerata nesemnificativa pentru calculul VAN. Pentru durate de viata mai mici, estimarea valorii reziduale devine importanta. Intr-o politica dinamica de investitii, cu posibilitatea unei dezinvestitii inainte de inchiderea duratei de viata economica, estimarea valorii reziduale, la sfarsitul fiecarui an, se impune cu necesitate.

In fapt, valoarea reziduala ar trebui sa cuprinda cel putin elementele urmatoare :

- valoarea imobilizarilor corporale la pretul de revanzare estimat, corectat cu impozitele sau cu economia de impozit, aferente plus sau minus-valori ce ar rezulta;

- valoarea imobilizarilor necorporale (licente, brevete, studii etc.) si a celor financiare la pretul de piata sau cel estimat de expertii financiari;

- suma cumulata a cresterii nevoii de fond de rulment.

Impactul valorii reziduale asupra VAN este cu atat mai mare cu cat marimea estimata a VR este mai mare si cu cat momentul dezinvestitiei este mai aproape de momentul investitiei [factorul de actualizare (1 + k)] este descrescator pe durata de viata economica a investitiei).

5 Calculul ratei de actualizare (k)

Ca si-n cazul calculului CFt, este vorba de o estimare a ratei de actualizare, ca un cost de oportunitate al capitalului investit. Acest cost de oportunitate este, deci, costul de finantare al investitiei din capitaluri proprii si va fi apreciat ca o rata de rentabilitate ceruta (normata) de investitori asupra acestui proiect. Se presupune, in mod implicit, ca fluxurile de trezorerie sunt reinvestite la aceasta rata de rentabilitate si ca piata financiara dispune de oportunitati de plasament nelimitate (ceea ce este, evident, putin probabil).

In mediu economic cert, investitia este fara risc, iar rata de rentabilitate ceruta de investitorii de capital, este rata de dobanda fara risc, intrucat piata financiara este in echilibru. Este vorba de rata nominala de dobanda care integreaza si o rata constanta de inflatie (ri.). Rata de actualizare (k) care trebuie utilizata se calculeaza deci pornind de la rata reala de dobanda (r) si de la rata de inflatie (anticipata a fi constanta).

(1+k)=(1+rr)(1+ri)=rr+ri+rrri pentru 1 an

(1+k)n=(1+rr)n(1+ri)n pentru n ani

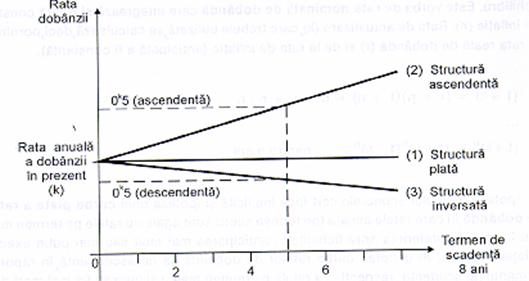

Ipoteza mediului economic cert face implicita si ipoteza unei curbe plate a ratelor de dobanda, in care ratele anuale (pe termen scurt) sunt egale cu ratele pe termen mediu sau lung. Ori, preferinta spre lichiditate, anticiparea mai mult sau mai putin exacta a inflatiei face ca, in general, curba ratelor de dobanda sa fie ascendenta in raport cu termenul de scadenta, respectiv ca ratele pe termen mediu si lung sa fie mai mari decat cele anuale (pe termen scurt). O panta accentuat ascendenta prefigureaza si o crestere a ratelor anuale in perioada viitoare. Dimpotriva, o panta descendenta, denumita si structura de rate inversata (rate pe termen scurt > rate pe termen lung), prefigureaza o scadere a ratei inflatiei si,deci,a ratelor (nominale) de dobanda pe termen scurt.

In aceste conditii, calculul VAN se face dupa relatia:

in care:

kt = rata dobanzii fara risc, estimat in prezent pentru termene de scadenta t = 1. 2.n;

k1= k , rata anuala de dobanda (fara risc) , estimata in prezent pentru anul 1

(1+0k2)=(1+0k1)(1+1k2)=1+0k1+1k2+0k1*1k2

(1 +0kn) = (1 +0k2)(1 +n-1kn)

in care: n-1 kn = rata anuala estimata peste (n-1 ) ani pentru anul n.

Structura ratelor de dobanda la termen , in raport cu rata anuala din momentul investirii

Marimea VAN a unui proiect de investitii va fi mai mica, intr-o structura ascendenta de rate de dobanda, decat o structura plata sau o structura descendenta (inversata). Pentru proiecte concurente, o curba ascendenta favorizeaza fluxurile de trezorerie cele mai apropiate de momentul investitiei, iar o curba descendenta privilegiaza fluxurile mai indepartate (inclusiv valoarea reziduala, a se vedea fig.l3.l.).

Acelasi rationament al descompunerii ratei de dobanda se poate face si pe perioade mai mici de un an (trimestru, luna) ori pe perioade infinitezimale (dobanda continua). Astfel ca dobanda anuala se poate explica si ca o medie complexa a dobanzilor echivalente trimestriale (ktr), lunare (ki) sau continue (kc).

(1+k)= (1+ktr)4

(1+k)= (1+k1)12

(1+k)= (1+ekc)

in care

![]()

![]()

Exemplu: O rata anuala cu dobanda de 15% poate fi rezultanta unei dobanzi trimestriale echivalente, de 3,5558 % sau a unei dobanzi lunare echivalente, de 1,1715%. Daca fluxurile de trezorerie se pot identifica trimestrial sau lunar, ceea ce poate fi plauzibil, atunci actualizarea lor trebuie sa se faca la ratele de dobanda echivalente. Amintim ca prin capitalizarea dobanzii, pe perioadele sub anuale (trimestru, luna), marimea dobanzilor echivalente este, bineinteles, mai mica decat cea a dobanzilor proportionale corespondente:

![]()

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 5449

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved