| CATEGORII DOCUMENTE |

| Statistica |

Actiunile si Obligatiunile - titluri primare tranzactionate de pietele de capital

1. Actiunile- instrumente de capitaluri proprii

1.1.Definitie

Actiunile reprezinta instrumente financiare care confera detinatorilor calitatea de co-proprietari asupra capitalului social al societatii emitente.

1.Tipologie :

I. In raport cu forma in care sunt emise, actiunile pot fi :

II Din punct de vedere al modului de identificare a detinatorului, exista :

III. In functie de natura drepturilor conferite actionarilor, identificam:

actiuni comune (obisnuite sau ordinare), asigura detinatorilor urmatoarele categorii de drepturi:

- metoda proportionalitatii - conform careia o actiune confera un drept de vot, daca actul constitutiv nu prevede altfel, sau

- metoda votului cumulativ- aplicata in mod obligatoriu la cererea unui actionar semnificativ (care detine cel putin 10% din drepturile de vot sau din capitalul social al emitentului), atunci cand pe ordinea de zi a AGOA figureaza un punct distinct privind numirea administratorilor unei societati detinute public (minim 5 administratori).

Aceasta metoda de exercitare a dreptului de vot, este menita sa apere interesele actionarilor minoritari prin faptul ca fiecare actionar are dreptul de a-si atribui voturile cumulate (voturile obtinute in urma inmultirii voturilor detinute de catre orice actionar, potrivit participarii la capitalul social, cu numarul administratorilor ce urmeaza sa formeze consiliul de administratie) uneia sau mai multor persoane propuse pentru a fi alese in consiliul de administratie.

Dreptul de subscriere preferentiala constituie o categorie aparte a valorilor mobiliare prin faptul ca poate fi tranzactionat (daca AGEA hotareste astfel) pe o piata reglementata de capital, astfel incat doar detinatorii drepturilor de subscriere, la finele perioadei de tranzactionare, au dreptul sa participe la operatiunea de majorare a capitalului social. (v. exemplul SSIF Broker SA sau SNP Petrom SA, societati cotate pe Bursa de Valori Bucuresti).

Un astfel de eveniment corporativ nu presupune un flux de numerar veritabil intre companie si actionarii sai, ci mai degraba o restructurare a elementelor de capitaluri proprii. Actiunile nou emise in urma majorarii de capital social prin capitalizarea elementelor mentionate anterior, se distribuie cu titlu gratuit tuturor actionarilor existenti la data de inregistrare, proportional cu cota de participare la capitalul social. (v. exemplul Banca Transilvania SA- Cluj Napoca).

Urmare a derularii unei oferte publice de cumparare adresata tuturor actionarilor si pentru toate detinerile acestora, ofertantul (actionarul care a initiat oferta publica de cumparare) are dreptul sa solicite actionarilor care nu au subscris in cadrul ofertei sa-i vanda respectivele actiuni, la un pret echitabil, daca acesta se afla in una din urmatoarele situatii:

a) detine actiuni reprezentand mai mult de 95% din capitalul social;

b) a achizitionat, in cadrul ofertei publice de cumparare adresata tuturor actionarilor si pentru toate detinerile acestora, actiuni reprezentand mai mult de 90% din cele vizate in cadrul ofertei.

Urmare a unei oferte publice de cumparare adresata tuturor detinatorilor si pentru toate detinerile acestora, un actionar minoritar are dreptul sa solicite ofertantului care detine mai mult de 95% din capitalul social sa-i cumpere actiunile la un pret echitabil.

De asemenea, prin Dispunerea CNVM nr. 8/2006 este garantata acordarea catre actionarii care nu sunt de acord cu hotararea Adunarii Generale a Actionarilor privind retragerea de la tranzactionare a unei societati detinute public, a dreptului de a se retrage din societate si de a obtine contravaloarea actiunilor detinute, la un pret/actiune determinat de catre un evaluator extern independent, pe baza standardelor internationale de evaluare (IVS).

actiuni preferentiale

Potrivit Legii nr. 31/1990 privind societatile comerciale, republicata, o societate comerciala pe actiuni poate emite actiuni preferentiale cu dividend prioritar si fara drept de vot, ce confera titularului:

dreptul la un dividend prioritar prelevat asupra beneficiului distribuibil al exercitiului financiar, inaintea oricarei alte prelevari;

drepturile recunoscute actionarilor cu actiuni ordinare, inclusiv dreptul de a participa la Adunarea Generala a Actionarilor, cu exceptia dreptului de vot.

De retinut faprul ca actiunile cu dividend prioritar, fara drept de vot, nu pot depasi o patrime din capitalul social si vor avea aceeasi valoare nominala ca si actiunile ordinare.

Administratorii, directorii, respectiv membrii directoratului si ai consiliului de supraveghere, precum si cenzorii societatii sau auditorii interni nu pot fi titulari de actiuni cu dividend prioritar fara drept de vot.

In caz de intarziere a platii dividendelor, actiunile preferentiale vor dobandi drept de vot, incepand de la data scadentei obligatiei de plata a dividendelor ce urmeaza a fi distribuite in cursul anului urmator sau, daca in anul urmator Adunarea Generala a Actionarilor hotaraste ca nu vor fi distribuite dividende, incepand de la data publicarii respectivei hotarari, pana la plata efectiva a dividendelor restante.

Actiunile preferentiale si actiunile ordinare vor putea fi convertite dintr-o categorie in cealalta prin hotarare a Adunarii Generale Extraordinare a Actionarilor.

a) Cumulativitatea permite ca dividendele neachitate intr-unul sau mai multe exercitii financiare sa fie incasate cumulat si in mod prioritar in raport cu dividendele actiunilor comune. Este de la sine inteles faptul ca actiunile comune nu beneficiaza de aceasta caracteristica, pe motiv ca o societate comerciala nu are o obligatie legala de a distribui dividende.

b) Ajustabilitatea se refera la recalcularea periodica a nivelului dividendelor in functie de evolutia unei rate de referinta precum: rata dobanzii de referinta (rata libera de risc), rata inflatiei, rata de rentabilitate a instrumentelor monetare (de economisire pe termen scurt, de exemplu certificatele de depozit bancar), rata dobanzii pentru obligatiuni si titluri de stat sau rate de rentabilitate (ROE) pentru companii care activeaza in sectoare comparabile.

Mentiune

ROE = Profit net/Capitaluri proprii * 100

(Return on Equity- rata rentabilitatii financiare)

c) Convertibilitatea -permite transformarea actiunilor preferentiale in actiuni comune, in functie de un raport de conversie specificat in prospectul de emisiune si in cadrul unei perioade de timp bine precizata. Aceasta caracteristica este atasata actiunilor preferentiale pentru a permite detinatorilor de a beneficia si de caracteristicile actiunilor comune.

d) Participativitatea: permite actionarilor preferentiali sa obtina un dividend suplimentar din profitul net ramas dupa achitarea dividendelor aferente actiunilor preferentiale si a celor aferente actiunilor comune.

e) Revocabilitatea: aceasta caracteristica este favorabila emitentului, deoarece prin prospectul de emisiune se poate prevedea o perioada de timp dupa care actiunile preferentiale sunt retrase (revocate) de pe piata, de regula, platindu-se in schimb o prima de revocare.

Spre exemplu, o societate emitenta ar putea recurge la activarea acestei clauze in momentul cand rata dobanzii de referinta inregistreaza o scadere, astfel incat din punct de vedere al costurilor de finantare, pentru societate ar fi mai avantajos sa retraga de pe piata actiunile preferentiale si sa se refinanteze la rate ale dobanzii mai scazute.

O abordare comparativa a celor doua clase fundamentale de actiuni, din punct de vedere al principalelor drepturi conferite detinatorilor, precum si cateva aspecte care fac nota discordanta, pot fi surprinse in tabelele urmatoare:

|

Drepturi conferite conferiteconferite |

Actiuni obisnuite |

Actiuni preferentiale |

|

dreptul de recuperare a capitalului investit |

Da |

Da - iar recuperarea se face cu prioritate fata de detinatorii de actiuni obisnuite. |

|

dreptul de vot |

Da |

Nu - in mod obisnuit; Da - in situatii exceptionale (preluari, fuziuni, achizitii) |

|

dreptul de preemtiune |

Da |

Nu |

|

dreptul la dividende |

Da |

Da - plata dividendelor se realizeaza cu prioritate fata de dividendele pentru actiunile obisnuite. In cazul in care compania are emise si actiuni obisnuite si actiuni preferentiale, atunci este obligatoriu sa plateasca in primul rand dividendele pentru actiunile preferentiale (daca prioritatea nu este respectata, acesta este singurul caz in care actionarii preferentiali - pot actiona in justitie compania pentru neplata dividendelor) |

Actiuni obisnuite |

Actiuni preferentiale |

|

1. valoarea nominala, daca exista, este mica. |

1. valoarea nominala este de cel putin 5 - 10 ori mai mare decat cea a actiunilor obisnuite. |

|

dividendele platite sunt variabile, in functie de marimea profitului obtinut de companie si in functie de politica de dividende practicata. |

dividendele sunt relativ fixe si sunt stabilite de obicei - ca procent din valoarea nominala a actiunii preferentiale |

|

3. au o durata de viata nelimitata - odata emise este posibil sa ramana pe piata pana cand societatea comerciala emitenta se dizolva sau dispare in orice alt mod. |

3. se emit pentru perioade limitate de timp si se recurge la lansarea lor pe piata mai ales atunci cand se considera ca punerea in circulatie a actiunilor obisnuite nu ar avea impact asupra investitorilor. |

|

4. valoarea de piata depinde exclusiv de raportul dintre cererea si oferta de astfel de actiuni (evident, raportul cerere/ oferta este influentat de o multitudine de alti factori). |

4. valoarea de piata depinde in primul rand de rata de referinta a dobanzii (din cauza dividendului relativ fix care este comparat cu aceasta rata) si abia apoi de raportul cerere/ oferta |

|

5. actiunile obisnuite pot sa existe independent de actiunile preferentiale. |

5. pentru ca o companie sa poata emite actiuni preferentiale, este necesar sa fi emis in prealabil cel putin o categorie de actiuni obisnuite. |

|

6. se adreseaza oricarui tip de investitori. |

6.se adreseaza in special investitorilor care prefera sa obtina din plasamentele lor un venit relativ stabil, chiar daca acesta este mai scazut. |

a) Actiuni autorizate: reprezinta numarul maxim de actiuni, din orice clasa, pe care o societate comerciala poate sa le puna in circulatie, incepand de la data inregistrarii. De regula, o societate comerciala nu va pune in circulatie deodata toate actiunile autorizate, ci va emite pentru inceput numai actiunile necesare pentru formarea capitalului social minim necesar, urmand ca pe parcursul vietii sale sa emita noi actiuni, care au fost in prealabil autorizate.

b) Actiuni emise si aflate in circulatie: reprezinta actiunile care au fost deja emise si se afla in posesia investitorilor care le-au subscris, fiind inregistrate ca atare in registrele actionarilor. Numarul acestei categorii de actiuni poate fi cel mult egal cu numarul total al actiunilor autorizate. Ori de cate ori o societate comerciala doreste sa emita o noua serie de actiuni autorizate, are nevoie de aprobarea Adunarii Generale Extraordinare a Actionarilor.

c) Actiuni de trezorerie- reprezinta acea categorie de actiuni pe care o societate emitenta le-a rascumparat, retras sau redobandit in orice alt mod legal de pe piata. Aceste actiuni sunt disponibile pentru a fi repuse in circulatie si sunt "tezaurizate" de catre emitent.

Important de retinut faptul ca in cazul actiunilor proprii rascumparate (de trezorerie) dreptul de vot este suspendat pe perioada detinerii si aceste actiuni nu genereaza dreptul de a incasa dividende.

O societate comerciala poate recurge la rascumpararea actiunilor proprii din variate motive, precum:

pentru a onora plata dividendelor scriptice (adica, pentru a distribui actiuni cu titlu gratuit in favoarea actionarilor existenti la data de inregistrare, urmare a majorarii capitalului social prin incorporarea rezervelor si a altor elemente de capitaluri proprii ce pot fi capitalizate);

pentru a fi distribuite angajatilor conform pachetelor de benificii acordate acestora in cadrul unor scheme de cooptare in structura proprietarilor de capital (cu scopul imbunatatirii gradului de loialitate fata de filosofia si valorile companiei) .

pentru a onora o serie de optiuni pe care angajatii sau terte persoane le detin asupra actinilor comune emise de companie;

pentru a raspunde solicitarilor de conversie a obligatiunilor convertibile in actiuni sau a actiunilor preferentiale, respectiv pentru a raspunde exercitarii drepturilor de subscriere in actiuni pe care le detin actionarii ca urmare a unei operatiuni de majorare a capitalului social;

pentru a face fata intentiilor de retragere a actionarilor dintr-o societate detinuta public, urmare a hotararii AGA privind delistarea companiei (este cazul actionarilor care nu sunt de acord cu aceasta hotarare) sau urmare a finalizarii unei oferte publice de cumparare in care initiatorul fie detine actiuni reprezentand mai mult de 95% din capitalul social, fie a achizitionat actiuni reprezentand mai mult de 90% din cele vizate in cadrul ofertei.

in scopul diminuarii capitlului social, prin anularea actiunilor dobandite

ca o masura de "reglare" a cotatiei propriilor actiuni (cumparand actiuni din piata, cursul se apreciaza).

Potrivit legislatiei in vigoare, unei societati comerciale i se permite sa dobandeasca propriile actiuni, fie direct, fie prin intermediul unei persoane actionand in nume propriu, dar pe seama societatii in cauza, cu respectarea urmatoarelor conditii:

q autorizarea dobandirii propriilor actiuni este acordata de catre Adunarea Generala Etraordinara a Actionarilor, care va stabili conditiile acestei dobandiri, in special numarul maxim de actiuni ce urmeaza a fi dobandite, durata pentru care este acordata autorizatia si care nu poate depasi 18 luni de la data publicarii hotararii in Monitorul Oficial al Romaniei si, in cazul unei dobandiri cu titlu oneros, contravaloarea lor minima si maxima;

q valoarea nominala a actiunilor proprii dobandite de societate, inclusiv a celor aflate deja in portofoliul sau, nu poate depasi 10% din capitalul social subscris, sub sanctiunea instrainarii in termen de 3 ani de la data dobandirii, altfel acestea vor trebui anulate;

q tranzactia poate avea ca obiect doar actiuni integral liberate;

q plata actiunilor astfel dobandite se va face numai din profitul distribuibil sau din rezervele disponibile ale societatii, inscrise in ultima situatie financiara anuala aprobata, cu exceptia rezervelor legale.

q daca actiunile proprii sunt dobandite pentru a fi distribuite angajatilor societatii, actiunile astfel dobandite trebuie distribuite in termen de 12 luni de la data dobandirii.

Aceste restrictiile nu se aplica insa:

a) actiunilor dobandite ca urmare a unei decizii a Adunarii Generale Extraordinare a Actionarilor privind reducerea capitalului social;

b) actiunilor dobandite ca urmare a unui transfer cu titlu universal;

c) actiunilor integral liberate, dobandite prin efectul unei hotarari judecatoresti, intr-o procedura de executare silita impotriva unui actionar, debitor al societatii;

d) actiunilor integral liberate, dobandite cu titlu gratuit.

Consiliul de administratie va include in raportul ce insoteste situatiile financiare anuale informatii cu privire la dobandirea sau instrainarea de catre societate a propriilor actiuni, respectiv:

motivele dobandirilor efectuate pe durata exercitiului financiar,

numarul si valoarea nominala a actiunilor dobandite si a celor instrainate pe durata exercitiului financiar precum si procentul din capitalul social subscris pe care acestea il reprezinta

in cazul dobandirii sau instrainarii cu titlu oneros, contravaloarea actiunilor.

d) Actiuni autorizate si neemise : sunt actiuni pentru care societatea emitenta a primit autorizatia de a le emite, dar care nu sunt puse in circulatie. Aceste actiuni sunt pastrate sub forma unei rezerve pentru operatiunile de majorare a capitalului social sau pentru a realiza operatiunile pentru care nu au fost rascumparate actiuni proprii.

1.3. Elementele de gestiune a unui portofoliu de actiuni

Reguli pentru investitorul incepator

Exista cateva reguli de baza pe care un investitor incepator ar trebui sa le respecte, astfel:

Sa nu investesti decat banii tai.

Sa nu investesti toti banii pe care ii detii.

Sa nu crezi ca daca ai castigat astazi, vei castiga si maine.

Sa nu plasezi toti banii intr-un singur titlu (diversificarea portofoliului in scopul diminuarii riscului)

Sa alegi cu grija brokerul in care sa poti avea incredere.

Sa nu te jenezi sa intrebi, si de zece ori, pana intelegi.

Sa nu semnezi ordinele de tranzactionare pana nu le citesti.

Sa-l asculti pe brokerul tau, dar sa gandesti cu capul tau.

Sa nu uiti sa te informezi despre companiile ale caror actiuni le-ai cumparat.

Fereste-te de doi dusmani aprigi: frica si lacomia.

Principii de construire si administrare a unui portofoliu:

1. Diversificarea riscului si administrarea prudentiala:-presupune selectarea mai multor tipuri de actiuni emise de societati comerciale care au un potential real de crestere a afacerii si care activeaza in sectoare performante ale economiei nationale.

Plasamentele de capital in instrumente financiare tranzactionate sunt expuse unei game variate de riscuri:

Riscul de piata -se masoara cu ajutorul coeficientilor de volatilitate (Beta) si exprima probabilitatea inregistrarii unor pierderi ca urmare a evolutiei adverse pe care o inregistreaza preturile instrumentelor financiare la nivelul intregii piete, reflectata pe seama fluctuatiilor negative marcate de un indice bursier. Aceasta componenta a riscului investitional este una nediversificabila (se mai numeste si risc sistematic), fiind acceptata ca atare de catre un investitor

Riscul sectorial este un risc operational care afecteaza in mod negativ cotatiile actiunilor emise de catre societatile care activeaza in acest sector, pe fondul unor evenimente negative, precum: retragerea investitorilor, interdictii comerciale impuse de catre autoritati, pierderea unor segmente importante de piata, litigii, convulsii sociale cauzate de disponibilizari si restructurari, blocaje financiare, etc.

Riscul de firma- reprezinta o componenta diversificabila a riscului (este un risc nesistematic) in sensul ca acest risc poate fi controlat, si implicit diminuat, prin selectarea si includerea in portofoliu a actiunilor emise de societati care au inregistrat performante financiare si care detin un real potential de crestere/dezvoltare pe viitor.

Maximizarea corelatiei rentabilitate-risc: potrivit modelului de piata elaborat de catre H. Markowitz, investitorii vor cauta in permanenta sa isi maximizeze castigurile fie prin maximizarea rentabilitatii pe unitatea de risc, fie prin minimizarea riscului la un anumit nivel asumat de rentabilitate.

In acest sens, se cunoaste faptul ca, in general, activele cu un grad ridicat de risc au un potential de a genera rentabilitati superioare, tocmai datorita faptului ca investitorii sunt dispusi sa le achzitioneze doar in conditiile in care isi insusesc o "prima de risc".

3. Definirea intr-o maniera clara si consecventa a obiectivelor investitionale, corelat cu profilul de risc al investitorului, orizontul de timp pe care doreste sa investeasca pe piata de capital precum si pozitia sa financiara.

4. Stabilirea unei strategii de tranzactionare si asumarea unui "grad de disciplina" in aplicarea acesteia.

Spre exemplu, se pot stabili anumite obiective de profit (10-15%) pe o anumita perioada de timp si marcarea acestuia in momentul in care pragul a fost atins. Odata ce randamentul propus a fost atins, puteti vinde intreaga detinere din titlul respectiv sau puteti vinde doar o parte si sa asteptati un randament mai bun pe restul cantitatii. Dimpotriva, un investitor prudent isi va stabili in permanenta un prag maxim de pierdere acceptata. Acest sistem, numit "stop-loss", se aplica astfel: daca un anumit titlu atinge un anumit nivel procentual de pierdere, se poate vinde pentru a evita o pierdere si mai mare.

Aplicarea acestor strategii in activitatea de tranzactionare se realizeaza cu ajutorul ordinelor de tip "stop-loss" sau "take profit".

Aplicatii practice

1. Determinarea ratei de rentabilitate si a riscului a unei actiuni/portofoliu de actiuni

In portofoliul unui investitor se regasesc doua tipuri de instrumente financiare tranzactionabile(actiuni), a caror cotatii pe piata de capital evolueaza astfel:

-lei/actiune

|

Simbol |

Data observatiei | ||||||

|

BRD |

Titlul A | ||||||

|

IMP |

Titlul B |

In vederea fundamentarii deciziei de achizitionare a unui nou pachet de actiuni emise de catre aceleasi societati cotate, investitorul beneficiaza de urmatoarele informatii:

intre titlul A si titlul B : + 0.42

intre titlul A si piata : - 0.13

intre titlul B si piata : + 0.09

Cerinte:

Sa se determine:

a) Rata rentabilitatii celor doua titluri A si B la momentul 20.03.2007. Care va fi rentabilitatea portofoliului la acest moment?

Rezolvare:

Prin rata individuala de rentabilitate a unei actiuni intelegem raportul procentual intre efectele financiare obtinute ca urmare a detinerii actiunii (dividende, actiuni gratuite sau diferenta favorabila de pret) si efortul financiar suportat de investitor pentru achizitionarea actinii respective:

Rit Di + (Cit-Cit-1) x

Cit-1

Unde,

Rit = rata individuala de rentabilitate actiunii "i" la momentul "t"

Di = dividend net/actiune

Cit si Cit-1 = cotatia actiunii "i" la momentele "t" si "t-1".

Rentabilitatile individuale ale celor doua titluri observate pe parcursul lunii martie 2007 sunt redate in tabelul urmator:

|

Simbol |

Data observatiei | ||||||

|

BRD |

Titlul A | ||||||

|

IMP |

Titlul B | ||||||

|

TITLUL A/ Rata de rentabilitate % |

NA | ||||||

|

TITLUL B/ Rata de rentabilitate % |

NA | ||||||

Mentiune: ratele de rentabilitate au fost calculate "in cascada", prin raportare la momentul de referinta imediat anterior.

Exemplu de calcul pentru titlul A:

RA20.03.2007 = 2,71%

21,0000

Se poate observa ca, raportat la momentul 16.03.2007, randamentul titlului A a fost de 2,71%.

Rata de rentabilitate generala a portofoliului se determina ca o medie aritmetica a rentabilitatilor individuale ale actiunilor care compun portofoliul ponderata cu procentul de detinere a fiecarei actiuni in portofoliu.

Rpt S Rit x Xi , i =1,N

unde,

Rpt = rata de rentabilitate generala a portofoliului la momentul "t"

Rit = rata individuala de rentabilitate actiunii "i" la momentul "t"

Xi = ponderea titlului "i" in portofoliu.

N = numarul total de titluri existente in potofoliu.

Prin urmare, rata generala de rentabilitate a portofoliului la data de 20.03.2007 este de:

Rp20.03.2007 = 2,71% x 0,25 + 2,76% x 0,75 = 2,75%.

deoarece, XA = 500/(500 +1.500) = 0,25 iar XB

b) Nivelul riscului aferent fiecarui titlu precum si nivelul riscului asociat intregului portofoliu.

Rezolvare:

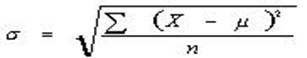

Prin riscul unui titlu financiar, intelegem posibilitatea inregistrarii unor pierderi ca urmare a fluctuatiilor negative pe care le poate marca pretul acestuia pe piata. Din punct de vedere statistic, riscul unei actiuni este cuantificat cu ajutorul indicatorului abatere medie patratica (deviatia standard), prin care se poate determina cu cat se abate in medie rentabilitatea individuala a unei actiuni (observata pe o anumita perioada de timp) fata de nivelul mediu al ratei de rentabilitate.

Evident ca o actiune este cu atat mai riscanta cu cat indicatorul abatere medie patratica ia valori mai mari (volatilitatea pretului este mai puternica),

Unde,

si = abaterea medie patratica (riscul) pentru titlul i;

X = rata individuala de rentabilitate actiunii "i" la momentul "t" (Rit

m = rata medie a rentabilitatii pe intervalul de timp analizat;

m S Rit , unde t =1,n

n

n = numarul de subintervale analizate, in functie de numarul momentelor de observatie statistica a preturilor.

( in exemplul considerat exista 6 momente de observare statistica, acestea formand 5 subintervale).

Pe baza datelor furnizate in tabelul privind cotatiile celor doua actiuni si aplicand formula de calcul prezentata anterior, rezulta:

sA = 2,79% iar sB

Concluzii:

Se poate constata faptul ca titlul A este mult mai riscant in comparatie cu titlul B

Titlul A detine o pondere in portofoliu de doar 25%, comparativ cu titlul B a carui pondere este de 75%, ceea ce denota o atitudine prudentiala din partea investitorului.

Rata medie de rentabilitate a titlului A este de 0,83% iar a titlului B este de 2,48%, ceea ce sporeste in mod semnificativ rentabilitatea medie a portofoliului, tinand cont de ponderile detinute de cele 2 titluri.

Riscul asociat unui portofoliu format din doua tipuri de instrumente financuiare A si B, se determina potrivit relatiei:

![]()

![]()

![]()

![]() sp sA2 x XA2 + sB2 x

XB2 + 2 x sA xsB x XA x XB x rA,B , unde:

sp sA2 x XA2 + sB2 x

XB2 + 2 x sA xsB x XA x XB x rA,B , unde:

sp - riscul asociat portofoliului; XA - ponderea titlului A in portofoliu;

sA- riscul asociat titlului A; XB- ponderea titlului B in portofoliu;

sB- riscul asociat titlului B; rA,B - coeficientul de corelatie intre titlul A si B

Coeficientul de corelatie rA,B intre doua instrumente financiare testeaza marimea intensitatii legaturii existente intre evoluatia preturilor de piata a acestora, si implicit intre rentabilitatile calculate pe baza preturilor respective.

rA,B

Interpretari:

rA,B Є [ -1; 0) corelatie indirecta: preturile evolueaza in sensuri diferite, de ex., daca pretul titlului A creste, pretul celuilalt va marca o scadere.

rA,B Є (0; 1] corelatie directa: preturile evolueaza in aceleasi sensuri, de ex., daca pretul titlului A creste, pretul celuilalt va marca de asemenea o crestere.

rA,B = -1 corelatia este perfecta si indirecta, ceea ce inseamna ca in masura in care variaza pretul unei actiuni, pretul celeilalte va fluctua cu aceeasi intensitate, insa in sens contrar.

rA,B = 1 corelatia este perfecta si directa, ceea ce inseamna ca in masura in care variaza pretul unei actiuni, pretul celeilalte va fluctua cu aceeasi intensitate si in acelasi sens.

rA,B = 0 nu exista corelatie intre preturile celor doua instrumente financiare (adica ele evolueaza independent sub aspectul preturilor de piata).

Studiile empirice releva faptul ca o legatura de intensitate slaba este indicata de un rA,B < 0,30; o legatura de intensitate medie este indicata de un 0,30 < rA,B < 0,70 in timp ce o legatura de intensitate puternica este indicata de un rA,B > 0,70.

Conform datelor aplicatiei propuse,

![]()

sp (2,79%)2 x 0,252 + (0,84%)2 x 0,752 + 2 x 2,79% x 0,25 x 0,84% x 0,75 x 0,42

![]()

sp

Observatie:

In cazul in care ar fi existat o corelatie negativa intre titlurile A si B, riscul de portofoliu ar fi fost sensibil diminuat (aceasta este si ratiunea managerilor de fonduri in ce priveste identificarea si administrarea unor portofolii formate din titluri corelate negativ, care sa diminueze per ansamblu riscul) :

![]()

sp (2,79%)2 x 0,252 + (0,84%)2 x 0,752 - 2 x 2,79% x 0,25 x 0,84% x 0,75 x 0,42

![]()

![]()

sp ![]() 0,72%

0,72%

c) Determinati gradul de volatilitate (coeficientul Beta) al fiecarui titlu de valoare.

Rezolvare:

Gradul de volatilitate al unui instrument financiar testeaza sensibilitatea pretului acestuia la fluctuatiile unui indice bursier. Din acest motiv poate fi interpretat drept un coeficient de elasticitate, intrucat cuantifica variatia pretului unei actiuni drept reactie la modificarea unui indice bursier cu 1%.

Relatia de calcul:

i si x ri,M unde,

sM

i - coeficientul de volatilitate al actiunii "i".

si - riscul actiunii "i", masurat ca si deviatie standard a rentabilitatii fata de nivelul mediu.

sM - riscul de piata (nediversificat), masurat ca si deviatie standard a rentabilitatii pietei (masurata prin prisma indicelui bursier) fata de nivelul mediu.

ri,M coeficientul de corelatie intre rentabilitatea titlului "i" si rentabilitatea pietei (masurata prin indicele bursier).

Deci,

A x (- 0,13) = - 0,12

3%

Interpretare : La o crestere de 1% a indicelui bursier, pretul actiunii scade cu 0,12%

B x (0,09) = 0,03

3%

Interpretare : La o crestere de 1% a indicelui bursier, pretul actiunii creste cu 0,03%

Concluzie : Analiza coeficientilor de corelatie si volatilitate ofera o imagine despre strategiile pe care le pot adopta managerii de portofolii, in diverse scenarii de evolutie a pietei :

strategia defensiva (de protejare) : presupune includerea in portofoliu a unor titluri puternic dar invers corelate cu piata, astfel incat orice pierdere din portofoliu pusa pe seama scaderii generalizate a pietei (trend bearsih), sa fie contracarata de evolutia favorabila a preturilor actiunilor selectate. Dezavantajul il constituie faptul ca un potential castig datorat evolutiei favorabile a pietei (cresterea indicelui bursier) va fi anihilat de scaderea preturilor pentru actiunile selectate. Prin urmare, aceasta strategie este aplicata in conditii de corectie severa a pietei (scadere generalizata a preturilor actiunilor tranzactionate).

strategia ofensiva : este recomandata in ipoteza unei piete consolidata pe un trend ascendent (bullish) si consta in selectia unor titluri puternic si direct corelate cu evolutia pietei.

Testarea relatiei rentabilitate-risc in conditiile unui scenariu probabilistic

Compania "Happy Smile Ltd." detine actiuni ale unei alte companii ("Best Candy") in portofoliul sau de investitii financiare pe termen lung. Datorita sectorului de activitate, actiunile companiei "Best Candy" sunt sensibile la evolutia pretului zaharului, astfel incat in perioada de criza, compania s-a confruntat cu pierderi semnificative.

Rentabilitatea actiunilor "Best Candy", evolueaza dupa urmatorul scenariu:

|

Probabilitatea de aparitie a scenariului |

Perioada de expansiune economica Piata bull Piata bear |

Perioada de criza economica |

|

|

Rata de rentabilitate a actiunilor | |||

In intentia de a reduce riscul asociat portofoliului, compania " Happy Smile Ltd.", investeste doar 43% din fondurile disponibile in actiuni "Best Candy", restul de fonduri (57%) fiind plasate intr-o prima alternativa de investitii, in bonuri de trezorerie (treasury bills), cu o rata a dobanzii libera de risc de 5%.

Cerinta:

Avand in vedere un coeficient de corelatie intre actiunile Best Candy si bonurile de trezorerie de +0,65, sa se estimeze rentabilitatea si riscul portofoliului.

Rezolvare:

Intr-un mediu probabilistic, indicatorii de evaluare a rentabilitatii si riscului asociate instrumentelor financiare, vor fi afectati de coeficientii de probablitate cu care se manifesta diferite scenarii (ipoteze de lucru).

Astfel,

i S Rit x pt , t =1,n unde:

i - rata medie de rentabilitate a actiunii "i"

Rit - rata de rentabilitate a actiunii "i" in scenariul probabilistic "t"

pt - coeficientul de probabilitate asociat scenariului "t"

n- numar de scenarii probabilistice

Deci,

BC = 25% x 0,5 + 10% x 0,3 + (-15%) x 0,2 = 12,50%

In aceste conditii, rentabilitatea generala a portofoliului, devine:

Rpt S i x Xi , i =1,N unde:

Rpt = rata de rentabilitate generala a portofoliului

μi = rata individuala de rentabilitate a instrumentului financiar

Xi = ponderea titlului "i" in portofoliu.

N = numarul total de titluri existente in potofoliu.

Rpt = 12,50% x 0,43 + 5% x 0,57 = 8,23%

Nota: Sintagma "rata libera de risc" se refera la rata dobanzii aferente titlurilor de stat si bonurilor de trezorerie, intrucat aceste instrumente de investire au cel mai ridicat nivel de securitate financiara, cu alte cuvinte nu comporta riscuri de neplata.

Intr-un mediu probabilistic, riscul asociat unei actiuni se determina cu ajutorul formulei:

![]()

![]()

![]()

![]() si S (Rit

i )2 x pt , t =1,n unde:

si S (Rit

i )2 x pt , t =1,n unde:

si - riscul actiunii "i"

Rit - rata individuala de rentabilitate a actiunii "i" in scenariul probabilistic "t"

μi rata medie de rentabilitate a actiunii "i"

pt - coeficientul de probabilitate asociat scenariului "t"

n- numar de scenarii probabilistice

Astfel,

![]()

![]()

![]()

![]() sBC (25%- 12,50%)2 x 0,5 + (10%-

12,50%)2 x 0,3+ (-15%- 12,50%)2 x 0,2

sBC (25%- 12,50%)2 x 0,5 + (10%-

12,50%)2 x 0,3+ (-15%- 12,50%)2 x 0,2

sBC

In aceste conditii, riscul de portofoliu devine:

![]()

![]()

![]() sp (15,21%)2 x 0,432 =

6,54%, intrucat riscul asociat bonurilor de trezorerie este nul.

sp (15,21%)2 x 0,432 =

6,54%, intrucat riscul asociat bonurilor de trezorerie este nul.

Intr-o a doua alternativa de investitii, compania "Happy Smile Ltd.", renunta la plasamentele sigure in bonurile de trezorerie si isi manifesta interesul catre o alta companie din aceeasi ramura cu "Best Candy" ("Sugar Cane"), care a speculat un profit substantial in perioada de criza de pe piata zaharului. Scenariul dupa care evolueaza actiunile "Sugar Cane" este urmatorul:

|

Probabilitatea de aparitie a scenariului |

Perioada de expansiune economica Piata bull Piata bear |

Perioada de criza economica |

|

|

Rata de rentabilitate a actiunilor | |||

S-a estimat un coeficient de corelatie intre actiunile "Sugar Cane" si "Best Candy" de -0,86.

Cerinte: Sa se estimeze rentabilitatea si riscul portofoliului in a doua alternativa de investitii. Analizand corelatia rentabilitate-risc in cele doua alternative de investitii, optati pentru una dintre ele.

Rezolvare:

Modificari ale indicatorului de rentabilitate

SC = 1% x 0,5 + ( -5%)x 0,3 + 35% x 0,2 = 6%

In aceste conditii, rentabilitatea generala a portofoliului, devine:

Rpt = 12,50% x 0,43 + 6% x 0,57 = 8,80%

Modificari ale indicatorului de risc:

![]() sSC (1%- 6%)2 x 0,5 + (-5%- 6%)2

x 0,3+ (35%- 6%)2 x 0,2 = 14,73%

sSC (1%- 6%)2 x 0,5 + (-5%- 6%)2

x 0,3+ (35%- 6%)2 x 0,2 = 14,73%

![]()

![]()

![]()

![]() sp = 15,21%2 x 0,432 +

14,73%2 x 0,572 + 2 x 15,21% x 0,43 x 14,73% x 0,57 x

(-0,86)

sp = 15,21%2 x 0,432 +

14,73%2 x 0,572 + 2 x 15,21% x 0,43 x 14,73% x 0,57 x

(-0,86)

sp = 4,34%

Sinteza:

|

Indicator |

Alternativa 1 |

Alternativa 2 |

|

Rentabilitatea generala a portofoliului | ||

|

Riscul portofoliului |

Concluzie:

Desi raportul rentabilitate-risc tinde sa incline balanta in favoarea alternativei 2 de investitii, trebuie atrasa atentia asupra nivelului ridicat de risc asociat actiunilor Sugar Cane (14,73%). Renuntand la bonurile de trezorerie care aduceau un randament sigur de 5%, investitorul si-a asumat o prima de risc mult prea mare raportata la sporul de rentabilitate de doar 1% (in conditiile in care rata medie de rentabilitate a actiunilor Sugar Cane este de doar 6%).

Riscul de portofoliu este mult diminuat in alternativa 2 de investitii, exclusiv prin prisma existentei unui coeficient de corelatie negativa si stransa intre cele doua actiuni Sugar Cane si Best Candy, insa nu trebuie scapat din vedere faptul ca probabilitatea de realizare a unei rentabilitati de 35% este relativ scazuta (doar 20%) si pusa pe seama unui scenariu de criza economica.

In baza celor afirmate anterior, putem desprinde concluzia ca un investitor prudent opteaza pentru prima strategie de investitii, iar un investitor cu un grad ridicat de aversiune fata de risc opteaza pentru a doua strategie de investitii.

Formarea cursului de deschidere al unei actiuni prin metoda fixing

In mod similar altor piete, pretul instrumentelor financiare tranzactionate pe pietele reglementate de capital rezulta in urma confruntarii dintre cerere si oferta. Prin regulile si mecanismele de tranzactionare, coroborate cu principiile de transparenta si de protejare a intereselor investitorilor, se poate aprecia ca piata de capital se apropie cel mai mult de modelul de organizare si functionare a pietei cu concurenta pura si perfecta.

Fiind conceputa si implementata dupa modelul unei piete de licitatie, platforma de tranzactionare ARENA administrata de Bursa de Valori Bucuresti, asigura, prin mecanismele specifice de formare a preturilor, incheierea tranzactiilor la cele mai bune preturi (care satisfac cel mai bine atat interesele cumparatorilor cat si ale vanzatorilor).

Inainte de a intra in problematica formarii pretului de deschidere al unei actiuni (pret care se formeaza in sedinta de predeschidere), se impune cateva precizari in legatura cu ordinele de bursa.

Ordinele de bursa -reprezinta un set de instructiuni clare pe care un client le da brokerului sau cu privire la cumpararea sau vanzarea de instrumente financiare, precizandu-se in mod obligatoriu tipul instrumentelor financiare, cantitatea si pretul (daca ordinele sunt de tip "limita").

Tipologia ordinelor de bursa

1. In functie de sensul operatiunii:

- ordine de cumparare

- ordine de vanzare

In functie de pretul specificat

a) Ordine "la piata" - "market orders": acest tip de ordine nu precizeaza un anumit nivel al pretului, fiind executate imediat ce sunt introduse in sistemul de tranzactionare, la cel mai bun pret disponibil in piata la acel moment.

b) Ordine "limita" - "limit orders": in cazul acestui tip de ordine este specificat un anumit nivel de pret dupa cum urmeaza:

la cumparare (BID) se va specifica nivelul maxim de pret pe care este dispus sa il plateasca cumparatorul actiunii,

De exemplu: Cumpara 1.000 actiuni TLV la pretul de 1,1200 lei/actiune (cumparatorul nu este dispus sa plateasca mai mult decat acest nivel de pret pentru o actiune).

la vanzare (ASK) se va specifica nivelul minim de pret pe care este dispus sa il accepte vanzatorul actiunilor.

De exemplu: Vinde 1.500 actiuni SIF2 la 2,9300 lei/actiune (vanzatorul nu este dispus sa incaseze mai putin decat acest nivel de pret pentru o actiune).

Acest tip de ordine de bursa au incorporata clauza "or better" ("mai bine"), adica ordinele pot fi executate la un pret care sa avantejeze clientul (de exemplu se poate cumpara la un pret mai mic decat 1,1200 lei/actiune TLV sau se poate vinde la un pret mai mare decat 2,9300 lei/actiune SIF

c) Ordine "stop"- "stop orders": precizeaza un anumit nivel de pret la care acest ordin se transforma intr-un ordin la piata (pretul de activare), doar in situatia in care s-a executat cel putin o tranzactie la acel palier de pret. Acest tip de ordine sunt folosite de catre investitori in scop prudential, fie in sensul marcarii unui profit (TAKE PROFIT) fie in sensul diminuarii unei pierderi (STOP LOSS).

Investitorii pot utiliza si ordine de tipul "stop-limit", care reprezinta o combinatie intre cele 2 tipuri de ordine, in sensul ca este precizat un pret de activare, la atingerea caruia ordinul stop devine ordin limita (fiind precizat in acest sens si un pret limita la cumparare sau vanzare).

ordine day (valabile doar pe parcursul zilei respective de tranzactionare)

ordine open (raman in sistem pana se executa, insa nu mai mult de 62 de zile)

ordine care precizeaza zilele de valabilitate (DD-MM-YY)- ziua, luna, anul.

Metoda fixing de formare a pretului unei actiuni in sesiunea de pre-deschidere are urmatoarele reguli de functionare:

1. Cursul actiunii se stabileste astfel incat sa permita maximizarea volumului de tranzactionare, astfel incat acesta corespunde unui pret de echilibru (care satisface cel mai bine atat interesele cumparatorilor cat si ale vanzatorilor.

Ordinele la piata sunt executate cu prioritate, intrucat ele reflecta cel mai bun pret atat la cumparare (cel mai mare pentru vanzator) cat si la cumparare (cel mai mic pentru cumparator).

3. Ordinele de tip limita (la cumparare) afisate la un curs superior celui de echilibru vor fi executate in totalitate, dupa cum se intampla si in cazul ordinelor de tip limita la vanzare afisate la un pret inferior celui de echilibru.

4. Ordinele de cumparare /vanzare afisate la pretul de echilibru pot fi executate doar partial (aceste ordine se numesc ordine la curs atins-"touched orders"), conform prioritatii de executie primul venit-primul servit sau in functie de tipul contului (Client, Institutie financiara, House sau Staff)

Etapele metodei fixing:

1) Alcatuirea matricei de cotare - aceasta matrice reprezinta un tabel ordonat in care se regasesc ordinele de cumparare sau de vanzare pentru un anumit tip de instrument financiar afisate conform regulilor de prioritate stabilite prin reglementari, dupa cum urmeaza :

ordinele de cumparare sunt aranjare in ordine descrescatoare a pretului, prioritatea maxima avand-o ordinele de cumparare la piata, in timp ce ordinele de cumparare limita afisate la un pret mai mare vor avea prioritate in raport cu cele care specifica un nivel mai mic de pret.

ordinele de vanzare sunt afisate in sens crescator al pretului, incepand cu ordinele de vanzare la piata care au prioritate maxima in executie, in timp ce ordinele de vanzare limita afisate la un pret mai mic vor avea prioritate in raport cu cele care specifica un nivel mai mare de pret.

Determinarea numarului de actiuni ce ar putea fi efectiv tranzactionate pe fiecare palier de pret. Aceasta reprezinta o valoarea minima intre cererea cumulata (reprezentata prin cantitatea totala de actiuni cerute-ordinele de cumparare O.C.) si oferta cumulata (reprezentata prin cantitatea totala de actiuni oferite spre vanzare-ordinele de vanzare O.V.).

3. Stabilirea cursului de echilibru, conform regulii de functionare numarul 1 (enuntata anterior)

4. Delimitarea intervalelor de cerere si oferta agregate, in cadrul carora se executa sau nu ordinele de bursa.

Spre exemplificare propunem urmatoarea aplicatie:

Presupunem ca in data de 20.03.2007, cursul de inchidere pentru actiunea "i"a fost de 1.0020 lei/actiune. A doua zi, in sesiunea de pre-deschidere a bursei, piata actiunilor "i", se prezenta astfel:

existau formulate ordine de cumparare, dupa cum urmeaza:

pentru 1.500 actiuni la cel mai bun curs,

pentru 300 actiuni la un curs de 1.0300 lei,

pentru 3.100 actiuni la un curs de 1.0200 lei,

pentru 3.300 actiuni la un curs de 1.0100 lei,

pentru 3.500 actiuni la un curs de 1.000 lei,

pentru 000 actiuni la un curs de 0.9900 lei,

pentru 1.700 actiuni la un curs de 0.9800 lei,

pentru 500 actiuni la un curs de 0.9700 lei,

existau formulate ordine de vanzare, dupa cum urmeaza :

pentru 1.000 actiuni la cel mai bun curs,

pentru 4.500 actiuni la un curs de 1.0300 lei,

pentru 3.800 actiuni la un curs de 1.0200 lei,

pentru 3.400 actiuni la un curs de 1.0100 lei,

pentru 3.250 actiuni la un curs de 1.0000 lei,

pentru 3.100 actiuni la un curs de 0.9900 lei,

pentru 1.680 actiuni la un curs limitat de 0.9800 lei,

pentru 1.370 actiuni la un curs limitat de 0.9700 lei,

Cerinta:

Sa se determine care va fi pretul de deschidere pentru actiunea"i", in sedinta respectiva de tranzactionare si cate actiuni se vor tranzactiona efectiv la acest pret.

Rezolvare:

1. Construirea matricei de cotare

|

Cerere (BID) |

Pret |

Oferta (ASK) |

Min (O.C.i;O.V.i) |

||

|

(ordine de cumparare pentru titlul 'i') |

lei/actiune |

(ordine de vanzare pentru titlul 'i') | |||

|

(O.C.i) |

(O.V.i) | ||||

|

Individuala |

Cumulata |

Cumulata |

Individuala | ||

|

c.m.b. |

X |

X |

X |

||

|

X |

X |

c.m.b. |

X |

||

Observatii:

ordinele de cumparare sunt ierarhizate (in raport cu pretul/actiune) in sens descrescator, "ordinele la piata", avand prioritate maxima in executie. Ordinele de cumparare "limita" introduse la un pret mai mare vor avea de asemenea prioritate in raport cu celelalte (intrucat ele asigura un pret mai bun pentru vanzatorul actiunilor).

ordinele de vanzare sunt ierarhizate (in raport cu pretul/actiune) in sens crescator, "ordinele la piata", avand prioritate maxima in executie. Ordinele de vanzare "limita" introduse la un pret mai mic vor avea de asemenea prioritate in raport cu celelalte (intrucat ele asigura un pret mai bun pentru vanzatorul actiunilor).

Determinarea numarului de actiuni ce ar putea fi efectiv tranzactionate pe fiecare palier de pret.

Numarul de actiuni ce ar putea fi efectiv tranzactionate pe fiecare palier de pret este reflectat in ultima coloana a matricei de cotare.

Spre exemplu, pentru nivelul de pret de 1,0300 lei/actiune se pot tranzactiona efectiv 3.800 actiuni (reprezentand cererea agregata pe acel palier de pret), chiar daca sunt oferite spre vanzare un numar de 2100 actiuni. De asemenea, pentru nivelul de pret de 0,9700 lei/actiune se pot tranzactiona efectiv 370 actiuni (reprezentand oferta agregata pe acel palier de pret), chiar daca sunt cerute un numar de 17.900 actiuni.

3. Stabilirea cursului de echilibru

Cursul de echilibru (pretul la care sunt satisfacute cel mai bine interesele cumparatorilor si vanzatorilor de valori mobiliare) este stabilit astfel incat sa se maximizeze volumul tranzactiilor, ceea ce se traduce printr-o crestere a lichiditatii actiunilor si a capitalizarii bursiere a companiilor listate (in cazul in care pretul creste).

Scopul prezentei aplicatii este de a intelege modul cum se formeaza pretul de deschidere (engl. open), adica pretul la care se incheie prima tranzactie in cursul unei sedinte de tranzactionare. Sub aspect tehnic, pretul de deschidere se formeaza in sesiunea de predeschidere, cand se introduc noi ordine, se modifica sau se retrag cele existente, fara a se incheia efectiv tranzactii.

Din datele aplicatiei propuse, pretul de deschidere este de 1,0000 lei/actiune, intrucat volumul maxim care se tranzactioneaza este de 10.400 actiuni.

4. Delimitarea intervalelor de cerere si oferta agregate, in cadrul carora se executa sau nu ordinele de bursa.

Fie urmatoarele intervale:

A = [1,500; 10,200] si B = [15,700; 17,900], pentru componenta BID din matricea de cotare (cererea agregata)

Se poate observa faptul ca pe intervalul A se vor executa integral ordinele de cumparare intrucat pretul limita specificat (acceptat de catre cumparatori la achizitionarea actiunilor) este superior pretului de echilibru (vezi regula numarul 3 a metodei fixing). Dimpotriva, pe intervalul B, ordinele de cumparare nu vor fi execuate, deoarece investitorii care le-au formulat nu sunt dispusi sa plateasca pretul de echilibru/actiune. Aceasta nu inseamna ca pe parcursul sedintei de tranzactionare din ziua respectiva, investitorii din acest segment nu vor putea achizitiona actiuni emise de compania in speta, intrucat preturile pot inregistra modificari ulterioare.

C = [1,000; 7,150] si D = [13,800; 22,100], pentru componenta ASK din matricea de cotare (oferta agregata)

Se poate observa faptul ca pe intervalul C se vor executa integral ordinele de vanzare intrucat pretul limita specificat (acceptat de catre vanzatori la instrainarea actiunilor ) este inferior pretului de echilibru (vezi regula numarul 3 a metodei fixing). Dimpotriva, pe intervalul D, ordinele de vanzare nu vor fi execuate, deoarece investitorii care le-au formulat nu sunt dispusi sa accepte pretul de echilibru/actiune. Aceasta nu inseamna ca pe parcursul sedintei de tranzactionare din ziua respectiva, investitorii din acest segment nu vor putea vinde actiuni emise de compania in speta, intrucat preturile pot inregistra modificari ulterioare.

La pretul de echilibru de 1,0000 lei/actiune se vor tranzactiona efectiv un numar de 10.400 actiuni, iar cererea agregata va fi doar partial satisfacuta, in sensul ca ordinele de cumparare pentru o cantitate de 3.300 actiuni ( nu vor fi executate.

Nota: Conform reglementarilor bursiere, la executarea ordinelor de bursa care specifica acelasi nivel de pret, se va tine cont de tipul contului (Client, Institutie financiara, House sau Staff), respectiv se va respecta regula "primul venit-primul servit" (in cazul in care tipul de cont este identic).

1.5. Determinarea valorii teoretice a drepturilor preferentiale de subscriere si a drepturilor de atribuire

Aplicatie practica

In baza convocatorului publicat pe data de 21.03.2007, Consiliul de Administratie al SC Banca Transilvania S.A. Cluj-Napoca (simbol de tranzactionare TLV), a fost convocata Adunarea Generala a Actionarilor, ordinara si extraordinara, pentru data de 25 aprilie 2007, pentru toti actionarii inregistrati in Registrul actionarilor la sfarsitul zilei de 15 aprilie 2007 (data de referinta), avand pe ordinea de zi a AGEA urmatoarea propunere:

"Majorarea capitalului social cu suma de 217.699.059 lei - prin emisiunea a 176.990.590 noi actiuni cu valoarea nominala de 0,1 lei/actiune. Majorarea capitalului social se va realiza prin utilizarea a trei surse de majorare, respectiv:

a) capitalizarea rezervelor constituite din profitul net, existente in sold potrivit bilantului la 31.12006 in suma de 84.164.632 lei, respectiv prin emiterea unui numar de 841.646.320 noi actiuni cu valoarea nominala de 0,1 lei/actiune, in beneficiul actionarilor inregistrati in Registrul Actionarilor la data de inregistrare ce va fi stabilita de AGA (propunere 11 mai 2007) ;

b) utilizarea primelor de emisiune integral incasate, in suma de 94.198.940 lei, respectiv prin emiterea unui numar de 941.989.400 noi actiuni, cu valoarea nominala de 0,1 lei/actiune, in beneficiul actionarilor inregistrati in Registrul Actionarilor la data de inregistrare ce va fi stabilita de AGA (propunere 11 mai 2007);

c) noi aporturi in forma baneasca din partea actionarilor inregistrati in Registrul Actionarilor la data de inregistrare (propunere 11 mai 2007) in suma de 39.335.487 lei, respectiv prin emiterea unui numar de 393.354.870 noi actiuni, cu valoarea nominala de 0,1 lei/actiune. Pretul de emisiune pentru actiunile aferente acestei surse de majorare este de 0,35 lei/actiune."

Cerinte:

a) Sa se determine beneficiile care revin unui actionar care detine la data de inregistrare 1.000 de actiuni si evaluati eforul financiar total aferent.

Rezolvare:

Vom analiza urmatorul tabel:

|

Nr. crt. |

Specificatie |

|

|

Numar total de actiuni existente inainte de majorarea capitalului social | ||

|

Numar total de actiuni nou emise, din care: | ||

|

Numar de actiuni nou emise si distribuite gratuit actionarilor | ||

|

Numar de actiuni nou emise si oferite spre subscriere in numerar | ||

|

Procent de alocare cu titlu gratuit a actiunilor noi emise (rd.1./rd.1) | ||

|

Procent de subscriere in numerar a actiunilor noi emise (rd./rd.1.) | ||

In consecinta, un actionar care la data de inregistrare detine 1.000 actiuni TLV, va avea dreptul sa primeasca cu titlu gratuit un numar de 453 actiuni (45.34% x 1.000 actiuni), respectiv va avea dreptul sa subscrie un numar de 100 actiuni la pretul de emisiune de 0,35 lei/actiune (format din valoarea nominala de 0,10 lei/actiune la care se adauga o prima de emisiune de 0,25 lei/actiune).

In cazul in care doreste sa subscrie in cadrul ofertei de majorare a capitalului social, investitorul va suporta un efort financiar total in valoare de 35 lei (100 actiuni x 0,35 lei/actiune) iar in cazul in care nu isi exercita acest drept in perioada aprobata de catre AGEA, il va pierde. Evident, pentru cele 453 de actiuni primite cu titlu gratuit, efortul financiar va fi zero.

b) Sa se determine rata de subscriere, valoarea unui drept preferential de subscriere, valoarea unui drept de atribuire si pragul teoretic de cadere al pretului actiunilor TLV, presupunand un pret (estimat) al actiunilor inainte de cadere de 1,2500 lei/actiune.

Rezolvare:

Rata de subscriere reprezinta numarul de drepturi de subscriere care sunt necesare pentru a subscrie o singura actiune din clasa celor nou emise.

Sub aspect matematic, rata de subscriere se determina cu ajutorul formulei:

Rs = N/n , unde:

N-numarul de actiuni existente in circulatie inainte de majorarea capitalului social.

n - numarul de actiuni nou emise in cadrul majorarii de capital prin subscriere in numerar.

In cazul aplicatiei propuse,

Rs = 3.933.548.622/ 393.354.870 = 10, ceea ce inseamna ca la 10 actiuni emise si aflate in circulatie, societatea mai emite una la pret de vanzare de 0,35 lei/actiune.

Pornind de la nivelul ratei de subscrire, se poate determina din punct de vedere matematic valoarea teoretica (intrinseca) a unui drept preferential de subscriere (spre exemplu, o valoare care poate fi de referinta in cazul in care aceste drepturi preferentiale de subscriere se tranzactioneaza):

Ds = 1 x (Pp Pe), unde:

1+Rs

Ds valoarea teoretica a unui drept preferential de subscriere

Pp - valoarea (pretul) de piata a actiunii inainte de cadere

Pe - valoarea (pretul) de emisiune a unei actiuni

Deci,

Ds = 1 x (1,2500 lei/actiune- 0,3500 lei/actiune) = 0,0818 lei/ Ds

1+10

In cazul actiunilor distribuite cu titlu gratuit, se poate determina o rata de alocare prin care se exprima numarul de drepturi de atribuire gratuita care sunt necesare pentru a dobandi cu titlu gratuit o singura actiune din clasa celor nou emise.

Ra = N/n , unde:

N-numarul de actiuni existente in circulatie inainte de majorarea capitalului social.

n - numarul de actiuni nou emise in cadrul majorarii de capital prin incorporarea unor elemente capitalizabile, actiuni distribuite cu titlu gratuit catre actionari.

In cazul aplicatiei propuse,

Rs = 3.933.548.622/ 1.783.635.720= 2,21 ceea ce inseamna ca la 2,21 actiuni emise si aflate in circulatie, societatea mai emite una pe care o distribuie gratuit actionarilor de la data de inregistrare.

Pornind de la nivelul ratei de alocare, se poate determina din punct de vedere matematic valoarea teoretica (intrinseca) a unui drept de atribuire gratuita:

Da = 1 x Pp, unde:

1+Ra

Da valoarea teoretica a unui drept de atribuire gratuita.

Deci,

Da = 1 x 1,2500 lei/actiune = 0,3894 lei/ Da

1+2,21

Avand in vedere faptul ca doar actionarii existenti la data de inregistrare vor beneficia de efectele hotararilor luate in AGEA, pretul de tranzactionare al actiunilor TLV va suferi o corectia semnificativa la momentul (T-3), unde T reprezinta data de inregistrare, dupa cum se poate observa:

![]()

![]() T-3 T

T-3 T

![]()

T-2

Nota: (T-3) reprezinta data cea mai tarzie la care un actionar (care doreste sa beneficieze de efectele hotararilor luate in AGEA) trebuie sa cumpere actiuni, pentru a deveni proprietarul acestora la momentul T (data de inregistrare), intrucat tranzactiile incheiate la Bursa de Valori Bucuresti au o perioada de decontare standard de 3 zile lucratoare.

Incepand cu momentul (T-2), pretul de tranzactionare al actiunilor TLV vor inregistra o corectie cel putin cu valoarea dreptului de subscriere preferentiala si valoarea dreptului de atribuire (deoarece investitorii care cumpara actiuni TLV la aceasta data nu vor fi dispusi sa achite si contravaloarea acestor drepturi din moment ce nu beneficiaza de ele), astfel:

Pp' = Pp - Ds - Da = 1,2500 - 0,0818- 0,3894 = 0,7788 lei/actiune.

c) Sa se determine suma incasata de un actionar "X", care poseda 10.000 de actiuni si care isi vinde drepturile sale de subscriere unui investitor "Y" (presupunand ca AGEA aproba tranzactionarea drepturilor de subscriere). De asemenea, sa se determine cheltuielile totale pe care le suporta noul actionar "Y", pentru subscrierea drepturilor achzitionate.

Rezolvare:

Detinand la data de inregistrare 10.000 de actiuni, actionarul va dispune de 10.000 de drepturi preferentiale (pe principiul 1 actiune detinuta echivaleaza cu un drept de subscriere preferentiala).

Presupunand ca isi vinde toate drepturile preferentiale de subscriere la valoarea teoretica a acestora, actionarul "X" va incasa (exceptand comisioanele de tranzactionare), suma de :

Sx = NDs x Ds = 10.000 Ds x 0,0818 lei/ Ds = 818 lei, unde:

Sx - suma incasata de actionarul "X", care isi vinde drepturile sale preferentiale de

subscriere

NDs - numar de drepturi preferentiale de subscriere detinute.

Corespunzator ratei de subscriere, noul actionar "Y" va avea dreptul sa subscrie 1.000 de actiuni nou emise iar cheltuielile totale legate de subscrierea drepturilor achzitionate se compun din:

Contravaloarea drepturilor de subscriere achizitionate: 818 lei;

Subscrierea efectiva a actiunilor nou emise care i se cuvin: 350 lei

(0,35 lei/actiune x 1.000 de actiuni).

Total cheltuieli: 1.168 lei

d) comparativ cu achizitia directa de pe piata a celor 1.000 de actiuni, care este economia facuta de noul actionar "Y" prin achizitionarea si subscrierea drepturilor?

Rezolvare:

Daca ar fi achizitionat de pe piata 1.000 de actiuni TLV la pretul de 1,2500 lei/actiune, noul actionar "Y" ar fi platit (exceptand comisoanele societatii de brokeraj si taxa perceputa de CNVM pentru achizitiile de valori mobiliare), suma de 1.250 lei.

Conform punctului precedent, cheltuielile totale suportate de noul actionar "Y" legate de subscrierea efectiva a drepturilor achzitionate se ridica la suma de 1.168 lei. In aceste conditii, se poate constata o economie de cheltuieli in valoare de 82 lei.

Obligatiunile- instrumente de credit

1. Prezentare generala

Obligatiunile reprezinta instrumente de datorie prin care se materializeaza o relatie de creditare intre o entitate emitenta (societate comerciala pentru obligatiuni corporatiste, autoritati publice locale pentru obligatiunile municipale sau statul pentru obligatiuni de stat) si detinatorii de obligatiuni (investitorii, denumiti obligatari).

Prin initierea si derularea unei operatiuni de oferta publica de emisiune de obligatiuni, entitatile urmaresc atragerea de resurse financiare necesare pentru finantarea unor proiecte de investitii, recunoscand in schimb o datorie financiara privind rambursarea valorii nominale (principalul) si plata periodica a cupoanelor (dobanda), conform prospectului de emisiune.

Definitie: valoare mobiliara emisa cu dobanda (sau cu discount, in cazul obligatiunilor cu cupon zero) prin care emitentul se obliga sa plateasca detinatorului, la anumite intervale de timp, o anumita suma de bani, numita "cupon", precum si sa restituie principalul la maturitate.

1. Valoarea nominala (principalul)- VN reprezinta suma prevazuta a fi rambursata detinatorilor de obligatiuni, fie integral la scadenta, fie anticipat, sub forma unor transe periodice prin care se realizeaza amortizarea imprumutului obligatar. In unele situatii, emitentul poate recurge la rambursarea principalului la o valoare mai mare decat cea nominala, diferenta reprezentand-o prima de rambursare.

Valoarea de emisiune- VE reprezinta pretul la care o obligatiune este emisa si pusa in circulatie. In raport cu valoarea nominala , valoarea de emisiune poate fi:

VN = VE - obligatiune emisa la paritate

VN > VE - obligatiune emisa cu discount

VN < VE - obligatiune cu prima de emisiune

Alegerea pretului la care se pun in circulatie obligatiunile depinde de o serie de factori, mai relevanti fiind : rata dobanzii libera de risc de pe piata (rata dobanzii de referinta), interesul investitorilor fata de clasa de obligatiuni emise, pozitia financiara si reputatia emitentului, rapiditatea cu care emitentul doreste sa intre in posesia resurselor financiare mobilizate, evaluarile agentiilor de rating, etc.

3. Valoarea de rascumparare (de rambursare)- VR: reprezinta suma care urmeaza a fi platita la maturitatea obligatiunilor. In raport cu valoarea nominala , valoarea de emisiune poate fi:

VR=VN - obligatiune rascumparata la paritate

VR > VN - obligatiune rascumparata cu prisma de rambursare

4. Rata cuponului (rata dobanzii nominale) : exprima rata de remunerare a plasamentelor efectuate in obligatiuni prin prisma procentului anual de dobanda aplicat asupra principalului obligatiunii, determinandu-se astfel valoarea cuponului.

5. Maturitatea (maturity): reprezinta data scadentei (data la care societatea emitenta sau autoritatea publica locala se obliga sa rascumpere principalul unei obligatiuni) sau dupa anumite acceptiuni, numarul de ani pana la data scadentei;

Obligatiunile se clasifica in 3 categorii, in functie de maturitatea acestora, astfel:

pe termen scurt (short-term) => 1 - 5 ani;

pe termen mediu (intermediate-tem), obligatiuni denumite si "notes" => 5 - 12 ani;

pe termen lung (long-term) => peste 12 ani.

Din punct de vedere al maturitatii si al clauzelor specificate in contractul formal dintre emitent si detinatorul de obligatiuni (indenture sau prospect de emisiune), se remarca urmatoarele tipuri de obligatiuni:

obligatiuni care au o singura scadenta, de exemplu corporates => term bonds;

obligatiuni care contin clauze care dau dreptul emitentului sa rascumpere integral sau partial obligatiunile, anterior datei scadentei, (aceste clauze se numesc call provisions);

obligatiuni care contin clauze care permit emitentului sa rascumpere inainte de scadenta o parte substantiala din obligatiunile emise in baza unui program prestabilit, de exemplu obligatiunile emise de companii din sectorul industrial si al utilitatilor => aceste clauze se numesc sinking -fund provisions;

emisiuni de obligatiuni care cuprind pachete de obligatiuni cu maturitati diferite (obligatiuni seriale)=> serial bonds.

6. Durata de viata a obligatiunii: reprezinta perioada de timp dintre momentul emiterii si punerii in circulatie a valorilor mobiliare si scadenta acestora. Durata de viata se diminueaza pe masura ce se apropie scadenta. Desi in unele cazuri se pune semnul egalitatii intre scadenta si durata de viata a unei obligatiuni, se poate constata faptul ca in timp ce scadenta obligatiunii este o data certa cunoscuta, durata de viata a obligatiunii este mai degraba o marime variabila.

Emitenti (type of issuers): statul (government bonds), municipalitati (municipal bonds), societati comerciale (corporate bonds), etc.

Cupon si Principal (coupon & principal):

cuponul (coupon): plata a dobanzii efectuata catre detinatorii de obligatiuni pe parcursul duratei de viata a obligatiunii respective.

rata anuala a cuponului (rata dobanzii nominale) : rata dobanzii anuala exprimata in procente care este specificata in prospectul de emisiune;

cuponul exprimat in valoare absoluta (dobanda): suma de bani corespunzatoare dobanzii datorate catre detinatorii de obligatiuni. Se calculeaza prin aplicarea ratei cuponului la valoarea nominala (principal). In cazul in care dobanda este fixa si se plateste de mai multe ori pe an, se calculeaza o rata periodica a cuponului (periodic interest rate) in functie de rata anuala a cuponului si frecventa platilor pe an.

principalul (principal): valoarea nominala a obligatiunii care trebuie restituita detinatorului unei obligatiuni. Plata principalului este separata de cea a cuponului. Principalul este platit investitorilor fie la scadenta, fie atunci cand emitentul apeleaza la clauzele care ii permit sa rascumpere sau sa retraga anticipat obligatiunile emise. De asemenea, exista posibilitatea ca prin prospectul de emisiune sa se prevada plata unei cote parte din principal odata cu plata cupoanelor (declining value bond).

Din punct de vedere al cuponului, se remarca urmatoarele tipuri de obligatiuni:

obligatiuni la purtator (bearer bonds) => detinatorii obligatiunilor detaseaza cuponul si il prezinta agentului de plata (o institutie bancara) pentru a incasa dobanda corespunzatoare;

obligatiuni dematerializate (registered bonds) => detinatorii obligatiunilor primesc plata cuponului pe cale electronica;

obligatiuni care permit emitentului sa omita sau sa intarzie plata dobanzii in cazul in care veniturile acestuia sunt prea mici (income deferrable bonds) => aceste obligatiuni sunt emise in general de companii care au dificultati financiare sau sunt in proces de reorganizare;

obligatiuni emise fara cupon (zero-coupon bonds) => obligatiuni emise de corporatii si municipalitati, incepand cu anii '80, prin care investitorii nu primesc dobanda sub forma de plata periodica, dar care in schimb sunt vandute cu discount, in majoritatea cazurilor, fata de valoarea nominala, adica la un pret mai mic decat aceasta. Aceste titluri sunt rascumparate la scadenta la valoarea nominala.

obligatiuni ale caror plati ale cupoanelor sunt legate de indicele inflatiei (inflation-indexed bonds), in vederea evitarii erodarii puterii de cumparare a valorii banesti aferente platilor cupoanelor.

obligatiuni cu rata fixa a cuponului (fixed coupon rate);

obligatiuni cu rata variabila a cuponului (floating-rate bonds, variable-rate / adjustable-rate bonds) => rata cuponului este actualizata periodic fata de o rata de referinta plus un spread (prima procentuala).

obligatiuni a caror plata a cupoanelor poate fi amanata pe o perioada intre 3 si 7 ani (deferred-interest bonds);

Din punct de vedere al principalului, se remarca obligatiunile al caror plati de cupoane include si o cota parte din principal => declining value bond. Cota parte din principal care urmeaza sa fie platita poate fi exprimata ca procent din valoarea nominala sau ca o suma exprimata in moneda in care este exprimat principalul.

Clauze atasate obligatiunilor (features):

CALL FEATURE => callable bonds: emitentul isi rezerva dreptul sa retraga obligatiunile emise, partial sau total, inainte de scadenta.

Avantaj pentru emitent: emitentul are posibilitatea ca in eventualitatea scaderii ratei dobanzii de piata, sa inlocuiasca emisiunea curenta cu o noua emisiune cu o rata a cuponului mai mica decat cea precedenta (refunding);

Dezavantaje si avantaje pentru investitori:

in momentul in care ratele dobanzii de piata incep sa scada, investitorii suporta riscul de a pierde avantajele conferite de detinerea unei obligatiuni cu cupon mare;

clauza "call" limiteaza cresterea pretului obligatiunilor in momentul in care dobanzile de piata incep sa scada;

deoarece emitentul este avantajat de existenta clauzei "call" iar detinatorul este dezavantajat, "callable bonds" ofera randamente mai mari comparativ cu cele ale obligatiunilor care nu pot fi rascumparate mai devreme de scadenta;

randamentul ridicat oferit de "callable bonds" nu reprezinta o compensatie suficienta, astfel incat pretul la care se rascumpara obligatiunile (call price) este in general mai mare decat principalul (valoarea nominala), diferenta reprezentand o prima de rascumparare :

call

price - principal = call premium

exista o limitare importanta asupra dreptului emitentului de a apela la clauza "call" care reprezinta o perioada de timp de protectie a investitorului impotriva rascumpararii de catre emitent a obligatiunilor emise, denumita period of call protection. Perioada de protectie reprezinta un numar de ani de la inceputul duratei de viata a obligatiunii in care emitentul nu are voie sa rascumpere obligatiunea.

SINKING-FUND PROVISION => clauza tipica obligatiunilor emise public sau privat de catre companii din sectorul industrial si intalnita uneori in sectorul utilitatilor publice. Aceasta clauza il obliga pe emitent sa retraga in fiecare an o anumita parte din datorie prin doua modalitati: emitentul poate sa cumpere o parte din obligatiuni din piata (in cazul in care pretul acestora este mai mic decat valorea nominala) sau prin tragere la sorti. In acest din urma caz, detinatorul obligatiunilor va primi un pret predeterminat (call price) care este in general egal cu valoarea nominala. Anumite emisiuni pot avea prevazute si o perioada de amanare (call-deferment period).

Aceasta clauza este in general avantajoasa pentru investitori intrucat se efectueaza rascumparari regulate ale obligatiunilor, astfel incat plata finala de la maturitate sa nu fie prea mare, creste lichiditatea titlurilor, preturile obligatiunilor sunt mai stabile deoarece emitentul devine participant activ pe partea de cumparare cand preturile din piata scad.

PUT PROVISION => (putable bonds): clauza care permite investitorilor sa vanda emitentului obligatiunile detinute, la anumite date prestabilite. Avantajul pentru investitori il reprezinta faptul ca daca dobanzile din piata cresc dupa data emisiunii, fapt ce conduce la scaderea valorii de piata a obligatiunilor, acestia au posibilitatea sa il forteze pe emitent sa rascumpere obligatiunile respective la valoarea nominala.

CONVERSION PRIVILEGE

convertible bonds => o emisiune de obligatiuni care pot fi preschimbate intr-un anumit numar prestabilit de actiuni comune ale emitentului. Conversia nu poate fi realizata in sens invers iar termenii acesteia sunt stabiliti in prospectul de emisiune (bond's indenture). Termeni utilizati:

rata de conversie (conversion ratio): indica numarul de actiuni care pot fi obtinute ca urmare a preschimbarii unei obligatiuni in actiuni comune (de ex. o emisiune de obligatiuni convertible are rata de conversie egala cu 25,0867 actiuni pentru o obligatiune) => pretul de conversie la emisiune (conversion price) a fost de 38,75 $ pe actiune (valoarea nominala de 1.000 $ impartita la rata de conversie de 25,8067)

Alte caracteristici:

dreptul de a converti obligatiunile in actiuni poate fi acordat pe toata durata sau numai pe o anumita parte a duratei de viata a obligatiunii;

rata de conversie poate sa scada de-a lungul timpului si este ajustata proportional in cazul spliaarii actiunilor sau acordarii de dividende;

convertible bonds au clauza de rascumparare anticipata (sunt in acelasi timp callable).

anumite emisiuni pot avea atasate clauza de protectie impotriva rascumpararii titlurilor de catre emitent (call protection) => 2 forme de protectie:

emitentul nu poate solicita rascumpararea obligatiunilor inainte de o anumita data;

emitentul nu poate solicita rascumpararea obligatiunilor pana ce pretul actiunilor a crescut in piata cu un anumit procent predeterminat fata de pretul de conversie la emisiune.

exchangeable bonds => o emisiune de obligatiuni care pot fi preschimbate intr-un anumit numar prestabilit de actiuni comune emise de alta persoana juridica decat cea a emitentului obligatiunilor.

Data emisiune, Date cupon si Data referinta:

data emisiune (issue date): reprezinta data la care a fost emisa obligatiunea respectiva. Incepand cu aceasta data incepe sa se acumuleze dobanda corespunzatoare primului cupon;

date cupon (coupon payment dates): reprezinta datele de plata ale cupoanelor, respectiv a principalului. Datele cupoanelor se stabilesc prin prospectul de emisiune la date fixe care se mentin pe toata durata obligatiunii, indiferent daca anumite date cad in zile nelucratoare.

Nota: nu este obligatoriu ca data de emisiune sa coincida cu aceste date fixe, caz in care perioada primului cupon este diferita de restul cupoanelor (regular coupons), astfel fie este scurta (short coupon), fie este mai lunga (long coupon).

data primului cupon: reprezinta data la care se efectueaza prima plata a cuponului;

data cuponului curent: reprezinta cea mai apropiata data la care se va plati cuponul curent, fie ca acesta este primul sau ultimul cupon;

data cuponului anterior: reprezinta data cuponului cel mai recent platit;

data maturitate (data ultimului cupon): reprezinta data la care se efectueaza ultima plata a cuponului si se restituie principalul;

data de referinta: detinatorii de obligatiuni decontate inregistrati la data de referinta in Registrul Obligatarilor au dreptul sa primeasca cuponului curent, principalul sau parti din principalul obligatiunii. Data de referinta este, de regula, a 3 a zi lucratoare dinainte de data platii cupoanelor (data cupon - data referinta = 3 zile lucratoare). Se stabilesc date de referinta pentru fiecare cupon de platit;

data ex-cupon: reprezinta data de decontare a unei tranzactii pentru care cumparatorul nu va mai avea dreptul sa incaseze cuponul curent (a se vedea in continuare "tranzactii ex-cupon si tranzactii cum-cupon"). Data ex-cupon este prima zi lucratoare dupa data de referinta. Se stabilesc date ex-cupon pentru fiecare cupon de platit.

numar de zile cupon (perioada cupon / baza): reprezinta numarul de zile dintr-un cupon, incepand cu data emisiunii sau data platii cuponului anterior, inclusiv, pana la data platii cuponului curent, exclusiv.

Cupon normal, Cupon scurt si Cupon lung:

cupon normal (regular coupon): cuponul a carui perioada este egala cu numarul de zile cuprinse intre datele cupon, care sunt stabilite la perioade regulate de timp (de exemplu, din 6 in 6 luni sau din 3 in 3 luni, etc).

Exemplu: o obligatiune este emisa la data de 1 ianuarie 2007 si plateste cupon semestrial la datele de 1 ianuarie si 1 iulie. Prima plata a cuponului se va efectua pe data de 1 iulie 2007 => cupoane normale:

perioada primului cupon este 181 zile ( 1 ianuarie 2007- 1 iulie 2007);

perioada celui de al doilea cupon este 184 zile (1 iulie 2007- 1 ianuarie 2008 ), etc.

cupon scurt (short coupon): cuponul a carui perioada este mai mica decat perioada cupoanelor normale.

Exemplu: o obligatiune este emisa la data de 1 februarie 2007 si plateste cupon semestrial la datele de 1 ianuarie si 1 iulie. Prima plata a cuponului se va efectua pe data de 1 iulie 2007 => cupoane:

primul cupon este scurt => perioada cuponului este 150 zile (1 februarie 2007- 1 iulie 2007);

al doilea cupon este normal => perioada cuponului este 184 zile (1 iulie 2007- 1 ianuarie 2008);

al treilea cupon este normal => perioada cuponului este 182 zile (1 ianuarie 2008- 1 iulie 2008), etc.

cupon lung (long coupon): cuponul a carui perioada este mai mare decat perioada cupoanelor normale.

Exemplu: o obligatiune este emisa la data de 1 februarie 2007 si plateste cupon semestrial la datele de 1 ianuarie si 1 iulie. Prima plata a cuponului se va efectua pe data de 1 ianuarie 2008 (se omite data cuponului de 1 iulie 2007, care este cea mai apropiata data teoretica de plata fata de data de emisiune) => cupoane:

primul cupon este lung => perioada cuponului este 334 zile (1 februarie 2007- 1 ianuarie 2008) si este compusa din 2 perioade, astfel;

zile (1 februarie 2007- 1 iulie 2007),

zile ( 1 iulie 2007- 1 ianuarie 2008).

al doilea cupon este normal => perioada cuponului este 182 zile (1 ianuarie 2008- 1 iulie 2008);

al treilea cupon este normal => perioada cuponului este 184 zile (1 iulie 2008- 1 ianuarie 2009), etc.

Frecventa platii cuponului: in cazul obligatiunilor purtatoare de dobanda, plata cuponului se efectueaza cel putin o data pe an.

|

Descriere |

Plati pe an |

Interval de timp |

|

Anual |

La fiecare 12 luni |

|

|

Semi-anual |

La fiecare 6 luni |

|

|

Trimestrial |

La fiecare 3 luni |

|

|

Lunar |

In fiecare luna |

Tranzactii cum-cupon si Tranzactii ex-cupon:

tranzactie cum-cupon reprezinta tranzactia care se deconteaza inainte de data ex-cupon. In acest caz, deoarece cumparatorul obligatiunii va beneficia de plata cuponului curent, acesta va plati vanzatorului dobanda acumulata din prima zi din cuponul curent, inclusiv, pana la data de decontare a tranzactiei, exclusiv, numita "dobanda pozitiva" (positive interest).

tranzactie ex-cupon: reprezinta tranzactia care se deconteaza in intervalul de timp care incepe cu data ex-cupon, inclusiv, pana la data cuponului curent, exclusiv. In acest caz, deoarece cumparatorul obligatiunii nu va beneficia de plata cuponului curent, acesta nu va plati dobanda acumulata pana la data decontarii tranzactiei, ci va plati asa-numita "dobanda negativa" (negative interest) prin care cumparatorul va beneficia in final de un pret mai mic de cumparare ca urmare a imobilizarii pe perioada ex-cupon a cuponului curent a unei sume de bani fara a fi remunerat.

1 ianuarie 2007 28 iunie 2007 29 iunie 2007 1 iulie 2007

Data cupon_n -1 = data cuponului anterior

Data referinta = data la care detinatorii de obligatiuni decontate sunt indreptatiti la plata cuponului curent (3 zile lucratoare inainte de plata cuponului curent)

Data ex-cupon_n = data ex-cupon corespunzatoare cuponului curent

Data cupon_n = data cuponului curent

Pret net si Pret brut:

pret net (clean price): reprezinta pretul care nu include dobanda acumulata, exprimat in procente din valoarea nominala a obligatiunii;

pret brut (dirty price): reprezinta pretul care include dobanda acumulata, exprimat in procente din valoarea nominala a obligatiunii;

Valoare cupon:

Valoarea baneasca a cuponului care se plateste la data cuponului este determinata in functie de conventia de calcul a dobanzii acumulate:

a. Conventia ACT/ACT valoarea cuponului platit de emitent la data cuponului se determina in functie de tipul cuponului, astfel:

cupon normal:

Valoare_cupon (lei) =

Rata_ anuala_cupon (%) x Principal x

![]()

Exemplu o obligatiune este emisa la data de 1 ianuarie 2007 si plateste cupon fix semestrial la datele de 1 ianuarie si 1 iulie. Prima plata a cuponului se va efectua pe data de 1 iulie 2007 => primul cupon este normal. Valoarea principalului este 100 lei si rata anuala a cuponului este 8 %.

Valoare_cupon (lei) = 8 % x 100 lei x

![]() = 4 lei

= 4 lei

cupon scurt:

Valoare_cupon (lei ) = = Rata_