| CATEGORII DOCUMENTE |

| Statistica |

UNIVERSITATEA "CONSTANTIN BRANCOVEANU" -

UNIVERSITATEA "CONSTANTIN BRANCOVEANU" -

FACULTATEA DE

MANAGEMENT, MARKETING IN AFACERI ECONOMICE -

EVOLUTIA CREDITELOR IPOTECARE IN ROMANIA IN ULTIMII 5 ANI

LUCRARE DE LICENTǍ

INTRODUCERE

Visul multora dintre noi este sa aiba o "casa pe pamant" cu un spatiu, cat de mic, de curte in care sa poti sa te bucuri din plin de privilegiul statutului de unic proprietar si in care lucrurile pot fi aranjate sau "deranjate" dupa bunul tau plac. In general, avem tendinta sa credem ca visele sunt un fel de idealuri intangibile, dar putem, la fel de bine, sa fim perseverenti si sa avem incredere in fortele proprii, astfel visele pot fi ideile care asteapta sa fie puse in practica.

In momentul in care te-ai hotarat sa duci la indeplinire acest obiectiv este obligatoriu sa-ti faci o analiza riguroasa a resurselor financiare necesare finalizarii acestui demers. In cazul in care situatia ta financiara nu este sustinuta de niste venituri suficient de mari, incepi sa te intrebi cum poti sa obtii finantarea acestui proiect. Varianta cea mai la indemana ramane pentru foarte multi dintre noi imprumutul de la banca. Pe piata bancara romaneasca exista o gama larga de produse de creditare oferite consumatorilor. Printre ele regasim si varianta prin care institutiile de credit finanteaza achizitia de locuinte. Tinand cont de posibilitatile financiare ale multora dintre noi, achizitia unei locuinte este posibila, de multe ori, numai prin intermediul unui credit ipotecar. Achizitia unei locuinte prin intermediul creditelor oferite de catre institutiile de credit, este privita de multe ori ca fiind un proces anevoios (din cauza birocratiei care inca da batai de cap solicitantilor de credite), dar util pentru cei care doresc cumpararea unei locuinte.

In Romania exista deocamdata doar trei posibilitati de finantare ipotecara: creditul ipotecar de la banca sau de la societatile financiare (Domenia Credit si Immofinance) si contractarea unui angajament in sistemul de economisire-creditare. Acestea sunt variantele aflate la dispozitia celor care isi doresc o casa. O discutie despre cea mai buna varianta de finantare ipotecara trebuie sa aiba in vedere costurile adiacente finantarii si nivelul veniturilor certe pe care le are solicitantul. Datorita sistemului fiscal din Romania, cei mai multi dintre solicitantii de credit au o problema cu demonstrarea certa a veniturilor. Tipurile de plata a veniturilor sunt diversificate, fapt care conduce la aparitia anumitor probleme in momentul in care un client se adreseaza unei banci comerciale. Exista, de exemplu, solicitanti care au si carte de munca si diverse contracte de colaborare sau comisionare, ori obtin dividende pe o micro-intreprindere. Cand toate aceste forme sunt combinate, o familie nu are posibilitatea sa acceseze un credit bancar, chiar daca bancile au devenit mult mai flexibile in calcularea veniturilor unui posibil client. Este drept, un credit bancar este de multe ori cea mai ieftina posibilitate de finantare a unei locuinte.

Cap I. CREDITUL IPOTECAR

I.1. Cadru legislativ

I.1.1. Conceptul de credit ipotecar

Conform Legii nr. 190 din 9 decembrie 1999 privind creditul ipotecar pentru investitii imobiliare, acesta este definit ca acel tip de credit acordat de institutii financiare autorizate, destinat sa finanteze construirea, cumpararea, reabilitarea, consolidarea sau extinderea imobilelor cu destinatie locativa, industriala sau comerciala . Creditul ipotecar pentru investitii imobiliare se acorda pe o perioada de minimum 5 ani pentru persoanele juridice si de minimum 10 ani pentru persoanele fizice.

Creditul ipotecar este de fapt o categorie a creditului imobiliar. Diferentele dintre cele doua tipuri de credite constau, in principal, in trei factori: garantiile solicitate, marimea cotei finantate si asigurarile solicitate.

Garantiile solicitate

Imprumutul ipotecar se garanteaza numai cu imobilul finantat (proprietatea viitoare, care se ipotecheaza in favoarea bancii), iar cel imobiliar se poate garanta cu alte locuinte (proprietatea solicitantului sau a unei alte persoane), depozite colaterale etc. Prin lege (nr.10/2005) valoarea garantiilor trebuie sa acopere 133% din valoarea finantata.

Marimea cotei finantate

In cazul creditului ipotecar finantarea este de maximum 75% din valoarea imobilului fiind obligatorie contributia proprie de 25% (constituita ca avans), in schimb creditul imobiliar poate fi acordat fara a solicita imprumutatului un avans minim obligatoriu din pretul de achizitie al imobilului. Astfel, finantarea in cazul creditului imobiliar poate ajunge pana la 95% din valoarea proprietatii, ca in cazul bancii Finansbank (pentru produsul All Inclusive).

Asigurarile solicitate

In cazul creditului ipotecar asigurarea de viata si cea a imobilului este obligatorie in timp ce pentru creditele imobiliare bancile au devenit mai permisive, nesolicitand asigurari de viata, cum este cazul Bancii Transilvania, SanPaolo IMI Bank sau ProCredit Bank.

I.1.2. Ofertantii de credit ipotecar

Ofertantii de credit ipotecar sunt: bancile (banci comerciale, banci/case de economii pentru economisire si creditare), Agentia Nationala prntru Locuinte, CEC BANK, Fondurile ipotecare, Societatile de credit ipotecar si alte institutii financiare abilitate prin lege.

Bancile comerciale sunt banci cu caracter universal care isi stabilesc ca obiect principal de activitate creditarea in domeniul ipotecar, dar ele trebuie sa ramana in primul rand banci cu caracter universal, adica sa furnizeze gama de produse si servicii specifice acestora.

Bancile/casele de economii pentru economisire si creditare acorda credite pe termen lung clientilor pentru dobandirea de catre acestia a unor valori imobiliare, dar cu conditia ca ei sa economiseasca la banca respectiva o anumita suma de bani pe baza si in completarea careia se va acorda creditul, care va fi cu dobanda fixa; aceste institutii functioneaza in baza Legii nr. 541/2002.

Agentia Nationala pentru Locuinte este o institutie de interes public cu personalitate juridica, de coordonare a unor surse de finantare in domeniul constructiei de locuinte, avand autonomie financiara, functionand sub autoritatea Ministerului Lucrarilor Publice, Transporturilor si Locuintei.

Obiectivele A.N.L. sunt

Realizarea unor montaje financiare;

Atragerea si administrarea resurselor financiare pentru construirea, cumpararea, reabilitarea, consolidarea si extinderea unor locuinte, inclusiv pentru cele exploatate in regim de inchiriere;

Realizarea de constructii de locuinte pentru tineri, destinate inchirierii, pe baza proiectelor aprobate de Ministerului Lucrarilor Publice, Transporturilor si Locuintei;

Dobandirea de terenuri destinate construirii de locuinte;

Realizarea investitiilor privind constructia de locuinte sau interventii la constructiile existente[2].

CEC BANK, in baza Legii locuintei nr. 114/1996 CEC a fost imputernicita sa acorde persoanelor fizice credite cu dobanzi subventionate de la bugetul de stat pe 20 de ani in vederea cumpararii, construirii, consolidarii, repararii sau modernizarii de locuinte proprietate personala

Fondurile ipotecare conform Regulamentului nr. 2/2000 de aplicare a Legii nr. 190/1999 privind creditul ipotecar pentru investitii imobiliare fondurile ipotecare se constituie ca fonduri inchise, pe baza unui contract de societate civila particulara sau societate comerciala, printr-un numar de minimum 5 membri fondatori, persoane fizice si/sau juridice, romane si/sau straine, cu respectarea regimului lor juridic privind capacitatea lor juridica. Fondurile ipotecare au ca obiect exclusiv de activitate achizitia de creante ipotecare si privilegiate de la institutiile autorizate, finantarea, pe baza garantiilor ipotecare, a constructiilor imobiliare si emiterea de titluri de valoare, in baza portofoliului de creante ipotecare detinut.

Societatile de credit ipotecar sunt societati financiare care se constituie ca societati comerciale pe actiuni si se organizeaza si functioneaza potrivit OUG nr. 200 din 18 decembrie 2002 privind societatile de credit ipotecar. Obiectul de activitate al societatilor de credit ipotecar consta in activitatea de creditare de tip ipotecar si activitatile conexe incluzand: administrarea de portofolii de credite ipotecare, executarea sau valorificarea creantelor ipotecare ori privilegiate, etc..

I.1.3. Beneficiarii creditelui ipotecar

Beneficiarii creditului ipotecar sunt: persoanele fizice, persoanele juridice romane care au ca obiect de activitate construirea, reabilitarea, consolidarea sau extinderea imobilelor cu destinatie locativa, industriala sau comerciala; persoanele juridice romane care doresc sa construiasca locuinte de serviciu sau de interventie pentru salariatii lor[3].

Pentru a putea beneficia de credit ipotecar persoanele fizice trebuie sa indeplineasca urmatoarele conditii: sa aiba cetatenia romana si domiciliul in Romania, sa fie majore, sa realizeze venit permanent de cel putin 2 ani, sa faca dovada detinerii garantiei solicitate de banca, nu trebuie sa aiba datorii neachitate catre banca in momentul contractarii creditului, iar la data scadentei creditului vor avea varsta de 65 de ani la barbati, respectiv 60 de ani la femei. Pe langa toate aceste conditii persoanele fizice trebuie sa faca parte din una din urmatoarele categorii: sa fie salariat cu contract de munca pe perioada nedeterminata (cu vechime de minimum 2 ani); salariat cu contract de munca pe perioada determinata al unor companii multinationale, ambasade, organizatii sau institutii internationale prezente in Romania care nu incheie contracte de munca pe perioada nedeterminata; liber profesionist (avocat, notar, medic); om de afaceri care are una sau mai multe companii la care este actionar si de unde incaseaza dividende[4].

I.2. Ipoteca - Garantie specifica a creditului ipotecar

Pot constitui garantie pentru creditul ipotecar numai ipoteci de rang I si privilegii, exceptand situatiile in care regulamentele de constituire si functionare a creditorilor prevad altfel. In termen de 5 zile de la incheierea contractului de garantie imprumutatul va trebui sa asigure imobilul ipotecat si sa cesioneze polita de asigurare in favoarea bancii creditoare.

Ipoteca este actul prin care debitorul acorda creditorului dreptul asupra unui bun imobil (terenuri, cladiri, recolte care se tin de radacini, utilaje fixate de pereti sau podea, dulapuri zidite, mobile asezate pe perete, oglinzi, parchet) din patrimoniul sau, fara deposedarea de bunul respectiv.

Ipoteca se materializeaza intr-un contract de ipoteca, care se intabuleaza la Biroul de Carte Funciara. In functie de data intabularii se stabileste rangul unei ipoteci, care va avea o importanta deosebita in sensul ca daca exista creditori de rang diferit, atunci cel de rang I se va despagubi integral din pretul bunului ipotecat, iar ceilalti din valoarea ramasa[5].

Conform Dictionarului General al Limbii Romane de Vasile Breban, ipoteca reprezinta dreptul creditorului asupra bunurilor imobile apartinand debitorului, ca garantie pentru plata unei obligatii la scadenta. In caz de neachitare la scadenta, creditorul poate obtine satisfacerea creantei sale din pretul obtinut prin vanzarea silita a bunului.

Apare o intrebare legata de ipotecile constituite la locuintele care urmeaza sa fie construite, si anume, pe ce sa se puna ipoteca, daca locuinta respectiva nu exista inca sub forma materiala. Raspunsul dat de banci este fie acceptarea ipotecii asupra constructiei neexistente inca, fie ipotecarea terenului si a autorizatiei de construire. Tendinta este insa acceptarea de catre banci a ipotecii pe constructia viitoare.

Cele mai multe banci si institutii financiare care acorda credit ipotecar solicita si incheierea unei asigurari de viata de catre imprumutator, pe langa asigurarea imobilului pentru care se ia creditul, asigurare de viata care fie este platita de catre client, fie este oferita gratuit de banca. In general aceasta asigurare se incheie la nivelul creditului si se reinnoieste anual la valoarea creditului ramas.

Ipotecile sau privilegiile constituite pentru garantarea imprumuturilor ipotecare dureaza pana la rambursarea integrala a creditului pentru garantarea caruia au fost infiintate, nefiind aplicabile dispozitiile art. 1786 Codul civil, privind conservarea inscriptiilor imobiliare. In cazul in care partile contractului de credit sunt de acord, ipoteca va putea fi transferata asupra altui imobil cu o valoare cel putin egala cu cea a imobilului ipotecat anterior. Dupa inscrierea ipotecii asupra noului imobil, garantiile anterior constituite asupra acestuia isi inceteaza de drept efectele.

Prin art. 5 din Legea nr. 190/1999 se ingradeste dreptul proprietarului imobilului de a-l instraina pana la rambursarea integrala a creditului, imobilele ipotecate vor putea fi instrainate numai cu acordul prealabil al creditorului ipotecar, contractele incheiate cu nerespectarea acestei dispozitii fiind lovite de nulitate absoluta.

Legea nr. 190/1999 si Normele nr. 3/2000 stabilesc clauzele obligatorii intr-un contract de credit ipotecar, in scopul protectiei imprumutatilor, si conditiile in care se incheie aceste contracte. Astfel, pentru obtinerea unui credit solicitantii trebuie sa depuna o cerere insotita de o serie de documente, atestand destinatia creditului si bonitatea financiara. Inspectorii de credite ai institutiei financiare vor intocmi un referat cuprinzand datele de identificare ale solicitantului, informatii referitoare la creditul solicitat (suma, scadenta, destinatia, garantiile), informatii despre bonitatea solicitantului etc.. Pe baza referatului aprobat, cu cel putin 10 zile inainte de semnarea contractului, imprumutatorul va pune la dispozitie imprumutatului o oferta scrisa, cuprinzand toate conditiile contractului, precum si termenul de valabilitate a acestuia. Contractul de credit ipotecar va cuprinde conditiile de scadenta, dobanda, valoarea garantiilor, clauze privind neonorarea la scadenta a creditului si a dobanzii. Contractul nu va putea fi modificat decat prin acordul scris al partilor.

Art. 11 din Legea nr. 190/1999 interzice expres conditionarea acordarii unui credit ipotecar de obligatia beneficiarului creditului de a cumpara sau de a subscrie valori mobiliare ale imprumutatorului, indiferent sub ce forma, cu exceptia achizitionarii de titluri de participare ale fondurilor ipotecare.

I.3. Mecanismul obtinerii creditului ipotecar

I.3.1. De la A.N.L. in vederea construirii unei locuinte

Pentru a obtine un credit ipotecar de la A.N.L. in vederea construirii unei locuinte trebuie sa se realizeze urmatori pasi: completarea unei cereri tip care se obtine de la orice Oficiu Postal al Postei Romane; expedierea prin posta a cererii completate de catre solicitantul de credit la A.N.L.; eliberarea certificatului de solvabilitate al solicitantului de catre BCR, in baza conventiei incheiate cu A.N.L.; stabilirea punctajului fiecarui solicitant, pe baza cererii si a certificatului de solvabilitate; stabilirea Antreprenorului General pe baza criteriilor de arhitectura, de cost si de durata de executie, prin organizarea licitatiei tehnico-economice de catre A.N.L.; incheierea unor contracte intre A.N.L., beneficiarul locuintei si Antreprenorul General.

Contractul de mandat incheiat intre A.N.L. si solicitantul de credit, prin acest contract A.N.L. este imputernicita de catre solicitantul de credit sa-l reprezinte pe acesta in relatiile cu Antreprenorul General, sa urmareasca executarea lucrarilor, incadrarea in termene si in conditii de calitate, sa efectueze plati in numele beneficiarului din contul de avans si credite.

Contractul de antrepriza generala incheiat intre A.N.L. si Antreprenorul General cuprinde conditii contractuale privind executia lucrarilor de constructie de locuinte.

Contractul de construire incheiat intre Antreprenorul General si beneficiarul locuintei, contine obligatiile constructorului privind contruirea locuintei, pretul locuintei, obligatiile beneficiarului privind modalitatile de achitare a pretului locuintei care este unul ferm.

Contractul de credit ipotecar incheiat intre A.N.L., reprezentat de banca derulatoare - BCR, si beneficiarul de credit; acest contract contine: obiectul si valoarea creditului ipotecar, destinatia si utilizarea creditului, durata de creditare, rambursarea, dobanda (7% pentru cei cu varsta sub 35 de ani, 9% pentru cei peste 35 de ani), garantii, asigurarea si raspunderea pentru nerambursarea la scadenta a creditului, litigii, executare.

Contractul de ipoteca incheiat intre A.N.L. si beneficiarul de credit, contract prin care proprietarul se obliga sa constituie in favoarea A.N.L. o ipoteca de rangul I asupra locuintei ce se va construi conform Contractului de Construire, ipoteca ce constituie garantie a creditului acordat.

Contractul de asigurare impotriva riscurilor generale privind bunul ipotecat trebuie incheiat de catre beneficiarul creditului dupa incheierea contractului de ipoteca, cu o societate de asigurari agreata de A.N.L. (ASIROM, ASTRA, OMNIASIG), este valabil pe toata durata creditului, iar polita de asigurare trebuie cesionata in favoarea A.N.L..

I.3.2. De la banci si alte institutii specializate

Dupa selectarea bancii de la care se doreste a se contracta creditul ipotecar, se va intocmi un dosar de credit continand urmatoarele documente: cererea de credit (format-tip oferit de banca); copie a actului de identitate al solicitantului si al sotului/sotiei, daca este cazul; documente care atesta existenta unor venituri lunare certe si permanente:

Adeverinta de salariu in original si o copie dupa cartile de munca ale solicitantului si sotului/sotiei acestuia (in cazul salariatilor cu contract de munca pe perioada nedeterminata);

Declaratia de impozit pe venitul global, vizata de Administratia Financiara, daca solicitantul realizeaza venituri din mai multe surse;

Adeverinta de venit, declaratia de impunere pentru anul anterior si declaratia speciala privind veniturile din activitati independente pe anul in curs (in cazul persoanelor fizice autorizate si a liber profesionistilor);

Copie a contractului de colaborare, daca este cazul;

Copie a contractului de inchiriere, daca exista venituri din chirii;

Oamenii de afaceri trebuie sa prezinte: actul constitutiv al societatii, bilantul contabil pe ultimii 2 sau 3 ani, contractul de societate, declaratia din partea Administratiei Financiare ca societatea nu are datorii in privinta TVA si a altor taxe;

Nerezidentii vor prezenta bancii: fotocopie a codului fiscal si alte documente solicitate de catre autoritatile romane penrtu acordarea de imprumuturi nerezidentilor.

In urma analizarii dosarului banca decide, daca aproba sau nu creditul. In aceasta faza se ia in calcul riscul de neplata a clientului care se determina in functie de varsta, statutul social (casatorit/singur, cu copii/fara copii), vechimea la locul de munca etc..

In caz afirmativ va fi nevoie de prezentarea documentelor referitoare la proprietate: copia actului de proprietate al vanzatorului si declaratia acestuia ca bunurile facand subiectul vanzarii nu sunt revendicate (pentru cumpararea de imobile = teren + constructie); contract de construire, copie a actului de proprietate asupra terenului, declaratia ca terenul nu este revendicat, proiectul de executie, devizul general, autorizatia de construire, avizele pentru asigurarea utilitatilor, planul de finantare (pentru construirea unei locuinte pe terenul detinut de solicitantul creditului); copia actului de concesionare sau de proprietate al vanzatorului si declaratia, ca terenul nu este revendicat (pentru cumpararea/concesionarea unui teren si construirea unei locuinte pe acest teren); proiectul tehnic de executie si devizul general intocmite de o societate de constructii sau de o persoana autorizata in domeniu (pentru realizarea de lucrari in regie proprie).

Prezentarea actului de proprietate al bunului care se va ipoteca este pasul urmator si se refera la actul de proprietate asupra locuintei al vanzatorului, daca se achizitioneaza o locuinta, iar daca se construieste o locuinta trebuie prezentate actele de proprietate asupra terenului ale solicitantului de credit.

Urmeaza incheierea contractului de vanzare-cumparare si a contractului de ipoteca, acest pas incluzand si intabularea actului de proprietate al vanzatorului la Biroul de Carte Funciara. Trebuie asteptat in cele ce urmeaza pentru ca suma reprezentand creditul sa fie deblocata. Aceasta se intampla fie in ziua incheierii contractului de vanzare-cumparare si a contractului de ipoteca, fie numai dupa ce aceste contracte sunt inscrise in Cartea Funciara si se obtine ca urmare un extras de Carte Funciara.

Dupa incheierea contractului de credit ipotecar trebuie cesionata in favoarea bancii creditoare polita de asigurare a imobilului constituind subiectul creditului si trebuie incheiata o asigurare de viata de catre beneficiarului creditului, asigurare care uneori este oferita gratuit de banca.

I.4. Riscurile de creditare

I.4.1. Notiuni generale despre risc

Riscul economic este definit in Dictionarul de economie editat de Editura Economica, Bucuresti in anul 1999 ca un "eveniment sau proces nesigur si probabil care poate cauza o paguba, o pierdere intr-o activitate, operatiune sau actiune economica. Riscul economic se caracterizeaza prin posibilitatea descrierii unei legi de probabilitate pentru rezultatele scontate ca si prin cunoasterea acestei legi de catre cei interesati"

Riscul este un factor fundamental al afacerilor, deoarece din nici o activitate nu se poate obtine profit fara risc. De aceea orice societate comerciala incearca sa-si maximizeze profitul prin gestionarea riscului specific domeniului sau de activitate si prin evitarea sau transferarea riscului pe care aceasta nu doreste sa-l preia. Este evident ca o strategie bancara performanta trebuie sa cuprinda atat programe cat si proceduri de gestionare a riscurilor bancare care vizeaza, de fapt, minimizarea probabilitatii producerii acestor riscuri si a expunerii potentiale a bancii. Acest lucru rezulta din obiectivul principal al acestor politici, anume acela de minimizare a pierderilor sau cheltuielilor suplimentare suportate de banca, iar obiectivul central al activivitatii bancare il costituie obtinerea unui profit cat mai mare pentru actionari.

Numai ca nu intotdeauna aceste doua obiective - general si sectorial - se afla in concordanta. S-ar putea ca, in anumite situatii, costul implementarii si exploatarii procedurilor care vizeaza gestiunea riscului sa fie mai mare decat expunerea potentiala la risc. Ceea ce nu inseamna ca aceste programe trebuie selectate in functie de criterii de eficienta. In alte cazuri s-ar putea ca strategia bancii sa implice asumarea unor riscuri sporite sau a unor riscuri noi. In acest caz trebuie luata decizia intotdeauna avand in vedere si cheltuielile suplimentare necesare pentru asigurarea unei protectii corespunzatoare si pierderile potentiale mai mari. Insa minimizarea riscurilor nu trebuie sa se transforme intr-un obiectiv in sine. De altfel obiectivele managementului bancar sunt trei: maximizarea rentabilitatii, minimizarea expunerii la risc si respectarea reglementarilor bancare in vigoare.

Importanta gestiunii bancare nu se rezuma doar la minimizarea cheltuielilor. Preocuparea permanenta a conducerii pentru minimizarea expunerii la risc are efecte pozitive si asupra comportamentului salariatilor care devin mai rigurosi si mai costiinciosi in indeplinirea sarcinilor de serviciu, nu este de neglijat nici efectul psihologic de descurajare a unor activitati frauduloase. Existenta unor programe adecvate pentru prevenirea si controlul riscurilor bancare contribuie si la impunerea institutiei in cadrul comunitatii bancare, nu de putine ori existenta unor astfel de programe conditionand admiterea sau participarea bancii respective la asociatii interbancare sau obtinerea de calificative superioare din partea autoritatilor bancare.

In sfarsit, o gestiune eficace a riscurilor bancare isi va pune amprenta si asupra imaginii publice a bancii. Clientii doresc o banca sigura, la fel si actionarii. Soliditatea unei banci ii atrage pe deponenti in conditiile in care depozitele nu sunt asigurate in mod obligatoriu.

In concluzie, deoarece riscurile bancare sunt o sursa de cheltuieli neprevazute, gestiunea lor adecvata poate stabiliza veniturile in timp, avand rolul unui amortizor de soc. In acelasi timp, consolidarea valorii actiunilor bancare se poate realiza doar printr-o comunicare reala cu pietele financiare si implementarea unor programe adecvate de gestiune a riscurilor bancare. Toate bancile si institutiile financiare trebuie sa-si imbunatateasca intelegerea si practica gestiunii riscurilor bancare pentru a-si putea gestiona cu succes diferite game de produse. Daca procesul de gestiune a riscurilor bancare si sistemul global de management sunt efective, atunci banca va avea succes. Bancile pot gestiona cu succes riscurile bancare daca recunosc rolul strategic al gestiunii riscurilor, daca folosesc paradigma de analiza si gestiune in vederea cresterii eficientei, daca adopta masuri precise de adptare a performantei la risc si, in fine, daca vor crea mecanisme de raportare a performantei in functie de risc, pentru a se asigura ca investitorii inteleg impactul gestiunii riscului asupra valorii firmei bancare.

I.4.2. Riscul de creditare in cazul creditelor ipotecare

De o valoare deosebita in gestionarea cu succes a finantarii proprietatilor imobiliare o are evaluarea riscurilor creditarii ipotecare si eficacitatea programelor de suportare a acestora. In analiza de risc a creditelor ipotecare se vor avea in vedere cel putin aspectele legate de urmatoarele elemente: debitorul, proprietatea, piata, legile si reglementarile juridice, administrarea finantarii.

Ierarhizarea acestora este dificil de realizat deoarece fiecare in felul sau este de maxima importanta pentru decizia financiara de creditare si pentru evaluarea riscurilor de investire.

Riscul de majorare a costului proprietatii imobiliare se manifesta prin aparitia necesitatii de refinantare a creditului ipotecar cu depasirea ulterioara a beneficiului obtinut de catre serviciul datoriei.

In acest caz, se va analiza foarte atent pentru ca planificarea acordarii transelor de credit sa fie foarte bine amortizata cu programul de realizare a proprietatilor imobiliare. Totodata se va urmari ca esalonarea rambursarii sa fie foarte bine adaptata nevoilor si capacitatii financiare a imprumutatului.

Riscul modificarii ratei dobanzii si a puterii de cumparare afecteaza in egala masura atat creditorul cat si debitorul, dar fiecare incearca sa preia daca este posibil o cota cat mai mica din acest risc.

Riscul nerealizarii veniturilor ce sustin rambursarea veniturile pot avea cel putin doua surse putand fi: venituri generate de insasi proprietatea imobiliara realizata din credit si alte venituri ale debitorului. Desi la prima vedere pare a fi risc al debitorului, totusi creditorul suporta si el un risc major prin posibilitatea imprumutatului de a intra in incapacitate de plata si trecerea la executarea silita a garantiilor.

Riscul diminuarii valorii garantiilor

Aceasta diminuare se poate referi la: valoarea proprietatii realizate din credit si valoarea tuturor celorlalte garantii. Efectele suportarii acestui risc apar doar in cazul in care debitorul se afla in incapacitate de plata si se ajunge in situatia executarii silite a garantilor. Daca valoarea acestora s-a diminuat simtitor poate aparea situatia in care nu se pot acoperi: creditul, dobanda, penalizarile si cheltuielile de executare silita.

Riscuri cu caracter general

Aceste riscuri se refera la forta majora in general - calamitati naturale, conflicte armate, dar si accidente (incendii, inundatii, explozii). In functie de cauzele intamplarii lor, evenimentele pot fi urmari a unor actiuni sau inactiuni ale persoanelor fizice produse cu premeditare sau accidental, ori numai a unor accidente naturale.

I.5. Importanta creditului ipotecar si deciziile de finantare

Toate tipurile de decizii privind proprietatile imobiliare ating si aspecte financiare importante care pot influenta decisiv hotararile care se iau in acest domeniu. Deciziile privind proprietatile imobiliare se pot referi la o serie larga de actiuni, dintre care pot fi amintite: construirea, cumpararea, vanzarea, inchirierea, imbunatatirea - modernizarea si repararea.

Administrarea finantarii proprietatilor imobiliare este un domeniu vast in care deciziile de investire pot incepe cu achizitia de actiuni sau obligatiuni mobilizandu-se astfel capitalurile necesare si se pot incheia cu proprietatea completa, inchirierea sau ipotecarea. O conditie initiala obligatorie pentru inceperea analizei de finantare este stabilirea responsabilitatilor privind utilizarea proprietatilor imobiliare care sa asigure nivelul de venituri suficient sustinerii acesteia.

Stabilirea aranjamentului financiar va avea in vedere montarea structurala a parteneriatului - cu angajament general sau limitat - respectiv cea a investitorilor care pot fi: investitori interni si investitori externi.

Investitori interni sunt angrenati in utilizarea proprietatilor imobiliare fiind interesati de aspectele nefinanciare, indeosebi fiindca fructifica in mod direct folosirea acestora si mai putin de cele financiare.

Investitorii externi sunt angrenati in special prin plasamente directe in actiuni si obligatiuni vor lua in consideratie riscurile si oportunitatile, in primul rand de ordin financiar si in al doilea rand pe cele nefinanciare.

Creditul ipotecar reprezinta forma principala de finantare a tranzactiilor cu proprietati imobiliare in care partile implicate - debitorul si creditorul - vor lua deciziile cele mai favorabile lor. Aceste hotarari sunt influentate de urmatoarele aspecte: obiectivele ce spera sa le realizeze, relatia anticipata intre beneficiile si costurile aferente proiectului, gradul de risc implicat, alternativele viabile privind realizarea si utilizarea lor.

Decizia creditorului de a avansa fonduri va fi afectata de urmatoarele elemente de analiza: soliditatea proiectului care urmeaza a se finanta exprimata prin: perspectivele de venituri generate de proiect in favoarea debitorului, rentabilitatea investitiei si conditiile din care decurg riscurile in special al ratei dobanzii si al puterii de cumparare; evolutia pietei careia se adreseaza proiectul de investitie in proprietati imobiliare; profitul posibil de obtinut din investitii alternative; gradul de certitudine si favorabilitatea perspectivelor generale si locale pentru proiectul de investitii; raportul de interese al momentului pentru lichiditate sau pentru venituri din capitaluri imobilizate.

Decizia debitorului de a folosi creditul ipotecar se va fundamenta cel putin pe urmatoarele considerente: estimarile profiturilor obtinute pe baza resurselor, costul resurselor imprumutate comparativ cu veniturile aduse de resursele proprii, riscurile implicate de imprumut si de investitia capitalurilor in proprietati imobiliare, protejarea unei pozitii obtinute prin imprumuturi si investitii anterioare pentru domeniul proprietatilor imobiliare.

Un ultim, dar foarte important element care va regla cota de economii afectata proiectelor de investitii in proprietati imobiliare, il reprezinta interesul public. Acesta isi manifesta influenta inclusiv prin intermediul creditului ipotecar ca mod de mobilizare a resurselor de capital provenite din economii.

CAP.II. BCR ERSTE - PREZENTA ACTIVA PE PIATA BANCARA ROMANEASCA

II.1. Prezentarea Bancii Comerciale Romane

II.1.1. Scurta prezentare a Bancii Comerciale Romane

BCR poate fi considerata o banca noua pentru ca actul sau de nastere poarta data de 1 decembrie 1990 dar, in acelasi timp, prin continuarea activitatii comerciale desfasurata in cadrul Bancii Nationale (din care s-a desprins), este deopotriva o banca cu traditie

Inca din primii ani de functionare, Banca Comerciala Romana si-a propus sa se dezvolte ca banca universala, capabila sa satisfaca cerintele unor segmente cat mai largi de clienti. In conditiile concurentei bancilor de stat cu traditie, dar si a celor cu capital autohton si strain aparute ulterior, Banca Comerciala Romana s-a impus treptat pe piata interna, prin seriozitate, eficienta si oferta diversificata de produse si servicii. Managementul bancii a urmarit in mod consecvent obtinerea de profit si cresterea acestuia pe baze consistente, extinderea portofoliului de afaceri prin angajarea prudenta a resurselor, capitalizarea adecvata in raport cu obiectivele proprii de investitii si specificul mediului economic de operare.

Acumularile realizate de Banca Comerciala Romana au permis consolidarea acesteia ca o institutie solida a sistemului bancar romanesc, cu o individualitate aparte si asocierea unei imagini de incredere si profesionalism in abordarea si sprijinirea economiei reale in ansamblul sau si a afacerilor diferitelor categorii de clienti, in mod specific.

Dinamica ascendenta a activitatilor traditionale a fost confirmata de ascensiunea si afirmarea bancii pe plan intern si extern, de intarirea pozitiei sale pe piata si extinderea relatiilor de afaceri cu banci si institutii financiar-bancare internationale de prim rang.

De asemenea, banca a fost preocupata de elaborarea si, ulterior, de adaptarea programelor sale strategice pe termen mediu prin care s-au stabilit principalele directii ale dezvoltarii sale:

identificarea segmentelor de clienti tinta, in mod specific fiecarei perioade si in consonanta cu evolutiile macroeconomice si sectoriale;

structurarea ofertei de produse si servicii bancare si imbunatatirea permanenta a acesteia;

imbunatatirea normelor si procedurilor de lucru ale bancii, pe masura abordarii de noi activitati, perfectionarii sistemului informatic si schimbarilor informative si de reglementare intervenite;

consolidarea fondurilor proprii, ca o premisa a asigurarii unui nivel corespunzator de solvabilitate, a cresterii capacitatii bancii de a sustine afacerile importante ale clientilor sai si de a participa la scheme ample de finantare;

organizarea retelei de unitati pe principiul profitabilitatii, prin introducerea unui model propriu de evaluare.

Toate acestea au condus la castigarea de catre Banca Comerciala Romana a pozitiei de lider al sistemului bancar romanesc, in care detine o cota de piata de aproximativ 30% atat pentru creditele acordate clientilor, cat si pentru depozitele atrase in sistem.

In domeniul activitatilor externe, BCR a continuat procesul de consolidare calitativa a relatiilor, atat cu bancile corespondente cat si cu organismele financiare internationale, agentiile de rating si agentiile de garantare a creditelor de export. In contextul unei legitime ingrijorari privind securitatea internationala si a unui mediu economic international nesigur marcat de evenimentele anului 2001, BCR a regandit activitatea de corespondent bancar. Ca urmare, aceasta a fost abordata pe baze de parteneriat si cooperare (in locul celei bazate pe concurenta) si pe adoptarea unei stricte politici de cunoastere a clientului (Know Your Customer Policies) si de lupta impotriva spalarii banilor. Printr-o atenta alegere a partenerilor si supraveghere a activitatii acestora, prin cresterea flexibilitatii in relatiile cu clientii, BCR a fost capabila sa anticipeze si sa reactioneze eficient la provocarile pietei. Activitatea BCR s-a concentrat pe consolidarea unor relatii de afaceri cu institutii financiare puternice, care sa permita asigurarea unor conditii de afaceri avantajoase dar, in acelasi timp, si sigure pentru clientii sai. Toate acestea, coroborate cu atuurile legate de experienta, abilitati tehnice, reprezentare teritoriala, baza de clienti si, nu in cele din urma, rezultatele financiare, au facut ca BCR sa ramana in continuare partenerul preferat din Romania al bancilor internationale.

Pe baza unor intelegeri reciproc avantajoase cu banci din Europa si Asia, BCR a permis clientilor largirea orizontului de afaceri cu noi parteneri recomandati de bancile corespondente. Cele 835 banci corespondente si 1.550 banci corespondente cu cheie SWIFT schimbata au fost tot atatea alternative oferite de BCR clientilor sai.

Banca Comerciala Romana este prima banca din Romania care are implementat un Sistem de Management Integrat. Dupa premiera implementarii standardului SR EN ISO 9001:2001 pentru domeniile de activitate: servicii de proiectare si dezvoltare produse bancare, atragere/plasare/transfer resurse banesti de la/catre persoane fizice; emitere si acceptare carduri; servicii de evaluare garantii si studii de fezabilitate/planuri de afaceri, creditare corporate, este realizata o noua premiera: implementarea OHSAS 18001:2004 pentru activitatile bancare si suport.

BCR a primit, pe baza auditurilor de terta parte efectuate in iulie 2006, de catre organismul de certificare Moody International, recomandarea fara conditionari a certificarii sistemului de Management al Securitatii si Sanatatii in Munca in zona pilot, fiind demarat deja proiectul de extindere a certificarii la nivelul sucursalelor judetene. Totodata, BCR este certificata de BSI (British Standards Institute) pentru sistemul de management al securitatii informatiilor, pentru activitatea de emitere si acceptare carduri pe o zona pilot (la nivelul Centralei BCR, Sucursala Sector 1 si Sucursala judeteana Brasov). BCR este pregatita astfel sa devina promotor al noii abordari: sisteme integrate de management in sectorul financiar-bancar din Romania.

Politica BCR in domeniul calitatii reprezinta setul de orientari ale bancii, cuprinzand directiile generale de actiune, obiectivele si principiile calitatii aplicate, exprimate oficial de managementul de la cel mai inalt nivel in 'Declaratia Presedintelui Executiv privind managementul calitatii'.[8]

BCR a castigat in decembrie 2005 TROFEUL JURAN in cadrul competitiei "Premiul Roman pentru Calitate", organizata de Fundatia J.M. Juran, demonstrand astfel excelente performante in domeniul managementului.

BCR a introdus conceptul de responsabilitate sociala care inseamna nu numai cele mai bune produse si servicii bancare pentru clienti sau un comportament onest pe piata bancara, ci si recrutarea si pastrarea celor mai buni angajati, concomitent cu construirea unor relatii de incredere cu partenerii, prin aceasta protejand si consolidand reputatia institutiei. BCR s-a implicat intr-un angajament pe termen lung destinat sprijinirii comunitatilor si clientilor sai, prin toate mijloacele disponibile si in baza unor parteneriate reciproc avantajoase, actionand in acelasi timp cu responsabilitate sociala si spirit civic. Banca promoveaza afaceri care, concomitent, au impact pozitiv din punct de vedere economic, social si de mediu, incurajeaza activitatea de sponsorizare, promovand cultura, educatia, sanatatea si sportul, la standarde inalte de integritate, contribuind la crearea unui mediu socio-cultural in care oamenii se "imbogatesc" profesional si personal.

In ansamblu, BCR ofera niveluri inalte si solide de crestere pentru toate partile interesate, urmarind sa creeze o calitate superioara a vietii pentru toti, succes pe termen lung in afaceri si, in consecinta, cresterea standardului de viata pentru intreaga societate.

In data de 16 iunie 2005 Guvernul Romaniei publica in presa interna si internationala Anuntul de Privatizare privind vanzarea pachetului majoritar de actiuni la BCR. Aceasta este cea mai importanta privatizare romaneasca deoarece BCR, lider de piata al sistemului bancar, reprezinta o perspectiva extraordinara pentru investitorii strategici interesati sa-si dezvolte afacerile in sud-estul Europei si sa castige cote de piata suplimentare, crescand astfel profiturile pentru actionari. Mai mult, privatizarea celei mai mari banci de stat reprezinta un punct important pentru tranzitia la economia de piata in Romania, contribuind la integrarea sectorului financiar national in cadrul pietei bancare europene si, respectiv, internationale.

In data de 20 decembrie Autoritatea pentru Valorificarea Activelor Statului (AVAS) anunta noul actionar majoritar al BCR, ERSTE BANK AG, care va prelua controlul asupra Bancii prin achizitionarea pachetului majoritar de 61,8825% din actiuni, la un pret de 7,65 EURO pe actiune, adica un pret total al tranzactiei de 3.751.554.805 EURO.

II.1.2. Oferta de produse si servicii bancare a Bancii Comerciale Romane

Principiul de baza pe care banca l-a adaptat in domeniul produselor si serviciilor bancare a constat in dorinta bancii de a indeplini toate cerintele clientilor sai oferind inca de la infiintare toate produsele si serviciile bancare care se practica pe piata interna, pentru ca acestia sa nu apeleze la alte banci pentru nevoi pe care BCR le poate asigura.

Capacitatea bancii de a oferi produsele si serviciile cerute de structura clientilor justifica caracterul sau de banca universala.

In cadrul orientarilor sale strategice, Banca Comerciala Romana tine seama de experienta si tendintele internationale care evidentiaza printre altele:

- concentrarea pe cerintele clientului;

- optiuni pentru multidistributie-vitala pentru a retine clientii;

- calitatea produselor si serviciilor;

- sporirea puterii financiare a bancilor;

- acordarea unei atentii sporite pentru marca;

- necesitatea unui bun management general;

Banca a fost mereu preocupata si a avut in vedere politici specifice care pot raspunde la cererea in crestere a pietei romanesti si care pot asigura realizarea obiectivelor sale strategice cu privire la:

-personalizarea relatiei cu clientii care presupune printre altele cunoasterea cererii acestora si servirea precisa si eficienta prin preocuparea permanenta pentru inovare, prin adaptarea adecvata a tehnologiei operationale si prin prestatia de calitate a personalului bancar;

- managementul relatiei cu clientii pentru care in banca s-au creat structuri noi, un plus de eficienta si calitate dialogului banca-client si asigura o comunicare permanenta cu partenerii de afaceri;

- promovarea oportunitatilor de afaceri care trebuie sa determine consolidarea unor relatii complexe intr-un ambient partenerial si de lunga durata, cu efecte positive asupra eficientei si profitabilitatii atat a clientului, cat si a bancii;

- monitorizarea procesului de servire a clientilor in vederea cresterii calitatii noilor produse si servicii oferite pentru care se va asigura in continuare un grad sporit de accesibilitate al acestora, un nivel ridicat de fiabilitate si totodata, un grad de securitate adecvat;

- asigurarea unui plus de atractivitate fata de oferta concurentei, prin concentrarea pe satisfacerea elementelor ce tin de unicitatea dorintelor si a aspiratiilor personalizate, precum si o anumita cultura educationala care trebuie formata si intretinuta cu grija de personalul bancii.

Conform OUG 99 din 6 decembrie 2006 privind institutiile de credit si adecvarea capitalului la art.18 sunt enumerate activitatile pe care acestea le pot desfasura, in limita autorizatiei acordate:

a) atragere de depozite si de alte fonduri rambursabile;

b) acordare de credite, incluzand printre altele: credite de consum, credite ipotecare, factoring cu sau fara regres, finantarea tranzactiilor comerciale, inclusiv forfetare;

c) leasing financiar;

d) operatiuni de plati;

e) emitere si administrare de mijloace de plata, cum ar fi: carti de credit, cecuri de calatorie si alte asemenea, inclusiv emitere de moneda electronica;

f) emitere de garantii si asumare de angajamente;

g) tranzactionare in cont propriu si/sau pe contul clientilor, in conditiile legii, cu: instrumente ale pietei monetare, cum ar fi: cecuri, cambii, bilete la ordin, certificate de depozit; valuta; contracte futures si options financiare; instrumente avand la baza cursul de schimb si rata dobanzii; valori mobiliare si alte instrumente financiare transferabile;

h) participare la emisiunea de valori mobiliare si alte instrumente financiare, prin subscrierea si plasamentul acestora ori prin plasament si prestarea de servicii legate de astfel de emisiuni;

i) servicii de consultanta cu privire la structura capitalului, strategia de afaceri si alte aspecte legate de afaceri comerciale, servicii legate de fuziuni si achizitii si prestarea altor servicii de consultanta;

j) administrare de portofolii si consultanta legata de aceasta;

k) custodie si administrare de instrumente financiare;

l) intermediere pe piata interbancara;

m) prestare de servicii privind furnizarea de date si referinte in domeniul creditarii;

n) inchiriere de casete de siguranta;

o) operatiuni cu metale si pietre pretioase si obiecte confectionate din acestea;

p) dobandirea de participatii la capitalul altor entitati;

r) orice alte activitati sau servicii, in masura in care acestea se circumscriu domeniului financiar, cu respectarea prevederilor legale speciale care reglementeaza respectivele activitati, daca este cazul.[10]

BCR demonstreaza ca este un supermarket financiar care nu numai ca a dezvoltat toata gama de produse mentionate mai sus, dar si-a creat propriile structuri in cadrul Grupului BCR: BCR Leasing, BCR Asigurari, BCR Asigurari de Viata, BCR Asset Management, BCR Securities, BCR Administrare Fond de Pensii.

Banca Comerciala Romana a dezvoltat un nou concept de servire a persoanelor fizice interesate de creditele pentru investitii imobiliare - Centrele Imobiliare Retail. Centrul de creditare pentru investitii imobiliare are doua componente anume dedicate pe doua categorii de activitati: creditarea persoanelor fizice, respectiv administrarea relatiei de parteneriat cu companiile implicate in proiecte rezidentiale.

BCR a deschis, la nivelul intregii tari, 6 Centre Imobiliare Retail regionale, cate unul in cele 5 regiuni de dezvoltare la care se adauga Municipiul Bucuresti, centre care coordoneaza 22 de puncte de lucru.

BCR are in plan sa creasca agresiv pe finantarile ipotecare, pentru a recupera teren pana la o cota de 27% pe acest segment, la sfarsitul anului 2008. Prognoza data de vicepresedintele BCR responsabil cu coordonarea retailului de la BCR este ca in cinci ani creditele ipotecare clasice si cele de consum garantate cu ipoteca vor ajunge sa reprezinte doua treimi din portofoliul de finantari retail al BCR . In anul 2007, creditele ipotecare clasice detin o pondere de 22% din portofoliul de credite acordate persoanelor fizice, iar cele de consum cu garantii imobiliare au o pondere de 28%. Portofoliul de credite acordate persoanelor fizice se ridica in anul 2007 la circa 13 miliarde de lei (3,7 mld. euro).

BCR a infiintat in 2008 o banca specializata in economisire-creditare in domeniul locativ, Banca pentru Locuinte ( Bpl ).

BCR - Bpl este un sistem foarte avantajos de economisire - creditare in lei, disponibil pentru orice persoana fizica, cetateni romani cu domiciliul stabil in Romania, care beneficiaza de dobanda la depozit, oferita de banca si o prima de stat in cuantum de 15% din depunerile anuale. In momentul acumularii in cont a unei sume intre 40% si 50% din suma contractata, clientul poate solicita creditul locativ, credit acordat in conditii foarte avantajoase. Aceste sume vor fi utilizate in scop locativ: reamenajare, renovare, construire, achizitie, rambursarea altor credite ipotecare/imobiliare, viabilizare, etc.

Banca pentru locuinte are anumite avantaje si beneficii: profitabilitatea, flexibilitatea, siguranta si confort.

Profitabilitatea:

la sfarsitul fiecarui an de economisire clientul primeste o prima din partea statului 15% din sumele economisite anual, indiferent de varsta titularului de contract;

dobanda si prima de stat nu se impoziteaza;

randamentul economiilor ofera protectie fata de inflatie;

dobanda fixa la credite pe toata perioada de creditere, intre 5-6% la credite in lei;

posibilitatea deducerii fiscale in limita a 300 lei, la calculul impozitului pe venit global;

nu se percepe comision de rambursare anticipata a creditului.

Flexibilitatea:

destinatie diversificata a domeniului locativ: renovare, modernizare, extindere, cumparare, constructie, viabilizare terenuri destinate constructiilor;

exista posibilitatea efectuarii de modificari la contacte: divizari, conexari, reduceri sau majorari alei sumei contractate;

posibilitatea incheierii de contracte si pentru minori;

dupa 5 ani de economisire, clientul poate beneficia de soldul economisit (economiile + dobanda + prima de la stat) si il poate utiliza in orice alt scop decat cel locativ;

posibilitatea de a face depuneri suplimentare, oricand doreste clientul.

Siguranta si confort:

sumele economisite sunt garantate de Fondul de Garantare a Depozitelor in Sistemul Bancar (20.000 EUR/2008);

inexistenta unui risc valutar ( produsele sunt oferite exclusiv in lei);

dobanzi fixe si avantajoase pe toata durata contractului.

Costurile unui astfel de credit sunt: comision unic de deschidere a contactului 1% din suma contractata, comision anual de administrare a contului de 20 lei, comision unic de acordare acreditului de 3% din suma creditata.

Acest sistem de economisire - creditare in sistem colectiv pentru investitii locative are in vedere urmatorii clinti tinta: toti clientii cu responsabilitati (familie, copii); clienti care doresc sa deschida un depozit, clienti care au un depozit, clienti care au Maxicont, clienti care nu se incadreaza la credite clasice, clienti care au credite ipotecare/imobiliare in desfasurare si doresc refinantare, clientii care doresc un credit mai mic pe o perioada scurta de rambursare si persoanele juridice care doresc sa isi fidelizeze angajatii prin incheierea de contracte de economisire.

II.2. Piata creditului imobiliar/ipotecar acordat populatiei

Ianuarie 2004 - Decembrie 2008

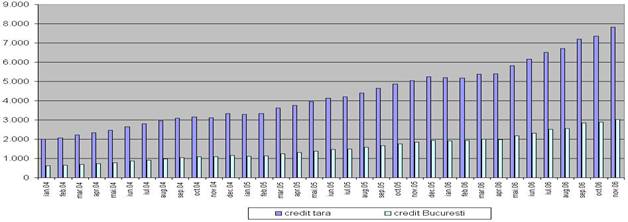

Privit in cifre absolute, creditul imobiliar-ipotecar acordat populatiei, cumulat lei si valuta, a crescut de zece ori in mai putin de cinci ani: de la 2000 milioane RON in ianuarie 2004 la 7902.9 milioane RON in ianuarie 2007 si de la 14901.6 milioane RON in ianuarie 2008 la 20899.9 milioane RON in decembrie 2008.

Grafic nr. 1

Creditul imobiliar - ipotecar acordat populatiei in Bucuresti si pe total tara (mil. RON)

Sursa: https://www.no-cash.ro/index.php?url=analize&id=50

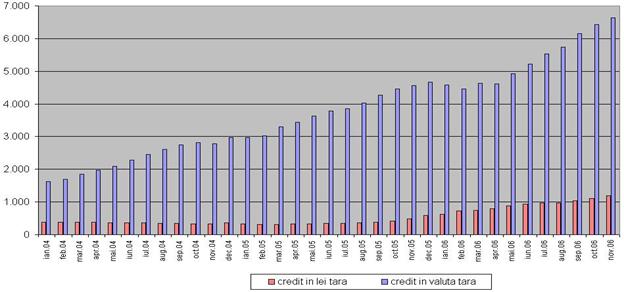

Grafic nr. 2

Creditul imobiliar - ipotecar acordat populatiei pe total tara (mil. RON)

Sursa: www.bnr.ro

Privit separat pe lei si pe valuta, creditul imobiliar/ipotecar acordat populatiei a inregistrat o evolutie diferita. In perioada analizata, creditul in lei s-a mentinut constant sub 400 milioane RON pana in octombrie 2005, cand a depasit acest prag. Acesta era efectul firesc al intrarii in vigoare, in luna septembrie 2005, a Normelor BNR nr. 11 privind limitarea gradului de concentrare a expunerilor din credite in valuta dar si al scaderii vizibile a dobanzilor aferente creditelor in lei.

In urmatoarele 12 luni creditul in lei s-a triplat, de la 420 milioane RON in octombrie 2005 la 1.100 milioane RON in noiembrie 2006. Creditul in lei a crecut de la 1123.3 in ianuarie 2007 la 1646.7 in decembrie 2008.

Creditul in valuta a avut evolutii relativ asemanatoare in ultimii cinci ani, cu perioade de regres in lunile ianuarie - februarie, si perioade de avant marcate de luna martie. In cifre absolute, valorea creditelor acordate in valuta a crescut de 1.627 milioane RON in ianuarie 2004 la 6.645 milioane RON in noiembrie 2006 si de la 6779.6 in ianuarie 2007 la 19252.5 in decembrie 2008 inregistrand astfel un ritm de crestere superior celui inregistrat de creditul acordat in moneda nationala

Grafic nr. 3

Creditul imobiliar - ipotecar acordat populatiei pe total tara, in lei si in valuta (mil. RON

Sursa https://www.no-cash.ro/index.php?url=analize&id=50

Grafic nr. 4

Sursa:

www.bnr.ro

Sursa:

www.bnr.ro

Creditul imobiliar/ipotecar acordat populatiei, cumulat lei si valuta, a crescut extrem de mult de la 2000 milioane RON in ianuarie 2004 la 20899.2 milioane RON in decembrie 2008.

II.3. Evolutia pietei rezidentiale in perioada 2004-2008 in Bucuresti

Relaxarea temporara a conditiilor pentru acordarea creditelor imobiliare a condus la o crestere spectaculoasa a numarului de tranzactii incheiate in vara anului 2007. In acelasi timp, s-a produs o anomalie in ceea ce priveste evolutia preturilor, raportat cu anii anteriori.

Ca si studiu de caz, in primele 7 luni ale anului 2008 BCR, unul dintre cei mai importanti jucatori din piata de creditare imobiliara, a inregistrat o crestere de 48% a creditelor imobiliare/ipotecare. Avalansa cumparatorilor a determinat ca pe majoritatea segmentelor de piata sa existe cresteri cuprinse intre 15-30% in lunile de vara, cand, in mod normal in aceasta perioada se inregistra o scadere a volumului tranzactiilor corelata si cu o stagnare a preturilor.

Dupa o crestere a pretului mediu la apartamentele vechi de 158% in perioada 2006 - 2008, prima parte a anului 2008 indica o stagnare a preturilor solicitate de proprietari.

Tabel nr. 1

|

An |

Ianuarie 2006 |

Martie 2006 |

Ianuarie 2007 |

Martie 2007 |

Ianuarie 2008 |

Martie 2008 |

|

Pret mediu | ||||||

|

Crestere (%) |

Sursa: https://media.hotnews.ro/media_server1/document-2008-05-26-3095890-0-analiza-magazinuldecase.pdf

Incepand cu anul 2005 a inceput mediatizarea urmatorului pas: constructiile noi. Iar din 2006, constructiile rezindentiale noi au devenit un subiect predilect pentru piata imobiliara, 2007 fiind anul in care noile unitati locative au inceput sa si fie livrate catre public.

In perioada 2005-2008, conform unei analize Colliers International, principalul jucator din piata autohtona de consultanta imobiliara, au fost scoase spre vanzare un numar de 16.900 de apartamente intr-un numar de 39 de ansambluri rezidentiale din Bucuresti si zonele limitrofe.

In afara proiectelor rezidentiale finalizate de dezvoltatorii institutionali, a fost finalizat si un numar considerabil de constructii dezvoltate in regie proprie de antreprenorii autohtoni. O apreciere interna a MagazinulDeCase.ro indica faptul ca numarul locuintelor dezvoltate in regie proprie cu scop investitional/speculativ din Bucuresti si Ilfov depaseste numeric intreaga oferta cuprinsa in ansamblurile rezidentiale.

Constructiile noi au condus la o crestere considerabila a ofertei disponibile spre vanzare, devenind astfel si o alternativa in piata rezidentiala la oferta reprezentata de constructiile vechi.

In primul trimestru al anului 2008 au fost scoase spre vanzare de 3 ori mai multe apartamente vechi decat in primul trimestru al anului 2004.

Daca in perioada 2004-2007 cresterea numarului de apartamente vechi scoase spre vanzare a fost una constanta - de aproximativ 25% de la an la an, in anul 2008 fata de 2007 ritmul de crestere aproape s-a dublat.

Tabel nr. 2

|

An |

Trim I 2005 |

Trim I 2006 |

Trim I 2007 |

Trim I 2008 |

|

Oferte in piata | ||||

|

Crestere (%) |

Sursa: https://media.hotnews.ro/media_server1/document-2008-05-26-3095890-0-analiza-magazinuldecase.pdf

Piata imobiliara se transforma dintr-o piata a proprietarilor, intr-o piata a cumparatorilor

Cresterea spectaculoasa a numarului de tranzactii din a doua jumatate a anului 2007 a condus la o satisfacere partiala a cererii imobiliare; cererea reala, solvabila, fiind stavilita si de cresterea substantiala a costurilor de achizitie ale unui imobil. O scadere a cererii pentru piata imobilelor vechi poate fi corelata si cu mutarea interesului unui segment de piata catre oferta in crestere disponibila pe piata constructiilor noi.

In contextul unei cereri solvabile diminuate, pentru prima data in ultimii 7 ani, incepand cu luna ianuarie a anului 2008 se inregistreaza o crestere accelerata a numarului de imobile vechi scoase pe piata spre vanzare si implicit o crestere a stocului disponibil in piata. Inflatia de oferte, corelata si cu o potentiala scadere a cererii, indica practic inversarea tendintei din piata imobiliara: oferta insuficienta in raport cu cererea, intr-o piata imobiliara reflectata de supra-oferta adresata unei cereri limitate.

Inceputul anului 2008 marcheaza o schimbare a conditiilor si a regulilor: piata imobiliara se transforma dintr-o piata in care regulile puteau fi stabilite de proprietari, intr-o piata a cumparatorilor.

Cresterea de la o luna la alta a imobilelor scoase spre vanzare, indica un fenomen de inceput de panica la nivel psihologic in randul proprietarilor. Datorita unei cereri care nu reuseste sa asimileze intregul volum de oferta, stocul de apartamente disponibil pe piata creste intr-un ritm care risca sa ia proportii.

Analiza unui asa-zis "balon imobiliar" sau "bula speculativa" poate fi necesara in special pentru acele segmente din piata rezidentiala unde se inregistreaza cel mai mare dezechilibru intre cerere si oferta.

Evolutia preturilor trimestrul I 2006 - trimestrul I 2007 - trimestrul I 2008

La nivel general, pretul mediu cumulat pentru segmentul apartamentelor vechi din Bucuresti a crescut de 2,29 de ori in perioada ianuarie-martie 2008 fata de perioada similara din 2006. Daca in 2006 pretul mediu pentru un apartament era de 58,662.8 euro, in 2008 media a ajuns la 134,333.6 euro (vezi anexa nr. 1).

In primul trimestru din 2007 fata de primul trimestru al anului 2006 cresterea a fost de 55%, in timp ce evolutia in aceeasi perioada din 2007 fata de 2008, evolutia preturilor a inregistrat o usoara scadere a ritmului de crestere, de 7 procente, fiind de aproximativ 48%. In graficul de mai jos puteti urmari evolutia preturilor la apartamentele vechi din Bucuresti.

Pretul mediu inregistrat in primul trimestru din 2008 fiind de 2,29 ori mai mare decat cel din 2006, cu 129% mai mare.

Evolutia pretului mediu pentru segmentul garsonierelor in perioada 2006-2008

Pornind de la o valoare medie de 36,535.5 euro in 2006, pretul mediu al unei garsoniere a crescut intre anii 2006 si 2008 de 2.37 ori, o crestere peste media pietei ajungand la o valoare de 86,581.7 euro in 2008 (vezi anexa nr. 2).

Pretul mediu pentru o garsoniera in primul trimestru al anului 2008 a ajuns aproape la nivelul unui pret mediu pentru intreaga categorie a apartamentelor vechi din Bucuresti la nivelul primului trimestru al anului 2007. Cresterea totala pe segmentul imobiliare este mai mare decat media de crestere calculata pentru intreaga piata a apartamentelor vechi in perioada 2006-2008 (2.37 fata de 2.29).

Evolutia pretului mediu pentru segmentul apartamentelor de doua camere in perioada 2006-2008

Pornind de la o valoare medie de 57,262.14 euro in 2006, pretul mediu al unui apartament cu 2 camere a crescut in perioada 2006- 2008 de 2.38 ori, ajungand la o valoare medie in anul 2007 de 87,548.17, iar in 2008 de 136,007.60 (vezi anexa nr. 3).

In cazul apartamentelor cu doua camere, evolutia din 2006-2007 este relativ similara cu cea din 2007-2008, nerespectand tendinta generala de scadere a ratei de crestere. Dimpotriva, preturile inregistrand o rata de crestere cu 2% mai mare, acest lucru poate fi justificat si prin apetenta mult mai ridicata a cumparatorilor pentru acest tip de imobil.

Evolutia pretului mediu pentru segmentul apartamentelor de trei camere in perioada 2006-2008

La nivelul segmentului apartamentelor cu 3 camere, pretul mediu a crescut de 2.23 ori in perioada analizata (2006-2008). In anul 2006, pretul mediu al unui apartament cu 3 camere era de 79,436.26 euro, ajungand in 2008 la o valoare medie de 177,024.09 euro (vezi anexa nr. 4).

Analiza preturilor si volumului/numarului de oferte este realizata pe intreaga oferta imobiliara din Bucuresti, provenita direct de la proprietari si se bazeaza exclusiv pe presurile solicitate de proprietari.

Preturile nu reprezinta neaparat preturile finale, de tranzactionare. In realizarea acestei analize sunt utilizate ofertele aparute in primul trimestru al fiecarui an (perioada ianuarie-martie). Categoriile de imobile analizate au fost: garsonierele, apartamentele cu 2 camere si apartamentele cu 3 camere. Au fost excluse din analiza imobilele confort 3. Preturile medii pentru apartamente sunt calculate folosind media aritmetica.

O analiza a volumului de oferta. Volumul pietei apartamentelor vechi intre 2004 si 2008

Daca facem totalul apartamentelor vechi scoase la vanzare in fiecare an, aflam ca numarul acestora a crescut de 3 ori in 2008 fata de 2004. Cresterea anuala in perioada 2004-2007 a fost de aproximativ 20%, in timp ce in anul 2008 numarul apartamentelor vechi scoase la vanzare a crescut cu 50% fata de anul precedent ( vezi anexa nr. 5).

In ceea ce priveste categoriile de apartamente analizate, cea mai mare crestere in volum a fost inregistrata la nivelul segmentului apartamentelor cu 2 camere, urmat indeaproape de segmentul apartamentelor cu 3 camere. Din grupul de proprietati studiat, garsonierele au avut cea mai mica rata de crestere.

Volumul pietei de garsoniere - crestere sub medie

Volumul garsonierelor din Bucuresti a crescut cu 185% in anul 2008 fata de anul 2004. Cea mai mare crestere de la an la an a fost inregistrata in anul 2005, cand numarul proprietatilor scoase la vanzare a crescut cu 38,9% fata de 2004. In anul 2008, cresterea numarului de garsoniere oferite spre vanzare a fost de 38% fata de 2007, cu aproape un procent (0,9) mai putin decat recordul de crestere din 2005 ( vezi anexa nr. 6).

Volumul pietei apartamentelor de doua camere - cele mai mari cresteri

Segmentul apartamentelor de 2 camere a cunoscut cea mai mare crestere a numarului de oferte disponibile. Astfel in 2008, numarul apartamentelor cu 2 camere scoase la vanzare a crescut cu 217% fata de anul 2004, inregistrand o crestere record de 58% fata de anul precedent (vezi anexa nr. 7).

Volumul pietei apartamentelor de trei camere - apropiat de cel al pietei apartamentelor de doua camere

Segmentul apartamentelor de 3 camere s-a confruntat, intre 2004 si 2005, cu o crestere a numarului de oferte disponibile peste medie, apropiata de cea a pietei apartamentelor de doua camere. In perioada analizata, 2004-2008, volumul apartamentelor de trei camere din piata a crescut cu 212%. In anul 2008, oferta de apartamente cu 3 camere a fost cu 51% mai mare decat in anul precedent vezi anexa nr. 8).

II.4. Efectele crizei economice asupra creditelor ipotecare

Actuala conjunctura

Anul 2008 trebuia sa fie anul cu cele mai multe ansambluri rezidentiale finalizate, care sa marcheze inceputul unei concurente reale pe aceasta piata. In multe zone s-a inceput dezvoltarea a cel putin 2 -3 proiecte de locuinte, aspect benefic pentru clienti, care puteau face astfel comparatii intre oferte. In ciuda acestor asteptari, in 2008 pietele imobiliare din intreaga lume au fost afectate de criza creditelor neperformante (subprime) care a inceput in SUA si s-a raspandit cu mare rapiditate spre restul lumii.

Momente de referinta pe piata rezidentiala romaneasca

Pana in 2002 inclusiv, pretul de vanzare a fost subevaluat deoarece a fost o piata bazata pe lichiditati, putini erau cei care isi permiteau sa cumpere o locuinta din cauza lipsei instrumentelor financiar-bancare.

Piata s-a dezvoltat incepand din 2003, odata cu aparitia creditului ipotecar care a marcat, impreuna cu schimbarea monedei de exprimare a preturilor din USD in EUR, momentul cresterii preturilor de vanzare pentru locuinte.

In perioada 2003-2007 preturile au avut un trend ascendent determinat de dezvoltarea economica, cresterea nivelului de trai, conditiile de finantare, cresterea pretului terenurilor, a materialelor si fortei de munca, precum si de oferta deficitara de locuinte; cresterea accelerata a preturilor a atins maximul in anul 2007.

Doua norme importante emise de BNR au stimulat avantul creditului ipotecar in aceasta perioada: Norma nr. 10/2005 si Regulamentul nr. 3/2007 privind limitarea riscului de credit la creditele destinate persoanelor fizice. Ultima norma a permis bancilor comerciale sa ofere credite ipotecare fara solicitarea avansului minim de 25% din valoarea proprietatii achizitionate, precum si majorarea nivelului maxim al gradului de indatorare la peste 40%.

In 2008 tranzactiile au stagnat deoarece preturile de vanzare devenisera inabordabile. Incepand cu 15 septembrie 2008, odata cu anuntarea falimentului celei de-a patra banci de investitii din SUA - Lehman Brothers - criza financiara internationala devine acuta si se face simtita si Romania; pe fondul inaspririi conditiilor de creditare si cresterii dobanzilor bancare, piata rezidentiala a intrat in recesiune: numarul tranzactiilor au scazut dramatic desi volumul ofertelor a crescut, iar preturile de vanzare au scazut cu un procent cuprins intre 15 -25% din vara anului 2008 pana in prezent.

Consecinte ale crizei

Din cauza scumpirii finantarilor externe si reducerii infuziilor de capital de la companiile-mama, bancile comerciale din Romania au crescut ratele dobanzilor si comisioanele percepute pentru toate creditele acordate si manifesta prudenta in aprobarea creditelor ipotecare pentru persoane fizice si juridice. Restrictionarea accesului la credite afecteaza deopotriva pe dezvoltatorii imobiliari si clientii potentiali, atat pe piata locuintelor noi cat si a celor vechi.

In prezent, bancile finanteaza doar proiectele rezidentiale ce beneficiaza de o locatie foarte buna, ceea ce poate garanta un ritm sustinut al vanzarilor; persoanele fizice trebuie sa detina un avans de 40-50% din valoarea proprietatii imobiliare pe care doresc sa o achizitioneze pentru a putea obtine un credit ipotecar.

In absenta creditarii bancare, precum si din cauza presiunii psihologice ca preturile locuintelor vor scadea, vanzarea unitatilor rezidentiale in stadiu "off-plan" s-a redus semnificativ atat in Bucuresti cat si in tara. Dezvoltatorii care s-au bazat pe finantare si nu dispun de capital propriu vor fi serios afectati. Clientii sunt mai bine informati, prefera sa isi diminueze riscurile si opteaza pentru achizitia locuintelor aproape de finalizarea constructiei. Deocamdata sunt in expectativa si analizeaza evolutia pietei rezidentiale.

S-au anulat multe rezervari si ante-contracte incheiate pentru vanzarea locuintelor, deoarece persoanele respective nu mai sunt eligibile pentru contractarea unui credit ipotecar; intr-o prima faza, o parte dintre acesti clienti incearca sa le revanda.

Pe fondul elementelor prezentate anterior sunt asteptate intarzieri ale lucrarilor de constructii, care vor amana finalizarea noilor ansambluri de locuinte aflate acum in diferite stadii de executie. Deciziile luate in aceste momente vor avea impact asupra imaginii lor in piata, analizandu-se atent piata inainte de a hotari viitorul unui proiect.

In momentul de fata sunt avantajati acei dezvoltatori ce detin capitalul necesar finalizarii ansamblului rezidential, deoarece in viitor, cand piata isi va reveni, vor avea unitatile rezidentiale finalizate. Acest aspect va reprezenta un avantaj competitiv in fata altor dezvoltatori care abia atunci vor incepe sa construiasca.

In perioada ianuarie - octombrie 2008 au fost livrate cca. 900 unitati rezidentiale noi in ansambluri rezidentiale, 90% dintre acestea fiind apartamente.

Conform datelor oficiale furnizate de dezvoltatori coroborate cu analizele de piata, in perioada ramasa pana la sfarsitul anului 2008 se mai pot finaliza inca 1.500 de unitati rezidentiale noi in ansambluri rezidentiale. Insa pe fondul crizei financiare internationale, a inaspririi conditiilor de creditare atat pentru persoane fizice cat si juridice, precum si din cauza situatiei de expectativa din piata, este foarte putin probabil sa se finzalizeze acest numar de unitati. Se estimeaza finalizarea a doar 700-800 unitati din cele anuntate.

Conform datelor oficiale furnizate de dezvoltatori, pe parcursul anului 2009 ar trebui sa se finalizeze aproximativ 7.000 de unitati rezidentiale noi in ansambluri rezidentiale.

Cel mai probabil este ca se vor finaliza doar acele proiecte mici si medii in care constructia este intr-un stadiu avansat si unitatile locative sunt vandute in proportie de minim 50%. In cazul proiectelor mari (de cateva sute de unitati) se va finaliza doar o transa de maxim 100-150 locuinte. In urmatoarea perioada preturile de vanzare pentru unitatile rezidentiale noi vor suferi modificari, in sensul ca acele preturi nejustificat de mari vor scadea.

Exista o cerere potentiala foarte mare, insa in urma restrictiilor BNR privind creditarea, precum si a aprecierii exagerate a locuintelor, cererea efectiva este in scadere. In 2007, in Bucuresti s-au finalizat 3,4 locuinte la 1.000 de locuitori, fata de 2,1 locuinte construite in medie la nivel national. Ritmul construirii de noi locuinte in tara noastra este inca mult sub media inregistrata in Europa.

Solutiile dezvoltatorilor

Oferirea unor discounturi sub forma de 1-2 locuri de parcare gratuite (subterane sau supraterane, depinde de oferta fiecarui dezvoltator), boxa de depozitare in subteran, mobila de bucatarie, televizor plasma, computer) sau chiar reduceri din pretul final de vanzare daca se achizitioneaza mai multe unitati rezidentiale.

Vanzarea unitatilor rezidentiale fara finisaje

Metode de plata avantajoase pentru cei care nu dispun de lichiditati si nu pot accesa un credit ipotecar in prezent - achizitionarea unei locuinte pentru care se plateste un avans de 10-15-20% din pretul final de vanzare (depinde de fiecare proiect), la finalizarea locuintei clientul se poate muta si plateste o chirie lunara pentru dreptul de folosinta a locuintei, iar pretul final se poate plati in maxim 3 ani, interval in care clientul poate deveni eligibil pentru obtinerea unui credit ipotecar.

Reducerea suprafetelor construite pentru micsorarea pretului final de vanzare.

Reducerea standardelor de confort ale locuintelor pentru a le face mai accesibile (ex: inlocuirea centralelor termice individuale cu o centrala termica pentru intregul imobil).

Construirea locuintelor low-cost.

Piata ipotecara - statistici

Cea mai recenta si importanta norma a Bancii Nationale este Regulamentul nr. 11/ 2008 in completarea Regulamentului nr. 3/ 2007 cu privire la limitarea riscului creditarii persoanelor fizice. Noua reglementare a intrat in vigoare incepand cu 6 Octombrie 2008.

Potrivit specialistilor bancari, aceasta va scadea volumul imprumuturilor acordate in conformitate cu noile reguli de calcul a veniturilor si a gradului de indatorare. In acelasi timp, noua reglementare corelata cu cresterea costurilor de creditare ar putea sa incetineasca procesul de creditare, in special in monede straine.

In conformitate cu ultimele statistice ale BNR, in septembrie 2008, nivelul imprumuturilor ipotecare pentru intreaga tara s-a ridicat la 19.161 miliarde RON, echivalentul a 5.285 miliarde EUR.

In ciuda acestor statistici, creditele ipotecare in Romania se confrunta cu o evolutie lenta cauzata atat de costurile creditarii, cat si de conditiile de finantare bancara.

Declinul acestui tip de credit a inceput in toamna anului trecut, odata cu inceperea crizei financiare internationale. Mai mult, creditele ipotecare au scazut cu 1,7% in luna iulie 2008 si pana la 20% in comparatie cu toamna anului 2007.

In septembrie 2008 a fost o situatie particulara: s-a observat o crestere cu 10% a volumului creditelor ipotecare la nivel national fata de luna anterioara deoarece in luna octombrie urma sa intre in vigoare Regulamentul nr. 11/2008 al BNR cu privire la limitarea riscului creditarii persoanelor fizice.

In anul 2007 au fost acordate 54.000 de credite ipotecare in Romania, cu o medie de 45.000 EUR pentru un credit ipotecar, creditele acordate variind intre 70.000 EUR in Bucuresti si 25.000 EUR in provincie.

In septembrie 2008, Bucuresti a inregistrat o pondere in totalul creditelor ipotecare acordate in Romania, de aproximativ 42% (vezi anexa nr. 9).

Veniturile lunare ale unei familii care doreste sa cumpere un apartament cu doua camere in Bucuresti, prin credit ipotecar fara avans, trebuie sa se ridice la 1.300 euro (4.550 lei), de patru ori salariul mediu pe economie prognozat pentru 2008, iar pentru orasele mari din provincie la 1.000 euro. In prezent, pretul unui apartament de doua camere in Bucuresti este cuprins intre 100.000 de euro si 120.000 de euro, iar in orasele mari din provincie, precum Iasi, Cluj, Brasov si Constanta se situeaza la circa 70.000 de euro. Veniturile sunt calculate pentru o familie de trei persoane si includ si cheltuieli minime de subzistenta de 735 de lei (210 euro), nivel acceptat de banca centrala pentru aprobarea normelor proprii de creditare elaborate de bancile comerciale. Astfel, ratele lunare platite pentru achizitionarea unui apartament cu doua camere in Bucuresti se plaseaza intre 750 si 800 de euro, iar pentru provincie 525 - 550 de euro.

Chiar daca BNR incearca sa incurajeze populatia sa se imprumute in moneda nationala, cea mai mare pondere a creditelor ipotecare acordate este inca in moneda straina: 91,62% pentru Romania si 95,08% pentru Bucuresti (vezi anexa nr. 10).

Cu greu se poate estima sfarsitul crizei financiare. Un scenariu optimist estimeaza ca piata imobiliara va incepe procesul de revitalizare pe la sfarsitul anului 2009 - inceputul anului 2010. Situatia financiara din Romania depinde de factorii macro-economici: cresterea economica, rata inflatiei, rata somajului, finantari externe, evolutia sistemului financiar - bancar la nivel mondial etc.. Pe termen lung, se estimeaza ca sistemul bancar romanesc isi va imbunatati produsele prin metode de creditare mult mai diversificate aplicabile inca din faza off-plan a proiectelor imobiliare, pentru a veni in intampinarea potentialilor clienti.

CAP III. STUDIU DE CAZ REALIZAT LA BANCA COMERCIALA ROMANA

O persoana fizica X doreste sa faca un credit ipotecar la Banca Comerciala Romana S.A. in valoare de 90.000 Euro, pentru a i se acorda acest credit solicitantul trebuie sa indeplineasca anumite conditii de eligibilitate solicitate de catre banca. Solicitantul de credit doreste sa achizitioneze un imobil (apartament cu 3 camere), a carui pret trecut in contractul de vanzare - cumparare este de 120.000 Euro iar avansul este de 30.000 Euro suma care va fi platita sau exista in contul curent al solicitantului de credit.

Banca Comerciala Romana S.A. acorda un credit ipotecar pentru cumpararea unui imobil acestei persoane fizice X in valoare de 90.000 Euro pe o perioada de 30 ani, cu o dobanda variabila de 9,47% pe an (dobanda variabila se stabileste in functie de indicii referinta ROBOR/EURIBOR la 6 luni, la care se adauga o marja fixa).

Solicitantul de credit plateste bancii un comision de acordare credit 2,5% si un comision pentru intocmire documentatie de 600 Ron. Data primei scadente a creditului este stabilita pe 23.04.2009, iar data ultimei scadente pe 23.03.2039. Ratele se vor plati lunar, prima rata a creditului (cumulat credit + dobanda) este de 187 Euro iar celelalte rate sunt egale, in valoare de 755 Euro. La sfarsitul incheierii acestui credit ipotecar suma totala pe care solicitantul de credit o plateste bancii este de 271.160 Euro.

In activitate de creditare se respecta prevederile normelor, instructiunilor si reglementarilor emise de Banca Nationala Romana, reglementarile interne ale bancii respective precum si orice alte dispozitii legale.

In primul rand pentru a putea contracta un credit ipotecar este necesar ca persoana fizica care solicita creditul sa aiba una din urmatoarele calitati:

sa fie angajat cu contract de munca;

pensionar;

persoana fizica care realizeaza venituri dovedite cu documente justificate, conform legii.

Etapele procesului de creditare retail sunt:

Consilierea clientilor retail

Consilierul client retail BCR informeaza clientul cu privire la caracteristicile produsului solicitat, costurile aferente si conditiile care trebuie indeplinite pentru a putea beneficia de credit. Pe baza datelor indermediare furnizate de client, BCR determina volumul maxim al creditului posibil de contractat utilizand aplicatia informatica.

BCR comunica clientului ca aprobarea creditului este conditionata de: prezentarea tuturor documentelor solicitate de catre banca, veridicitatea datelor declarate de solicitant precum si de rezultatul analizei informatiilor furnizate de diferitele baze de date consultate de banca.

Verificarea si analiza documentatiei de credit

BCR verifica daca documentatia de credit este completa si corespunde listei de documente solicitate.

BCR analizeaza solicitarea de credit a clientului, genereaza cererea de credit, apoi genereaza rapoartele de verificare a clientului la Biroul Roman de Credit. Daca rezultatul verificarilor este in conformitate cu declaratiile clientului se continua analiza dosarului de credit, cu evaluarea bunurilor aduse in garantie.

Evaluarea bunurilor se face de catre o firma specializata agreata de banca si se finalizeaza cu intocmirea unui raport de evaluare. Din raportul de evaluare se obtine valoarea bunurilor care poate fi admisa in garantie. BCR intocmeste referatul de credit, in baza informatiilor acumulate.

Aprobarea documentatiei de credit

BCR completeaza dosarul de credit cu toate documentele si transmite solicitarea de credit spre avizare, aprobare sau respingere unui decident de credit. Decidentul de credit are obligatia sa verifice respectarea conditiilor de aprobare a creditului.

Daca solicitarea de credit a fost aprobata, BCR informeaza clientul privind aprobarea creditului si asupra etapelor urmatoare de acordare a creditului:

semnarea contractului de credit;

incheierea politei de asigurare a bunurilor admise in garantie;

semnarea contractului de garantie;

extras de Carte Funciara.

Tragerea creditului

Creditul se pune la dispozitia imprumutatului in moneda in care este aprobat. De regula, creditul se trage prin virament, adica se mediteaza contul vanzatorului.

Dupa punerea la dispozitie a creditului, BCR inmaneaza clientului (imprumutatului) graficul de rambursare a creditului.

Rambursarea creditului

Creditul poate fi rambursat astfel:

lunar, conform graficului de rambursare;

anticipat, integral sau partial.

In cazul rambursarilor anticipate clientul are obligatia sa achite bancii un comision de rambursare anticipata conform contractului de credit incheiat.