| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte |

| Economie | Transporturi | Turism | Zootehnie |

ANALIZA ECONOMICA SI FINANCIARA A PROIECTULUI DE INVESTITII

1. necesitatea analizei dinamice a eficientei economice a investitiilor

Ca si in alte activitati economice, in domeniul investitiilor timpul reprezinta un factor de o deosebita importanta deoarece procesul de materializare a investitiilor in capital fix si apoi procesul de obtinere a productiei dar si de recuperare a cheltuielilor este dinamic si se desfasoara pe o perioada mare de timp. De aceea, efectele utile ale investitiilor vor fi puternic influentate de factorul timp. Progresul tehnic face sa apara noi produse, tehnologii, solutii constructive sau sa le treaca in desuetudine pe cele existente, fapt ce va duce la modificarea costurilor de productie, preturilor de vanzare sau chiar a pretentiilor subiective ale consumatorilor.

Timpul este deci un factor de legatura intre investitii si progresul general al societatii, timpul actioneaza ca un multiplicator al efectelor investitionale (el evolueaza mai rapid decat efortul facut).

in mod concret, timpii operatori in procesul investitional sunt:

durata necesara pentru

proiectarea si elaborarea documentatiei

tehnico-economice;

durata de executie a lucrarilor de investitii;

durata atingerii parametrilor proiectati;

durata de recuperare a fondurilor de investitii cheltuite;

perioada stabilita pentru restituirea creditelor;

durata de functionare a obiectivului respectiv.

in conformitate cu timpii operatori prezentati mai sus, pana la momentul punerii in functiune a obiectivului se disting doua perioade: durata necesara pentru proiectarea si elaborarea documentatiei tehnico-economice, si apoi durata de executie a lucrarilor de investitii pe santier Pe parcursul duratei proiectarii, imobilizarile de fonduri banesti sunt mici. Este perioada dintre momentul luarii deciziei de investitii si incheierea elaborarii documentatiilor de investitii.

Durata de executie pe santier este aceea in care se consuma cea mai mare parte din valoarea investitiei si incepe cu deschiderea santierului, terminandu-se cu inceperea probelor tehnologice si a punerii in functiune, in perioada de executie a obiectivului, eficienta economica a investitiilor este influentata de fondul de investitii alocat, durata de executie, modul cum au fost esalonate fondurile de Investitii si capacitatile de productiei puse in functiune in acest interval.

Esalonarea investitiilor influenteaza in mod direct imobilizarile de fonduri care reprezinta pierderi potentiale pentru economia nationala, in general, investitiile pot fi esalonate in mod crescator (varianta I), uniform (varianta II), sau descrescator (varianta III).

Deoarece o suma cheltuita ramane imobilizata pana la inceperea functionarii obiectivului si chiar peste acest moment pana la recuperarea efectiva, varianta mai convenabila este varianta ia care imobilizarile sunt cele mai mici.

Fig. 3.1. Esalonarea investitiilor

Punerea in functiune a obiectivului de investitii marcheaza trecerea la o alta etapa, aceea de desfasurare a procesului de productie, ce se poate intinde pe o durata de zeci de ani.

Durata de functionare a obiectivului reprezinta al treilea principal timp operator din cadrul procesului investitional, deoarece cu ajutorul lui se verifica eficienta economica. Veridicitatea calculelor de eficienta economica depinde de precizia unor indicatori partiali cum sunt valoarea productiei, cheltuieli d productie, durata de functionare eficienta a viitorului obiectiv, etc. Daca pana la inceperea duratei eficiente de functionare obiectivul respectiv consuma resurse materiale si umane, exprimate de fondurile de investitii cheltuite, fara sa furnizeze nici un efect, in aceasta perioada are loc procesul de livrare catre societate a efectelor economice. Odata cu punerea in functiune a obictivului de investitii viata economica a acesteia trece intr-o noua faza dominata de furnizarea catre societate a rezultatelor obtinute in urma procesului investitional, concretizate in produse finite. Ca o

consecinta imediata a vanzarii de produse finite obiectivul construit obtine un anumit profit.

In calculele de efcienta economica se compara marimea profitului ce se sconteaza a fi obtinut dintr-o actiune productiva cu fondurile de investitii necesare. Pana acum nu s-a tinut insa seama de faptul ca fondurile de investitii se cheltuiesc intr-o anumita perioada, iar profitul se obtine intr-o alta perioada. Mai mult decat atat, fondurile de investitii se cheltuiesc intr-o perioada relativ scazuta de 1-3 ani, iar profitul se obtine pe parcursul unei perioade indelungate, de 15-20 de ani in cazul utilajelor si 60-80 de ani in cazul cladirilor. Calculele de eficienta economica prezentate pana acum au avut un caracter static, adica au facut abstractie de influenta timpului asupra efcetelor finale, dar timpul actionaza ca un factor distinct, proces care poarta denumirea de influenta factorului timp asupra investitiilor si a rezultatelor lor.

Deoarece in analiza dinamica se aduc toate valorile in timp la un singur moment, care, de regula, este cel actual, acest procedeu poarta numele de tehnica actualizarii.

Exista doua procedee de actualizare:

actualizare prin compunere

actualizare prin discontare

in timp ce actualizarea prin compunere surpinde sensul de actualizare din trecut inspre un moment de referinta ulterior, actualizarea prin discontare surpinde sensul de actualizare dinspre viitor spre un moment de referinta anterior.

Dar calculele de actualizare se pot efectua la orice moment, chiar anterior sau posterior perioadei in care se executa lucrarile de investitii.

Numim moment de referinta data Ia care se face actualizarea. Principalele momente de referinta din viata economica a unui obiectiv sunt:

momentul adoptarii deciziei de investitii - 'a';

momentul inceperii lucrarilor de investitii - 'i';

momentul punerii in functiune a noului capital fix 'p'

momentul scoaterii din functiune - 's'.

Fig. 3,2, Principalele momente de referinta din viata economica a unei investitii.

Cele patru perioade de pe grafic au urmatoarea semnificatie:

'g' - perioada de proiectare

'd' - durata de executie a lucrarilor de investitii

'Dr' - durata de recuprare a investitiei

'Df' - durata de functionare a obiectivului

Pentru actualizarea unei sume consumate in trecut, la un moment de referinta prezent, se utilizeaza factorul de fructificare:

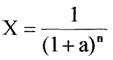

X= (1 + a)n - actualizare prin compunere.

O unitate monetara disponibila pentru un numar de 'n' ani va reprezenta in prezent, in conditiile unei rate de actualizare 'a' acea suma 'x' care multiplicata cu factorul (1 + a) la puterea 'n' ne va da unitatea:

![]()

Deci, in acest caz factorul de actualizare este:

- actualizare prin discontare

Aceasta expresie se numeste factor de actualizare si se utilizeaza pentru 'aducerea' in prezent a unei sume noi obtinute peste 'n' ani, avand in vedere efectul economic al factorului timp.

in ceea ce priveste simbolul 'a', acesta reprezinta eficienta economica anuala a sumei unitare cheltuite. El corespunde eficientei normate sau medii obtinute la obiective similare, din ramura sau subramura unde se cheltuieste suma respectiva si el este denumit coeficientul de actualizare.

2. Aspecte specifice ale analizei economice si financiare

In analiza proiectelor de investitii, folosind tehnica actualizarii, trebuie facuta diferenta intre doua puncte de vedere complementare.

Astfel, pentru orice proiect ne interezeaza beneficiul total, productivitatea si rentabilitatea la nivelul intregii economii nationale, indiferent de cine beneficiaza de rezultatele de pe urma proiectului, ceea ce constituie analiza economica a proiectului de investitii.

In cadrul analizei economice vor trebuie urmarite probleme legate de strangerea resurselor de investitii si indreptarea lor spre domeniile de progres economic, remuneratia fortei de munca, evaluarea celorlalte cheltuieli.

In acelasi timp, pentru fiecare investitor este necesara cunoasterea eficientei fondurilor investite, in conditiile concrete ale fiecarui investitor si in conjunctura pietei, ceea ce reprezinta analiza financiara a proiectului de investitii.

In analiza economica pentru evaluarea resurselor, inclusiv a fortei de munca, se folosesc 'preturile umbra'. 'Pretul umbra' este acel pret care ar domina in economie daca ea ar fi perfect in echilibru, in conditii de concurenta perfecta. Acest pret incearca sa reflecte adevarata valoare a marfurilor, indiferent de fluctuatiile pietei elementelor de monopol, cursul de schimb mai mic sau mai mare al valutei.

Determinarea acestor preturi constituie o problema dificila, in practica evaluarii proiectelor de investitii se folosesc ca preturi umbra cel mai accesibil pret pentru valuta externa, sau preturile de pe piata mondiala, deoarece acestea din urma sunt mai perfecte decat cele interne.

In analiza financiara se utilizeaza preturile de pe piata, care trebuie platite in mod real, oricare ar fi valoarea adevarata.

In cazul analizei economice se are in vedere beneficiul social Este vorba aici de urmarirea efectului propagat, indiferent de forma sa de manifestare. Aceasta analiza economica este privita la scara politicii economice nationale, deoarece pentru unitatile economice se urmareste cresterea veniturilor in urma proiectului.

Exista trei deosebiri intre analiza economica si analiza financiara:

in analiza economica anumite

preturi pot fi schimbate pentru a

reflecta mai bine adevaratele valori sociale sau economice.

Preturile astfel modificate sunt denumite deseori

'preturi umbra',

pe cand in analiza financiara se folosesc preturile pietei

care

include taxe si impozite.

in analiza economica taxele

si dobanzile sunt incluse ca plati

transferabile,

facand parte din beneficiul social,nefiind prin urmare

tratate ca un cost. in analiza financiara

taxele ea se trateaza ca

un cost.

in analiza economica, dobanda

nu este scazuta din beneficiile

brute,

pe cand in analiza financiara ea este tratata ca un cost.

In cadrul analizei financiare se fundamenteaza proiectul din punct de vedere al rentabilitatii cu ajutorul metodei actualizarii. Pentru folosirea actualizarii se ridica problema duratei de calcul si a ratei de actualizare folosite, in ceea ce priveste perioada de calcul, se propune folosirea duratei tehnice a celui mai important echipament din cadrul proiectului de investitie.

In ceea ce priveste alegerea ratei de actualizare, aceasta depinde de situatia societatii. Astfel, exista societati care se pot autofinanta si ca atare, rata aleasa trebuie sa fie mai mare decat cea a dobanzii sau decat eficienta obtinuta in medie pana la momentul realizarii proiectului.

in general se recomanda folosirea unei rate de actualizare intre 8% si 15%, ceea ce ar corespunde optiunii de crestere economica pe intreaga economie in conditii normale.

3 Analiza economica a proiectului de investitie

Pentru a releva incidenta globala a proiectului asupra economiei nationale, acesta este supus unei evaluari economice. Astfel se pune in evidenta eficienta si utilitatea proiectului pentru societate in ansamblu, se cuantifica contributia sa la realizarea obiectivelor dezvoltarii economico-sociale. Evaluarea economica isi propune sa ajute la pregatirea si selectionarea prioectelor care aduc cea mai mare contributie la dezvoltarea economica. Analiza economica are drept scop fundamentarea oportunitatii si eficientei investitiilor prin compararea efortului necesar pentru realizarea investitiilor cu efectele ce se vor obtine, in conditiile comparabilitatii acestora prin intermediul calculelor de actualizare.

O particularitate a analizei economice o constituie faptul ca la calculatia indicatorilor nu se tine seama de sursele de constituire a fondurilor si de destinatia veniturilor ce se vor realiza, in calculele de eficienta economica sunt luate in considerare toate cheltuielile si toate veniturile indiferent de destinatia si provenienta lor.

indicator de analiza economica

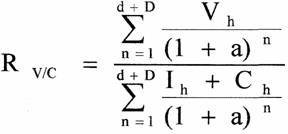

1) Raportul dintre venituri si costuri (Rv/c)

Acest indicator de analiza economica a investitiilor permite o comparatie intre suma incasarilor realizate pe intreaga durata de functionare a obiectivului economic si totalul cheltuielilor efectuate atat cu edificarea obiectivului cat si cu productia. Pentru a permite comparabilitatea acestor indicatori, care se obtin in perioade diferite de timp, la un moment dat, se foloseste tehnica actualizarii.

|

Relatia de calcul a acestui raport este: |

unde

rv/c - raportul dintre veniturile actualizate si costurile totale actualizate

Vh - venitul obtinut in anul h

Ih - investitia anuala

Ch - cheltuieli anuale de productie

a - coeficientul de actualizare

d - durata de realizare a obiectivului

D - durata de functionare a obiectivului

Sub raportul eficientei economice a proiectului de investitie, poate fi acceptat numai in cazul in care Rv/c > 1- Aceasta relatie exprima legea fundamentala a activitatii economice care presupune ca in orice asemenea activitate trebuie sa se recupereze integral cheltuielile efectuate si sa se realizeze un anumit profit pentru investitor si societate.

in situatia in care R v/c = 1, rezulta ca se vor acoperi toate cheltuielile, dar nu se va obtine nici un profit, ceea ce reflecta o activitate necorespunzatoare, nesatisfacatoare. Este evident faptul ca daca este subunitar, activitatea este total ineficienta.

In calculul acestui raport un rol important il are rata de actualizare, in general se apreciaza ca este posibil sa se ia in calcul trei rate de actualizare:

rata de rentabilitate

economica normat, indicator care exprima

limita minima a eficientei in economia unei tari, indicator situat

intre

8% - !5% in tarile in curs de dezvoltare;

rata indicata de dobanda la imprumut

acordat pentru proiectul de

investitii;

rata sociala a

beneficiilor, care insa este dificila de a fi luata in

calcul.

Indicatorul Rv/c este influentat de rata de actualizare, pe masura ce rata creste, raportul respectiv este mai mic, desi criteriul de apreciere este ca Rv/c sa fie mai mare sau cel putin egal cu 1.

Esalonarea cheltuielilor de investitii pe perioada duratei de executie este redata in urmatorul tabel:

Tabel. 1.

|

AN |

OBIECTIV DE INVESTITIE |

CHELTUELI DE INVESTITIE (lei) |

|

ANUL l |

Terenuri |

|

|

|

Constructii (20%) |

|

|

|

TOTAL AN l. |

|

|

ANUL II |

Constructii (70%) |

|

|

|

Dotare vulcanizare |

|

|

|

TOTAL AN II |

|

|

ANUL III |

Constructii (10%) |

|

|

|

Dotare |

|

|

|

TOTAL AN III |

|

|

|

TOTAL INVESTITII |

|

Valoarea actualizata a costurilor

Tabel 2. - lei -

|

Anul |

Cheltuieli de investitii |

Cheltuieli de exploatare |

Costuri totale |

Factor de actualizar ea =15% |

Valoarea actualizata a costurilor |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||

Vaioarea actualizata a veniturilor

Tabel 3. - lei -

|

Anul |

Venituri efective |

Factor de actualizare a=15% |

Valoarea actualizata a veniturilor |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

TOTAL |

|

||

Asa cum reiese din calcul, Rv/c = 1,29

Avand valoarea de 1,29, raportul dintre venituri si costuri este supraunitar, prin urmare, din punct de vedere al eficientei economice proiectul poate fi acceptat. Rezulta ca pe perioada de functionare a obiectivului unui lei cheltuit ii corespunde 1,29 lei venit.

2. Fluxul de numerar sau "cash-flow"

Fluxul de numerar este un indicator ce exprima 'situatia la zi', respectiv care este castigul sau pierderea pentru fiecare an luat in calcul. Constituie o marime de calcul intermediara, necesara determinarii venitului net actualizat si a ratei de rentabilitate. Fluxul de numerar se stabileste ca diferenta intre veniturile brute si cheltuielile ocazionate de realizarea proiectului. Si acest indicator poate fi calculat la nivelul economiei nationale sau la nivelul agentului economic, de remarcat este faptul a fluxul de numerar se stabileste intr-un mod diferit in cazul analizei economice fata de cazul analizei financiare, astfel:

in cazul analizei economice determinarea

veniturilor si a

cheltuielilor se face la preturi 'umbra';

in cazul analizei

financiare, veniturile si costurile sunt stabilite la

nivelul proiectului, astfel ca impozitele, taxele, dobanzile, etc.

reprezinta elemente de cost pentru proiectul respectiv.

Fluxul de numerar se calculeaza pentru fiecare an de viata a proiectului incepand cu avansarea fondurilor pentru investitii, apoi pentru intretinere, exploatare si continuand cu incasarea veniturilor din exploatare.

Relatia de calcul pentru fluxul de numerar este: Fh = Vh - (Ch + lh)

unde

Fh- fluxul de numerar

Vh - venitul annual din anul 'h'

Ch - cheltuieli din anul 'h'

lh - investitia din anul 'h'

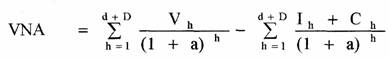

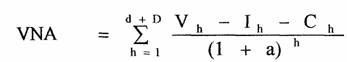

Venitul net actualizat (VNA)

Venitul net actualizat mai poate fi denumit valaorea actualizata a fluxului de numerar si se calculeaza ca diferenta intre valoarea actualizata a veniturilor si valoarea actualizata a costurilor.

In functie de acest indicator, sub raportul eficientei pot fi acceptate numai variantele de proiect la care ventiul net actuliat este mai mare ca zero. Acest indicator exprima venitul net sau profitul social, in conditiile cuntificarii infleuntei factrorului timp; reprezinta cresterea sau descresterea castigurilor ce pot rezulta in urma unei investitii.

Expresia analitica a indicatorului este:

Calculul fluxului ele numerar si a venitul net actualizat

Tabelul 4 - lei

|

Anul |

Fluxul de numerar |

Factor de actualizare a=15% |

Venitul net actualizat |

|

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

|

|

|

|||||||

|

|

TOTAL |

|

|

|||||||

Din calcule rezulta ca VNA = 13.650.884 lei (VNA > 0), deci investitia este acceptabila, iar din punct de vedere economic, avand in vedere valaorea VNA la rata de actualizare stabilita, varianta de proiect este eficienta.

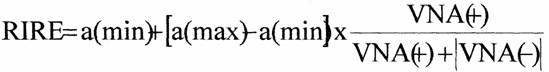

5. Rata interna de rentabilitate economica (RIRE)

Rata interna de rentabilitate a unui proiect de investitii exprima rata de discontare care egalizeaza valorile actualizate ale productiei cu costurile actualizate de productie si de investitii, pe intreaga durata de functionare a obiectivului. Deci rata interna de rentabilitate este acea rata de discontare la care valoarea venitului net actualizat este zero, respectiv productia actualizata este egalizata de costurile actualizate.

Stabilirea nivelului de rentabilitate se mai poate face prin reprezentare grafica sau calcul analitic.

Pentru aceasta se impune stabilirea unui venit net actualizat pozitiv VNA (+) care corespunde unei rate minime a (min) st a unui venit net actualizat negativ VNA (-) care corespunde unei rate maxime a (max).

Proiectul va fi acceptat numai daca rata interna de rentabilitate economica este mai mare sau egala cu rata dobanzii pe piata.

Relatia de calcul este:

Calculul ratei interne de rentabilitate economica

Tabelul 5. - lei -

|

Anul |

Fluxul de numerar |

Factor de actualizarea =35% |

Factor de actualizarea =40% |

Venitul net actualizata =35% |

Venitul net actualizata =40% |

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|

|||||

|

TOTAL |

|

|

|

|||||||

RIRE = 37,87%

Ca urmare RIRE= 37,87%, deci proiectul va fi acceptat numai daca rata dobanzilor de pe piata bancara va fi mai mica decat valoarea RIRE.

analiza financiara a proiectului de investitie

Evaluarea financiara se face pentru a vedea daca investitia este suficient de rentabila la nivelul societatii, daca se obtine venituri care sa asigure recuperarea cheltuielilor si un profit

Are scopul de a stabili costurile totale de investitii, de intretinere si de exploatare pe de-o parte, air pe de alta parte incasarile si rentabilitatea financiara a proiectului pe intreaga perioada de viata a acestuia, in functie de preturile folosite, de sursele de obtinere a fondurilor de finantare si de costul acestora.

Analiza financiara are la baza urmatoarele trei situatii:

Situatia veniturilor si cheltuielilor

Stabileste rezultatele activitatii in productie, profitul ramas dupa acoperirea din incasari a cheltuielilor de exploatare, amortizare, dobanzi la credite pe termen mijlociu si lung, si impozitele catre bugetul statului.

Aceasta situatie arata daca proiectul este capabil sa-si acopere cheltuielile si sa realizeze un profit in prezent si viitor.

Se determina urmatorii indicatori:

Proportia profitului net fata de totalul vanzarilor

Rata de acoperire daca exista credite.

Situatia sursei fondurilor si destinatiei acestora

Se mai numeste flux de numerar proiectat si prezinta principalele surse de care se doreste a se beneficia pentru realizarea si functionarea proiectului de investitii si modul de utilizare al acestora, in cadrul acestei situatii, principalul indicator ce se determina il constituie rata de acoperire a datoriei.

Bilantul proiectat.

Se intocmeste dupa principiul echilibrului din totalitatea mijloacelor inregistrate in activ si totalitatea surselor inregistrate in pasiv.

Din

analiza datelor referitoare la aspectul financiar al investitiei,

rezulta urmatoarele date:

Venituri totale actualizate 59.922.747 lei

Cheltuieli totale actualizate 51.749.923 lei

|

|

Venitul net actualizat lei

RIRF = 30,84%

Deoarece VNA > O, investitia se accepta din punct de vedere financiar. Unui leu cheltuit ii corespund 1.16 lei sub forma de venituri. Comparand acest raport cu cel obtinut la analiza economica, reiese faptul ca efectele la nivelul economiei nationale sunt mai mari decat la nivelul agentului economic, raportul obtinut la analiza economica fiind 1.29.

RIRF poate fi interpretata ca media ratelor dobanzii obtinute de investitor pentru banii investiti dintr-o anumita perioada de timp, sau poate fi definita ca factorul de actualizare pentru care valoarea indicatorului VNA=0.

in cazul prezentului proiect RIRF=30,84%, deci proiectul poate fi acceptat in cazul in care dobanzile acordate de banci nu depasesc aceasta valoare, in caz contrar fiind mai avantajos depunerea banilor la banca fata de realizarea proiectului de investitie.

Calculul venitului net actualizat

Tabel 6. - lei -

|

An ui |

Flux de numerar (Profit) |

impozit pe profit (25%) |

Cheltuieli totale (inv, prod, impozit) |

Factor de actualizare a=15% |

Venitul net actualizat |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Total 8.17824 |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Calculul ratei interne de rentabilitate financiara

Tabelul 7. - lei -

|

|

Venituri |

Cheltuieli |

Factor |

Factor |

Venitul |

Venitul net |

|

||||||||||||||||||

|

Anul |

totale |

totale |

de |

de |

net |

actualizat |

|

||||||||||||||||||

|

|

|

(inv,prod, impozit) |

actuali zare a=25% |

actualiz are a=35% |

actualizat a=25% |

a=35% |

|

||||||||||||||||||

|

|

|

|

|

|

|

|

|

||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

|

|

|

|

|

|

|||||||||||||||||||

|

|

Total |

|

|

|

|

|

|||||||||||||||||||

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 3348

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved