| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte |

| Economie | Transporturi | Turism | Zootehnie |

Concentrarea pietelor

Furnizorii dominanti fac legea. Dar cat de puternica e aceasta lege?

Orice comerciant stie: succesul unui magazin depinde in mare masura de cat de bine este adaptata oferta sa de produse la preferintele clientilor. Cu cat gama de branduri si sortimente e mai larga, cu atat mai putini clienti vor constata ca nu gasesc marfa preferata. Reversul este ca diversificand furnizorii listati cresc costurile de aprovizionare si riscurile de a ramane cu marfuri nevandute in termenul de valabilitate. Un numar rational de branduri / sortimente listate este un compromis optim intre diversitatea ofertei si minimizarea costurilor.

Sunt categorii in care cativa furnizori domina cu autoritate piata, dupa cum sunt altele in care dominatia este doar aparenta. Recunoasterea adevaratei caracteristici a categoriei - concentrata, fragmentata sau stadii intermediare - ajuta la stabilirea acelui numar rational de furnizori ce trebuie listati.

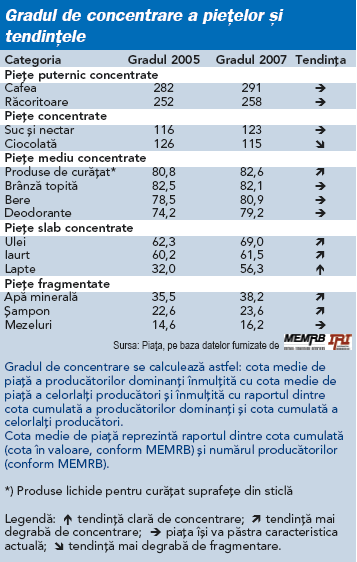

Ce diferenta este intre o piata disputata de 23 de furnizori din care cinci detin 80% si o alta cu 17 furnizori din care patru au tot 80%? La prima vedere, una foarte mica: ambele sunt piete concentrate, in proportii similare, in mainile unui sfert dintre furnizori. Totusi, la o privire mai atenta si dupa un mic calcul, prima piata (a uleiului comestibil) apare ca una slab concentrata, in timp ce a doua (sucuri) se arata ca o piata concentrata.

Revista Piata revine, dupa doi ani, cu un nou studiu privind gradul de concentrare al celor mai importante 14 categorii de bunuri de larg consum.

O mentiune necesara: numaratoarea furnizorilor s-a oprit la cei cu o cota cat de cat semnificativa (de regula aproape de 0,1%), excluzand, deci, un numar de producatori / distribuitori care cumulat detin in jurul a unul - doua procente.

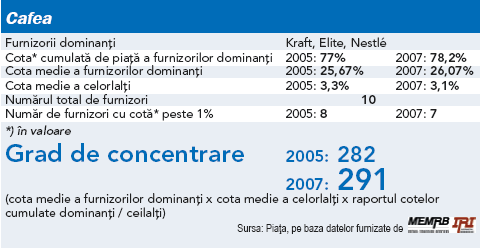

Ultima analiza referitoare la concentrarea pietelor, evidentia o cota valorica a furnizorilor dominanti, cumulata, de 77%. Dupa aproximativ doi ani, aceasta a crescut pana la 78,2%, conform datelor furnziate de catre MEMRB. De asemenea, cota medie a frunizorilor dominanti a trecut si ea de pragul de o patrime, ajungand la 26%, anul acesta.

Totodata, dintr-un numar de 10 furnizori relevanti, opt dintre acestia detineau acum doi ani cote valorice de peste un procent. La inceputul lui 2007, unul dintre jucatori a pierdut acest procent, iesind, astfel, din top, lupta pentru suprematie ducandu-se acum intre cei sapte ramasi.

Gradul de concentrare s-a marit fata de acum doi ani, de la 282 la 291, ceea ce nu inseamna insa ca fenomenul se va mentine si in anii ce vin. Suntem la inceput de drum, Uniunea Europeana abia si-a deschis portile pentru noi, iar rasturnarile de situatie nu sunt excluse.

|

|

|

|

||||||||||||||

Concentrare maxima pe piata carbonatatelorIn ciuda integrarii europene si a deschiderii pietei autohtone catre Vest, pe piata sucurilor carbonatate mutarile sunt inca discrete. Aceiasi cativa mari producatori isi disputa procentele vanzarilor si aceleasi branduri arhi-cunoscute se lupta pentru fidelizarea consumatorilor. Dupa parerea jucatorilor din aceasta categorie s-ar parea ca mai e foarte putin spatiu de actiune pentru viitori potentiali adversari. Opinia lor e argumentata de faptul ca, desi numarul marcilor private a crescut, ca urmare a cresterii numarului de retaileri mari si foarte mari, producatorii mari de pe piata si-au mentinut nealterata pozitia si asa se va intampla multa vreme de acum incolo. Ideea este sustinuta atat de Andreea Nicolcea, Brand Manager Pepsi, Quadrant Amroq Beverages, cat si de Mugurel Radulescu, PA&C Manager Coca-Cola HBC Romania. Concentrarea pare sa fie explicata, in opinia lui Mugurel Radulescu, si de 'de gama variata a bauturilor racoritoare existente pe piata si de rafinarea gusturilor consumatorilor, interesati din ce in ce mai mult de produse corespunzatoare unui stil de viata sanatos'. In ceea ce priveste viitorul, parerile converg spre cresterea gradului de concentrare pe segmentul racoritoarelor carbonatate, dat fiind adancirea legaturii dintre brand si consumator.

|

|

Concentrare 'light' pe piata iaurturilor In ciuda numarului foarte mare de jucatori de pe piata iaurtului, 36,

din datele furnizate de compania MEMRB, patru companii revendica peste 80%

din valoarea vanzarilor de iaurt simplu si cu fructe, in intervalul

septembrie 2006- februarie 2007. Este vorba de Danone, Din cei 36 de producatori sau importatori prezenti pe piata iaurtu rilor, 25 detin cote de peste 0,1% din valoarea vanzarilor. 'Credem ca cei mai importanti factori pentru concentrarea pietei sunt: capacitatea de productie nationala si reteaua de distributie. Dar primul factor este de fapt capacitatea de inovatie, posibilitatea de a oferi consumatorilor produse cat mai variate si de calitate', spune Milena Nedelcu, director de comunicare la Danone. In categoria furnizorilor relativ noi pe aceasta piata se numara si

grupul Bakoma, prezent in Printre produsele importate de Bakoma, in categoria analizata, se

numara iaurturile de baut Bakoma Twist, in doua variante de ambalaj,

iaurturile pentru copii sau iauturi cu cereale si fructe. 'Cand am

intrat in In opinia acestuia, dupa intrarea in Uniunea Europeana,

Milena Nedelcu de la Danone este de parere ca, in urmatorii ani, piata iaurturilor va fi si mai concentrata, opinia impartasita si de Emese Mazilu, director de marketing la Delaco. 'Din datele pe care le detinem, putem afirma ca piata iaurturilor este puternic concentrata (primii doi competitori detin aproximativ 80% din piata) si acest lucru se va mentine si in perioada urmatoare', afirma aceasta. Atunci cand se refera la toate categoriile de lactate, aceasta crede ca piata este marcata de schimbarile inerente integrarii in Uniunea Europeana. 'Se impune un nivel de calitate crescut, eliminarea unor jucatori care nu fac fata standardelor de calitate impuse de UE fiind inevitabila. Piata lactatelor va fi mult mai mare, cu mai multe tipuri de produse, inovatii pentru consumator, oportunitati noi combinate cu tendinta de consum mai modern. Concurenta va creste datorita intrarii pe piata a noi jucatori puternici', subliniaza reprezentanta Delaco. Ca piata are in conti nuare o tendinta de concentrare o spun si

reprezentantii Specialitatile de import si branzeturile traditionale fragmenteaza piata Pe fondul majorarii importurilor provenite in special din In paralel cu intensificarea importurilor se resimte si o tendinta clara catre diversificare: apar noi tipuri de branduri de branzeturi, unele in completarea sortimentelor deja existente pe piata, iar altele care creeaza acum o ca tegorie distincta, cum ar fi specialitatea 'organica' de Roquefort. Simona Nicolae, reprezen tanta companiei Nordic Import Export, este de parere ca, per total, piata branzeturilor este fragmentata datorita disparitiei multor fabrici de lactate si a dechiderii granitelor, mai bine spus disparitia taxe lor vamale o data cu integrarea in Uniunea Europeana. 'Si numarul de furnizori a crescut', apreciaza aceasta. 'Bineinteles ca intentia este de a ne dezvolta gama de branzeturi, de a o imbogati cu noi sortimente premium.

In prezent, portofoliul actual de branzeturi comercializat de Nordic cuprinde marci premium importante de pe piata internationala, si vorbim aici de Arla Foods Danemarca, Galbani Italia, Bongrain Franta sau Soignon Franta', ne-a declarat Simona Nicolae. La randul sau, Monica Otelea, Coordonator Trade Marketing la compania Macromex, apreciaza ca piata branzeturilor a crescut, mai mult decat alte categorii de lactate, fiind puternic fragmentata. Printre factorii care sustin aceste argumente, in opinia reprezentantului Macromex, se numara 'piata in continua expansiune, productia locala foarte mare si existenta unui numar mare de furnizori externi'. Macromex a lansat o gama foarte variata de produse lactate si branzeturi care se adreseaza tuturor tipurilor de consumatori cu venituri mici, medii si mari. 'Vom adapta in permanenta oferta de produse, in functie de evolutia si cerintele pietei', a spus Monica Otelea. Recent, in categoria branzeturi, Macromex a lansat o gama noua de cascavaluri vracuri si feliate sub brandul Milram, produse de Nordmilch, Emmental ras marca President, svaiter Maasdam, realizate de Lactalis si branzeturi tip feta sub marca Akadia, toate fiind branduri de import. Subiectul concentrarii sau fragmentarii pietei branzeturilor poate fi tratat si prin prisma diverselor categorii analizate, intrucit exista situatii particulare de la o categorie la alta. Daca ar fi ramanem in zona branzeturilor de import sau a celor speciale, putem spune cu certitudine ca numarul furnizorilor a crescut, insa nu atat de mult incat sa schimbe fundamental pozitia detinuta de importatorii traditionali. Printre cei mai mari importatori de branzeturi din Franta, Germania, Danemarca, Italia, Spania sau Polonia raman companii precum Nordic Import Export, Macromex, Delaco, Randler sau Hochland, care s-au concentrat in ultimul an pe diversificarea portofoliilor de produse prin lansarea unor noi produse. O alta categorie cu o situatie oarecum speciala este cea a cremelor de

branza (cu exceptia branzei topite), unde vorbim de o concentrare destul de

evidenta a pietei. Ca jucatori cu influenta, dar si cu cote de piata

semnificative pe acest segment amintim Hochland, Unilever, Kraft Foods si

Sursa citata mai arata ca pe categoria branza topita exista un numar de 28 de producatori, ceea ce inseamna ca 24 de jucatori isi impart restul de 11,2% din valoarea vanzarilor de branza topita realizate in FMCG, in intervalul august/septembrie 2006 - decembrie2006/ ianuarie 2007. In fine, 15 dintre cei 28 de producatori de branza topita detin o cota de piata de peste 0,1%, din punct de vedere al valorii vanzarilor, in acelasi interval. In paralel, produsele clasice precum telemeaua, cascavalul sau branza topita, care detin in prezent o pondere mult peste jumatate din vanzarile actuale pe piata branzeturilor, si-au continuat trendul ascendent si reprezinta piete cu un numar foarte mare de jucatori, atat din randul celor cu distributie nationala si capacitati mari de productie, cat si din cel al micilor producatori cu distributie regionala. Cascavalul, de pilda, este un produs realizat de un numar foarte mare de producatori locali, fiind totodata si importat si de un numar mare de furnizori. In fine, o concluzie care ar putea fi extrasa din datele de mai sus

este ca pe piata branzeturilor, cu toate subcategoriile sale, exista un numar

relativ mare de jucatori, situatie evidenta in special in zona produselor

traditionale. Cu toate acestea, exista producatori locali care cred ca pe

piata mai este inca loc si pentru furnizori noi. In afara celor care

considera ca importurile se vor intensifica in aceasta zona, exista si

jucatori locali interesati de dezvoltarea unui portofoliu de branzeturi. Un

caz concret este cel al companiei Albalact Alba-Iulia care a anuntat ca

intentioneaza sa intre, spre sfarsitul anului 2007, pe piata branzeturilor,

segment pe care compania nu a fost prezenta cu brandurile sale. Pentru

realizarea acestor obiective, compania si-a programat o investitie de opt

milioane de euro pentru deschiderea unei noi fabrici de lactate la Furnizorii numerosi de ciocolata inaspresc concurentaPiata ciocolatei

este o piata matura. Asta declarau reprezentantii Kraft Foods Romania cu

prilejul unei conferinte, in luna aprilie. 'Circa 76% dintre

gospodariile din Conform MEMRB, cota valorica de piata, cumulata, a furnizorilor a scazut in ultimii doi ani. Astfel, daca in 2005 cei mai importanti furnizori (Kraft Foods Romania, Kandia-Excelent, Supreme Group, Ferrero si Masterfoods) cumulasera 83,4%, in 2007 procentul este de 79,7%. Tot despre scaderi putem vorbi si in ceea ce priveste cota valorica medie a furnizorilor dominanti, care a inregistrat o scadere usoara, de aproximativ un procent, in 2007 fata de 2005. Dintr-un numar total de 16 furnizori prezenti pe piata ciocolatei, 15 au depasit anul acesta o cota valorica de 0,3%, ceea ce inseamna ca avem de-a face cu o crestere seminificativa, daca tinem cont de faptul ca in 2005 erau 13 furnizori ce detineau acest procent.

|

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2965

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved