|

Ce este un contract futures?

Contractul futures este un angajament standardizat intre doi parteneri

un vanzator si un cumparator de a vinde,

respectiv de a cumpara un anumit activ (devize, actiuni, alte titluri

financiare sau marfuri si titluri pe marfuri), la un pret stabilit in

momentul incheierii tranzactiei si cu executarea contractului la o data

viitoare numita scadenta.

Printr-un astfel de contract, vanzatorul se obliga sa vanda, iar cumparatorul

sa cumpere activul de la baza contractului la o data viitoare (scadenta), dar

la un pret stabilit in momentul incheierii tranzactiei. Elementul care face

din aceste contracte niste produse foarte flexibile si atractive este

standardizarea clauzelor sale principale:

-cantitatea

-scadenta

-modalitatea de executare la scadenta.

Important!

Singura clauza nestandardizata este pretul care se stabileste prin

intersectarea cererii cu oferta pe platforma electronica de tranzactionare

ELTRANS.

Toate contractele avand la baza acelasi activ au aceleasi proprietati si

aceleasi reguli de tranzactionare.

Important !

BMFMS fiind o piata de instrumente derivate, activele de la baza

contractelor futures nu sunt materializate in valute, actiuni, marfuri. Prin

urmare, cel care tranzactioneaza nu detine activul suport.

Bursa Monetar Financiara si de Marfuri Sibiu pune la dispozitia

investitorilor contracte futures pe 17 actiuni tranzactionate la BVB precum

si pe valute (RON/EURO, RON/USD, EUR/USD) si pe rata dobanzii. Lista completa a

acestor contracte precum si specificatiile lor este disponibila la pagina

specificatii futures din meniul tranzactii futures.

Fiecare contract futures este echivalentul a 1000 de actiuni (cu exceptia

contractelor DERRC si DEAMO care contin 10.000 actiuni) sau 1000 unitati monetare

(EUR sau USD). In continuare, ne vom referi la contracte futures ca avand

1000 de unitati.

Scadentele contractelor futures sunt trimestriale: Martie, Iunie, Septembrie,

Decembrie. In

permanenta se pot efectua tranzactii pentru doua scadente aflate in derulare

pentru toate tipurile de contracte.

Tranzactionarea futures inseamna luarea unei pozitii in ceea ce priveste

nivelul pretului pentru un anumit activ, la o data ulterioara.

Important !

O pozitie deschisa este un contract futures care nu a fost inca lichidat

printr-o operatie de sens contrar. Numarul pozitiilor deschise se calculeaza

separat pentru fiecare tip de contract si scadenta in parte.

Numarul pozitiilor deschise se calculeaza separat pentru fiecare tip de

contract si scadenta in parte.

De exemplu, cumparatorul a 10

contracte DESIF 3 cu scadenta iunie va detine 10 pozitii deschise long (de

cumparare). Vinzatorul a 5 contracte ROL/USD cu scadenta septembrie va detine

5 pozitii deschise short (de vinzare).

Pentru un anumit contract si o anumita scadenta pozitiile deschise pe vinzare

si cumparare se compenseaza reciproc. De exemplu, detinatorul celor 10

pozitii long pe DESIF 3 cu scadenta in iunie, prin vinzarea a 7 contracte

DESIF 3 cu aceiasi scadenta va mai detine doar 3 pozitii long.

Cumparand sau vanzand contracte futures, operatorul la termen inregistreaza

in cont numai diferentele de pret rezultate din asemenea operatiuni

succesive.

Important !

Cel care detine un astfel de contract nu este obligat sa-l pastreze pana

la scadenta, ci poate sa-l lichideze inainte de aceasta printr-o tranzactie

inversa celei initiale, iar in cazul in care pretul ii este favorabil va

obtine un profit.

Pentru a-si lichida pozitiile detinute, operatorul in pietele la termen, fie

va initia in piata, inainte de scadenta contractului, o pozitie inversa ca

sens (daca a actionat in calitate de cumparator va

vinde si invers), dar de aceeasi cantitate ca in tranzactia initiala, fie va

astepta scadenta. La scadenta, Casa Romana de Compensatie va lichida automat

toate pozitiile deschise. CRC este contraparte la fiecare cumparare sau

vanzare de contracte la termen, garantand integritatea tranzactiilor.

Cum puteti profita tranzactionand contracte futures?

Important !

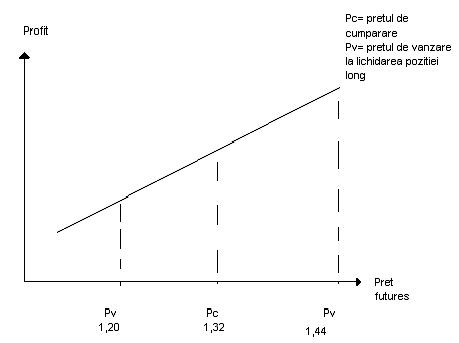

Regula generala: Cumparatorul de contracte la termen va castiga daca

pretul contractelor cumparate va creste si va pierde daca pretul futures va

scadea. Vanzatorul de contracte la termen va castiga cand preturile vor

scadea si va pierde cand preturile vor creste.

Un investitor, dupa urmarirea atenta a pietei actiunilor, intuieste ca

titlurile SIF 1 vor creste si decide ca achizitionarea acestora ar fi

oportuna. Conform specificatiilor, pentru initierea unei pozitii de cumparare

(long), investitorul va trebui sa detina in contul de marja suma de 0 lei/actiune, respectiv 150 lei pentru un contract

DESIF 1 echivalentul a 1000 de actiuni. Pretul de

cotare la care acesta intra in piata este 1

lei/actiune. Deci in urma cumpararii unui contract DESIF 1, va detine o

pozitie deschisa pe cumparare (long).

Presupunind ca pretul evolueaza asa cum anticipase si la sfirsitul zilei noul

pret de cotare este de 1,4400 profitul rezultat in urma, inchiderii

contractului (un contract poate fi vandut si cumparat de mai multe de ori in

aceeasi zi daca preturile sunt convenabile pentru investitor) va fi de:

(1,4400 - 1,3200)x1000=120 lei

Ca urmare suma din contul de marja va fi de :

150 + 120 = 270 lei

Raportat la suma imobilizata initial drept marja (150 lei), profitul aferent

acestei operatii (120) reprezinta 80%.

Unul din avantajele importante al acestui tip de tranzactionare consta in

faptul ca, daca investitorul doreste sa profite in continuare de o noua

crestere a pretului, nu este nevoie sa inchida pozitia pentru a-si incasa

profitul. Dupa cum am mentionat anterior, suma care trebuie pastrata in cont

pe durata mentinerii pozitiei deschise este de 150, deci profitul de 120

poate fi retras din cont fara a inchide pozitia. In

cazul in care se ia decizia inchiderii pozitiei printr-o operatie de sens

contrar (vinzare), se poate retrage din cont intreaga suma de 270 sau poate

fi pastrata pentru initierea de noi operatiuni.

Un alt avantaj important il constituie efectul de levier, adica, in cazul de

fata posibilitatea de a controla active mult mai valoroase prin imobilizarea

unor sume mici de bani.

In mod concret, pentru achizitionarea a 10000 de actiuni de pe piata la

disponibil (BVB) in momentul incheierii tranzactiei trebuie platiti (la un

curs de 1 lei/actiune)

1,3200 x 10000 = 13200 lei

Aceiasi operatiune derulata pe piata futures (BMFMS) presupune doar

imobilizarea marjelor aferente initierii a 10 pozitii long (cumpararii a 10

contracte)

150 x 10 = 1500 lei

Avantajul este evident. Sumele blocate pentru acelasi tip de operatie sUnt de

aproape zece ori mai mici.

Avantajele tranzactionarii contractelor futures

Din dematerializarea acestui tip de contract rezulta un avantaj important:

investitorul patrunde pe piata doar in functie de interesele sale nemaifiind

legat actiunile anterioare; cu alte cuvinte poate chiar sa incepa printr-o

operatiune de vinzare, nemaifiind conditionat de de o eventuala cumparare

anterioara (detinere a activului). Acest avantaj

este evident in cazul derivatelor pe actiuni. In cazul scaderii cotatiilor,

un investitor in actiuni are doar doua alternative, ambele neprofitabile

: vanzarea acestora in pierdere sau pastrarea lor in speranta

cresterii din nou a preturilor. Contractele futures permit, in aceste

conditii fie obtinerea de profituri prin vanzarea la preturi ridicate, urmata

de rascumparea la preturi mai mici, fie protejarea portofoliului de actiuni

achizitionate anterior prin operatiuni de hedging.

Un alt aspect important este existenta unei piete secundare pentru acest tip de

contracte. Spre deosebire de contractele forward, contractele futures pot fi

lichidate oricind pina la data scadentei, eliminindu-se astfel riscul

aparitiei de pierderi in cazul unei evolutii defavorabile a preturilor pe

piata. Pina la data scadentei, pretul contractului variaza zilnic, in functie

de raportul dintre cerere si oferta.

Marja

Unul din termenii indispensabili cind vine vorba de tranzactionarea

contractelor futures este cel de marja.

Prin mecanismul specific pietei futures, contractele futures pot fi

tranzactionate blocind sume mult mai mici decit pe piata la disponibil.

Concret, pentru vinzarea sau cumpararea unui contract futures, la initierea

operatiei este necesar ca in contul deschis la Casa Romana de Compensatie sa

fie imobilizata o anumita suma cu titlul de garantie. Aceasta va fi folosita

ulterior in cadrul procesului de marcare la piata

operatiunea prin care pozitiile deschise sint reevaluate in functie de pretul

de cotare. Dupa fiecare tranzactie efectuata, noul pret de cotare

este luat in calcul pentru determinarea profitului sau pierderii aferente

pozitiilor deschise. CRC va asigura transferul sumelor corespunzatoare

dinspre conturile cu pozitii perdante spre cele care inregistreaza profit de

pe urma tranzactionarii.

Un aspect important il constituie obligativitatea existentei in cont a sumei

de marja stabilite prin specificatia contractului futures pe toata durata de

mentinerii pozitiei deschise.

Daca contul investitorului inregistreaza pierderi si deci marja se diminueaza

sub nivelul minim necesar, aceasta trebuie completata pina cel mai tirziu a

doua zi la ora 14. Situatia poarta denumirea de apel in marja. In caz contrar

CRC va inchide automat la preturile din piata atitea pozitii cit va fi

necesar ca suma din cont sa acopere din nou necesarul de marja. Care este

principalul avantaj al acestui sistem de tranzactionare?

Efectul de levier

Levierul ofera posibilitatea de a obtine un castig

mare dintr-o investitie initiala mai mica decat in cazul investitiilor

clasice. Cu toate astea trebuie retinut faptul ca levierul implica un risc

mai mare decat cel aferent investitiei directe in

actiunile cotate.

Sa luam cazul unui care investitor doreste sa profite de o anticipata

crestere a cursului leu/euro. Cel mai simplu ar fi sa cumpere de pe piata sa

zicem 1000 euro, urmind ca dupa cresterea cursului sa ii vinda in cistig. Sa

presupunem ca in momentul incheierii operatiei, 1 euro = 3

lei. Daca se apeleaza la piata spot, pentru achizitionarea a 1000 euro vor fi

imobilizati 3600 lei. Daca un euro ajunge la 3,6500 lei, profitul obtinut

prin revinzarea celor 1000 euro va fi de 0,05 x 1000 = 50 lei. Raportat la

suma imobilizata, profitul va reprezenta 1 %.

Sa analizam aceiasi operatie prin prisma utilizarii contractelor futures . La cumpararea unui contract (echivalentul a 1000

euro) este necesara blocarea la CRC a numai 120 lei, reprezentind marja de

mentinere. In momentul in care un euro ajunge la 3

lei, profitul obtinut prin lichidarea contractului (printr-o operatie inversa

respectiv vinzare ) va fi tot de 0,05 x 1000 = 50 lei, iar marja poate fi

retrasa. Insa raportat la suma imobilizata, profitul va reprezenta 41 %. Sau altfel spus, suma de 3600 lei ar fi fost

suficient pentru initierea a 30 de contracte. In aceleasi conditii, acestea

ar fi adus un profit de 1500 lei.

|

Sume imobilizate

|

Pe piata futures

|

Pe piata spot

|

|

Cumparare

|

120 RON

|

3600 RON

|

|

Profit dupa revanzare

|

50 RON

|

50 RON

|

|

Randament

|

41.66%

|

1.38%

|

Mecanismul pozitiilor deschise, marcarea la piata

Am facut referire anterior la pozitiile deschise. Ce reprezinta aceste

pozitii deschise? O pozitie deschisa este un contract futures care nu a fost

inca lichidat printr-o operatie de sens contrar. Numarul pozitiilor deschise

se calculeaza separat pentru fiecare tip de contract si scadenta in parte. De

exemplu, cumparatorul a 10 contracte DESIF 3 cu scadenta iunie va detine 10

pozitii deschise long (de cumparare). Vinzatorul a 5 contracte ROL/USD cu

scadenta septembrie va detine 5 pozitii deschise short (de vinzare).

Pentru un anumit contract si o anumita scadenta pozitiile deschise pe vinzare

si cumparare se compenseaza reciproc. De exemplu, detinatorul celor 10

pozitii long pe DESIF 3 cu scadenta in iunie, prin vinzarea a 7 contracte

DESIF 3 cu aceiasi scadenta va mai detine doar 3 pozitii long. Lichidarea

unei pozitii deschise se poate face pe doua cai. Prima am discutat-o deja,

este vorba de compensarea printr-o operatie de sens contrar celei initiale.

A doua este lichidarea pozitiilor ramase deschise in piata de catre CRC la

scadenta.

O pozitie deschisa poate fi lichidata oricind de posesorul ei pina la

scadenta. Daca din diverse motive acesta nu o compenseaza pina atunci, la

scadenta CRC inchide toate pozitiile ramase deschise in piata, prin adoptarea

unei pozitii contrare pentru fiecare contrac in parte. La ce pret se va

intimpla aceasta vom vedea in paragraful referitor la marcarea la piata.

Important !

Pe piata BMFMS exista doua modalitati de lichidare a pozitiilor deschise:

- compensarea printr-o operatie de sens contrar celei initiale;

- lichidarea pozitiilor ramase deschise in piata de catre CRC la scadenta.

Iata si un exemplu referitor mecanismul pozitiilor deschise. Presupunind ca

pe o piata actioneaza doar trei participanti, iata cum variaza numarul

pozitiilor deschise ca urmare a operatiunilor intreprinse de acestia:

|

Moment

|

T1

|

T2

|

T3

|

Scadenta

|

|

Societate

|

Nr. contracte

|

Pozitii deschise

|

Nr. contracte

|

Pozitii deschise

|

Nr. contracte

|

Pozitii deschise

|

Nr. contracte

|

Pozitii deschise

|

|

X

|

C20

|

20-L

|

C30

|

50-L

|

V40

|

10-L

|

V10

|

0

|

|

Y

|

V15

|

15-S

|

C20

|

5-L

|

C20

|

25-L

|

V25

|

0

|

|

Z

|

V5

|

5-S

|

V50

|

55-S

|

C20

|

35-S

|

C35

|

0

|

|

|

20

|

40

|

50

|

110

|

40

|

70

|

35

|

0

|

unde V - vinzare , C - cumparare , L - o pozitie

long , C - o pozitie short.

O pozitie deschisa produce efecte (genereaza profit/pierdere) pe toata durata

de viata a contractului, pina la lichidarea acestuia. Evidentierea acestor

efecte se face prin intermediul marcarii la piata. Asa cum am vazut anterior,

marcarea la piata este operatiunea prin care pozitiile deschise sint

reevaluate in functie de pretul de cotare.

La bursa sibiana, pretul de coatre este pretul ultimei tranzactii

efectuate.

Dupa fiecare tranzactie efectuata, noul pret de cotare

este luat in calcul pentru determinarea profitului sau pierderii aferente

pozitiilor deschise. CRC va asigura transferul sumelor corespunzatoare

dinspre conturile cu pozitii perdante spre cele care inregistreaza profit de

pe urma tranzactionarii.

Important!

Valoarea fiecarui contract este evaluata in fiecare moment tinind seama de

trei elemente:

-sensul operatiei initiale (vinzare sau cumparare)

-pretul la care a fost initiata operatiunea

-pretul de cotare.

Iata evolutia sumelor din conturile de marja a trei operatori, la diverse

nivele ale pretului de cotare (presupunind ca fiecare executa doar o

tranzactie de un contract, pozitia astfel deschisa urmind a fi marcata la

piata ), pentru tranzactii cu activul rol/euro (a carui marja initiala este

de 0,1200 lei/euro):

|

Societate

|

Pret executare tranzactie

|

Risc

(suma initiala)

|

T0

|

T1

|

T2

|

T3

|

|

Profit/Pierdere

|

Suma in cont

|

Profit/Pierdere

|

Suma in cont

|

Profit/Pierdere

|

Suma in cont

|

Profit/Pierdere

|

Suma in cont

|

|

X

|

1C 3,6500

|

120 lei

|

-5 lei

|

115lei

|

-2 lei

|

118 lei

|

+2 lei

|

122lei

|

0

|

120lei

|

|

Y

|

1V 3,6460

|

120 lei

|

+1 leu

|

121lei

|

-2 lei

|

118 lei

|

-6 lei

|

114lei

|

-4 lei

|

116lei

|

|

Z

|

1C 3,6440

|

120 lei

|

+1 leu

|

121lei

|

+4 lei

|

124 lei

|

+8 lei

|

128lei

|

+6 lei

|

126lei

|

|

Pret cotare

|

|

|

3,6450

|

|

3,6480

|

|

3,6520

|

|

3,6500

|

|

unde V - vinzare , C - cumparare.

|

![]()