| CATEGORII DOCUMENTE |

| Statistica |

Continutul, obiectul si responsabilitatile

gestiunii financiare

Obiectul si responsabilitatile gestiunii financiare

Informatia economica

Informatia furnizata de piata financiara

Informatia contabila

Publicatiile financiare

Obiectul si responsabilitatile gestiunii financiare

Analiza continutului finantelor intreprinderii poate fi abordata din trei perspective: practica, politica si teoretica1 . In aceasta abordare finantele au proiectii diferite, figurate prin componenta practica, componenta politica si componenta teoretica.

Gestiunea financiara se regaseste ca si componenta a fenomenului financiar al intreprinderii la nivelul practicii financiare, insa abordarea nu trebuie redusa la un set de mijloace, metode, tehnici sau procedee de administrare-gestionare a resurselor financiare1 si nici confundata cu managementul financiar al intreprinderii.

Gestiunea financiara reprezinta ansamblul metodelor, tehnicilor si procedeelor, a actelor si comportamentelor adoptate la nivel tehnic, tactic si strategic de agentul economic, in raporturile de administrare a resurselor financiare proprii sau atrase, in efortul intreprinderii de a maximiza profitul, de a mentine un nivel proiectat al performantei financiare si de a diminua efectul riscurilor economico-financiare specifice.

Gestiunea financiara se constituie ca disciplina componenta a stiintei finantelor si parte integranta a finantelor private si a finantelor intreprinderii; gestiunea financiara nu suporta insa o perspectiva izolata ci poate fi determinata conceptual si practic numai interdisciplinar ca rezultanta a practicilor, politicilor si teoriilor financiare aplicate in exercitarea actului de administrare a resurselor financiare. In relatia cu finantele intreprinderii, gestiunea financiara reprezinta componenta practica, proiectia aplicativa a functiunii financiare a intreprinderii si cuprinde in obiectul sau doar relatiile de administrare a ciclurilor financiare.

Gestiunea financiara are ca obiect administrarea relatiilor financiar-monetare prezente in activitatea curenta a firmei in faza de proiectie, formare, utilizare, diagnostic, control si reglare a resurselor financiare, cumuland succesiv prin raportul de interdependenta, metode si tehnici, procedee si comportamente fundamentate prin componentele finantelor private, anterior reprezentate, respectiv:

analiza economico-financiara - gestiunea financiara aplica practic indicatorii definiti pentru diagnosticarea echilibrului financiar, a rentabilitatii si a fluxurilor financiare si pentru realizarea corectiilor de performanta si risc;

politica financiara - gestiunea financiara participa prin furnizarea de date specifice la fundamentarea politicilor financiare si pune in aplicare deciziile economice tactice si strategice prin metode si tehnici specifice;

teoria financiara - gestiunea financiara opereaza cu conceptele si categoriile definite in teoria financiara si prezinta cadrul institutional si informational si executiv necesar fundamentarii, testarii si validarii ipotezelor doctrinare si modelelor proceselor economice propuse practicii financiare.

Teorie financiara Decizie

financiara Practica

financiara Analiza economico-financiara![]()

![]()

Relatia gestiunii financiare cu

componentele finantelor private este urmatoarea:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

premise teoretice raporturi de determinare efecte

Decizie Analiza

teoretica

Sintetic reprezentarea determinista este urmatoarea:

Gestiunea financiara se poate defini cel mai reprezentativ insa prin obiectivele pe care le urmareste si rolurile pe care le indeplineste in cadrul unei intreprinderi economice.

Obiectivele gestiunii financiare sunt:

mentinerea echilibrului financiar - administrarea rationala a resurselor financiare, arbitrarea corecta a ciclurilor financiare si a proceselor de modificare structurala a capitalului economic;

maximizarea profitului intreprinderii - asigurarea performantei maxime in afacerile economice, sporirea valorii intreprinderii.

Mentinerea echilibrului financiar este in fapt o premisa, o conditie a obiectivului fundamental al gestiunii financiare, respectiv maximizarea profitului in afacerile economice. Echilibrul financiar presupune dinamic etalonarea optima a structurii capitalului economic si static mentinerea si controlul ponderilor de referinta recomandate a fluxurilor financiare in diferitele stadii de agregare. Stadiile de agregare a resurselor financiare sunt determinate de functia de productie a intreprindere si de transformarile temporare ale stocului de moneda in active productive, stocuri sau creante. Raporturile cuantificabile in expresie monetara intre stadiile de agregare sau dupa caz intre componentele structurale ale capitalului economic, fac posibila reprezentarea valorica a echilibrului financiar al intreprinderii. Realizarea si mentinerea echilibrul financiar nu implica numai cunoasterea perfecta a mediului economic intern ci presupune si stapanirea relatiilor cu mediul economic extern (ex. efectele inflatiei, efectele somajului, mecanismele de piata etc.).

Maximizarea profitului reprezinta obiectivul fundamental al gestiunii financiare, expresie a performantei investitiilor si ratiunea activitatii economice. Interesul intreprinzatorului nu este de a intretine relatiile de schimb si nici de a asigura derularea afacerilor economice ci de a obtine profit maxim si de a-si sporiri avutia. Performanta firmei este reflectata prin notiunile de rentabilitate, eficienta si randament. Activitatea economica presupune costuri de productie; costurile trebuie recuperate integral pe baza valorificarii rezultatelor activitatii economice (bunuri /servicii) prin implicarea in relatiile de schimb. In tot acest ciclu economic intreprinderea economica subzista ca efect obiectiv al asteptarilor investitorilor intr-un profit care sa recompenseze capitalul investit. Este motivul pentru care deciziile financiare majore se adopta la nivel strategic iar intreprinderea prin instrumentele specifice gestiunii financiare, (o nota a distinctiei gestiunii financiare fata de obiectul finantelor intreprinderii), administreaza functional resursele financiare si aplica politica impusa de interesul investitorilor.

Responsabilitatile gestiunii financiare sunt de doua tipuri:

operationale;

functionale.

Responsabilitatile operationale ale gestiunii financiare cuprind sarcinile specifice cu privire la asigurarea relatiilor de buna functionare a componentelor subsistemului financiar al intreprinderii si sunt exprimate prin ansamblul activitatilor financiare desfasurate la nivel de intreprindere: aplicarea corecta a politicii investitorilor, adoptarea si aplicarea deciziilor financiare la nivel tactic, indeplinirea indicatorilor de plan, asigurarea unui nivel corespunzator al lichiditatii si solvabilitatii, asigurarea capacitatii de autofinantare, performanta investitiilor realizate, realizarea controlului financiar, conducerea structurii financiar-contabile etc.

Responsabilitatile functionale cuprind ansamblul de roluri, sarcini pe care gestiunea financiara le indeplineste in legatura cu buna functionare a intreprinderii economice si sunt exprimate in fapt prin obiectivele activitatii economice. Din responsabilitatile functionale amintim: maximizarea profitului, sporirea valorii intreprinderii, mentinerea echilibrului financiar si stapanirea riscurilor financiare.

Riscul financiar reprezinta totalitatea starilor de incertitudine cu privire la obtinerea unor efecte previzionate in momentul angajarii resurselor financiare. Rezultatele pot fi mai altele decat cele proiectate, mai mici sau mai mari, in urma interventiei unor factori interni sau externi intreprinderii, cu posibilitati anticipative scazute (incertitudine ridicata). Factorii de risc pot fi grupati in doua categorii distincte:

factori determinati de instabilitatea unor operatiuni - derularea necorespunzatoare a unor contracte, riscul privind indatorarea sau insolvabilitatea, falimentul, politici de marketing, dimensionarea eronata a costurilor, factorul uman etc.

factori determinati de instabilitatea unor variabile de mediu - risc valutar, rata dobanzii, inflatie, somaj, politici comerciale, riscuri politice, conjunctura sociala, politica si economica etc.

Cunoasterea riscurilor financiare permite monitorizarea acestora pe fiecare segment de manifestare si adoptarea oportuna si optima a unor masuri specifice de prevenire, compensare (risc controlat), diminuare sau evitare a efectelor negative determinate de interventia factorilor de risc asupra rezultatelor economice previzionate. Masurile de prevenire intervin in faza de planificare-proiectare, masurile de compensare sau de risc controlat intervin in faza de adoptare a deciziei iar masurile de diminuare sau evitare a efectelor negative sunt sesizate prin diagnostic in fazele de aplicare a deciziilor financiare.

2 Informatia economica

Informatia poate fi definita ca fiind cunostintele comunicate sau primite privitor la un anumit fapt sau imprejurare care inlatura total sau partial starea de nedeterminare, numita entropie.

Informatia economica se refera la date sau cunostinte economice transmise si receptate in vederea rezolvarii anumitor probleme de catre utilizatori si micsorarii gradului de nedeterminare ce caracterizeaza conditiile problemei.

Informatiile economice sunt esentiale in aplicarea temeinica a managementului financiar, deoarece pentru luarea deciziilor financiare este esential sa se realizeze legarea politicilor economice la nivel national, luate de stat, cu deciziile financiare individuale adoptate la nivelul firmei. La randul lor, deciziile financiare luate la nivelul firmei afecteaza atat pietele reale (ale produselor), cat si pietele financiare (de capital).

Obiectivele si politicile economice nationale afecteaza obiectivele managementului financiar si deciziile financiare prin intermediul pietelor reale si a celor financiare. Ca urmare, aceste interactiuni trebuie bine constientizate pentru ca deciziile financiare sa fie corect fundamentate pe baza datelor reale din economie, de pe pietele financiare si cele ale bunurilor si serviciilor, precum si a situatiei concrete in care se afla firma.

In general, politica economica a unui stat urmareste realizarea a patru obiective principale:

1. utilizarea deplina a fortei de munca;

cresterea economica;

stabilitatea nivelurilor preturilor;

echilibrul balantei de plati.

Politica economica este definita ca o actiune generala a puterii politice centrale, constienta, coerenta si finalizata, ce se exercita in domeniul economic, atingand productia, schimburile (in interiorul tarii si in exterior), consumul de bunuri si servicii si constituirea capitalului.

Pentru realizarea scopurilor vizate de politica economica, statul, prin autoritatile sale, are diferite responsabilitati si instrumente, cum ar fi: politica monetara, politica bugetara sau politica fiscala.

1 Politica monetara

Politica monetara este constituita din ansamblul masurilor monetare adoptate de guvern si/sau banca centrala, pentru realizarea echilibrului dintre masa banilor aflati in circulatie si nevoile reale si rationale de bani ale economiei si/sau influentarea, intr-un anumit sens, a conjuncturii economice.

Politica monetara tinde, deci, sa regleze masa monetara prin instrumente de control al creditului, care sunt, in principal, in mainile bancii centrale:

(a) fixarea ratei scontului sau aratei dobanzii de referinta, care serveste ca indicator pentru nivelul general al dobanzilor din economia unei tari;

(b) politica de open-market (interventii ale bancii centrale pe piata monetara prin vanzarea / cumpararea de active monetare in vederea scaderii / maririi lichiditatii pe aceasta piata);

(c) politica rezervelor minime obligatorii;

(d) retragerile

sau emisiunea de bilete de banca si operatiunile in

devize.

Aceste instrumente sunt impartite, in general, in doua

categorii:

(1) cele care afecteaza pietele financiare si

(2) cele care afecteaza anumite domenii ale economiei.

Prin aceste instrumente banca centrala poate influenta operatiunile bancilor comerciale si, deci, intregul sistem financiar. Toate aceste actiuni intreprinse de banca centrala pot afecta disponibilitatea si costurile fondurilor furnizate prin intermediul sistemului financiar.

O informatie foarte importanta pe care piata monetara o furnizeaza intregii economii, implicit firmelor, este nivelul ratei dobanzii.

Ratele dobanzii sunt preturile pe care le platesc persoanele fizice, firmele sau statul atunci cand se imprumuta cu fonduri. Dobanda este costul suportat de solicitantii de fonduri cand acestia utilizeaza finantarea prin datorii; pentru furnizorii de fonduri, dobanda reprezinta un venit.

Rata dobanzii inscrisa in contractul de imprumut si care serveste la calcularea marimii dobanzii este denumita rata nominala a dobanzii. Din cauza faptului ca viata economica nu este lipsita de inflatie (modificarea puterii de cumparare ca reflexie a modificarii nivelului general al preturilor), rata nominala a dobanzii trebuie ajustata, obtinandu-se astfel rata reala a dobanzii. Aceasta rata este influentata de actiunile guvernamentale si de starea economiei, ambii factori determinand oferta si cererea de fonduri. Intre rata nominala a dobanzii si rata asteptata a inflatiei exista o relatie cunoscuta sub numele de "efectul Fisher": rata nominala a dobanzii este egala cu rata reala a dobanzii plus o prima pentru inflatie, sau

rata nominala = rata reala + rata asteptata

a dobanzii a dobanzii a inflatiei

Rata nominala a dobanzii poate fi considerata rata in absenta riscului. In aceste conditii, ecuatia devine:

rata dobanzii = rata reala + prima de inflatie

in absenta riscului

In cazul adoptarii oricarei decizii este implicat viitorul iar decizia financiara nu face exceptie de la acest principiu. Despre viitor un singur lucru este cert si anume ca nu putem fi siguri despre ceea ce se va intampla in viitor; uneori putem face preziceri credibile despre ceea ce se va intampla, dar aceste pronosticuri se refera la un sir limitat de posibilitati, cand de fapt ele sunt nenumarate. Putem chiar sa fim in masura sa atribuim probabilitati statistice fiecarui rezultat posibil a avea loc, dar nu putem niciodata complet siguri in legatura cu viitorul. In acest caz vorbim de risc, un factor important in adoptarea oricarei decizii financiare, care trebuie sa fie luat in considerare in mod explicit in toate cazurile.

In finantele firmei, ca si in alte aspecte ale vietii, riscul si venitul tind sa fie strans legate intre ele. Cei care cumpara diferite active imobilizeaza banii in speranta obtinerii unui venit care nu este dinainte cunoscut cu precizie. Venitul asteptat de investitori este diferenta dintre castigurile potentiale si costurile potentiale, iar riscul reprezinta gradul de incertitudine legat de aceste venituri. In aceasta ordine de idei, investitorii au nevoie de informatii care sa-i ajute sa discerna daca trebuie sa cumpere, sa pastreze sau sa vanda si cu ce cost sau venit, dupa caz.

Principalele riscuri pe care si le asuma un investitor care investeste in diferite valori mobiliare sunt:

- riscul de neplata, adica posibilitatea ca emitentul sa nu poata fi in stare sa-si achite obligatiile catre investitori;

- riscul de lichiditate, adica posibilitatea sa nu existe o piata activa pentru valoarea mobiliara respectiva;

- riscul specific al emisiunii rezultat din tipurile de valori mobiliare pe care o firma le emite.

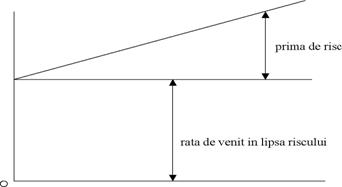

Dintre valorile mobiliare ce pot exista pe piata, titlurile de stat sunt singurele care sunt considerate neriscante; toate celelalte sunt percepute a avea diferite grade de risc. Agentii financiari care vor investi in alte valori mobiliare decat titluri de stat, percepand riscul implicat de o astfel de investitie, vor solicita o rata de venit mai mare decat rata in absenta riscului. Diferenta dintre rata de venit solicitata de investitori si rata in absenta riscului poarta denumirea de prima de risc aceasta fiind cu atat mai mare cu cat este riscul mai mare. Putem spune ca rata de venit solicitata de investitori este egala cu rata in absenta riscului plus o prima calculata de risc.

rata de venit = rata in absenta riscului + prima de risc solicitata

Relatia o putem reprezenta grafic ca in figura de mai jos.

riscuri venituri

Cand nu exista risc, venitul asteptat reprezinta rata acestuia in absenta riscului. Atunci cand riscul creste, este de asteptat sa creasca simtitor prima de risc, peste rata de venit in absenta riscului. Prima de risc este "rasplata" potentiala pe care investitorul se asteapta sa o primeasca in urma efectuarii unei investitii riscante. Intre rata de venit si rata dobanzii exista o legatura foarte stransa, deoarece orice rata de venit se raporteaza efectiv la rata dobanzii, prin aceea ca investitorii tin seama, atunci cand investesc de nivelul minim al ratei dobanzii percepute pe piata.

2 Politica bugetara

Politica bugetara se refera la utilizarea indicatorilor de cheltuieli publice si a fiscalitatii pentru a influenta variabilele macroeconomice. Astfel, autoritatea publica are de ales intre:

- a modifica cheltuielile bugetare fara a schimba marimea veniturilor din impozite;

- a modifica veniturile fiscale fara a modifica cheltuielile bugetare;

- a modifica simultan atat veniturile fiscale, cat si cheltuielile bugetare.

Oricare ar fi instrumentul de interventie folosit de stat pentru realizarea politicii sale bugetare, economia, inclusiv firmele, va resimti interventia respectiva. Astfel, modificarea fiscalitatii, in special a impozitului pe profit, poate afecta fluxurile de numerar ale firmei. De asemenea, cresterea cheltuielilor bugetare finantate prin imprumut public determina reducerea resurselor financiare din economie disponibile pentru sectorul privat, ceea ce poate conduce la cresterea costului finantarii firmelor.

In fapt, fiscalitatea are drept rezultat un transfer de fonduri de la populatie sau firme, care au obtinut venituri, catre bugetul de stat pentru diferite destinatii stabilite potrivit legii bugetare. Politica fiscala, adica utilizarea de catre stat a operatiunilor de impozitare pentru obtinerea unor obiective macroeconomice, este parte integranta a politicii bugetare, aceasta tinzand sa actioneze asupra economiei nationale prin bugetul de stat, alegerea volumului de cheltuieli publice, a deficitului bugetar etc.

Impozitele si cheltuielile publice afecteaza atat consumul, cat si venitul firmelor, avand un mare impact asupra costului si disponibilitatii fondurilor. Datorita acestor influente, firmele trebuie sa fie atente si sa ia in calcul orice modificare survenita in politica bugetara a statului pentru a-si fundamenta corect deciziile.

3 Informatiile furnizate de piata financiara

3.1 Piata financiara

Piata financiara reprezinta acea piata prin intermediul careia sunt comercializate (tranzactionate) activele financiare.

Prin activ financiar se intelege un titlu de valoare care indreptateste proprietarul acestuia sa primeasca plati de fluxuri de numerar viitoare de la emitent, precum si sa beneficieze de valoarea de lichidare a activului.

Exemple de active financiare: certificatele de depozit emise de bancile comerciale, certificatele de trezorerie si bonurile de tezaur emise de Ministerul Finantelor Publice, actiunile si obligatiunile emise de firme.

Cel care a emis, emite sau intentioneaza sa emita active financiare si se invoieste sa faca plati viitoare de numerar (sub forma dobanzilor ori a dividendelor) se numeste emitent al activului financiar, iar proprietarul (detonatorul) activului financiar este denumit investitor. Acesta, pe cont propriu, cumpara, detine si/sau vinde active financiare cu intentia de a obtine profit din dividende sau dobanzi din activele financiare respective sau din cresterea valorii de piata a acestora.

Desi existenta unei piete financiare nu este o conditie necesara pentru crearea si tranzactionarea activelor financiare, majoritatea dintre aceste active sunt create si comercializate ulterior, pe un segment specific organizat al pietei financiare.

Costul de tranzactionare are doua componente: costul de cautare (investigare) si costul de informare. Costurile de cautare sunt costuri explicite (cum ar fi banii cheltuiti pentru a anunta dorinta de a vinde sau a cumpara un activ financiar) si costuri implicite (cum ar fi valoarea timpului cheltuit cu gasirea unei contrapartide). Prezenta unei anumite forme de piata financiara organizata poate reduce costurile de cautare.

Costurile de informare sunt determinate de aprecierea faptului daca merita sau nu investitia intr-un anumit activ financiar; adica stabilirea sumei si probabilitatii fluxului de numerar asteptat sa fie generat de investitie.

Pietele financiare impreuna cu intermediarii financiari (bancile comerciale, fondurile de pensii, fondurile mutuale, societatile de asigurari, firmele financiare etc.) deplaseaza fondurile din locul de dispozitie spre locul unde acestea pot fi utilizate.

Informatia provenita de la pietele financiare este utilizata in evaluarea si cunoasterea performantei firmei. Sursele principale ale informatiei de piata sunt: piata actiunilor, piata obligatiunilor si piata derivatelor financiare.

3.2 Piata actiunilor

Actiunile sunt valori mobiliare (titluri sau hartii de valoare) pe care le emite o firma (le vinde diferitilor investitori) pentru a-si crea capitalul propriu necesar desfasurarii activitatii prin participarea investitorilor la proprietatea firmei. Ele presupun drepturi, pentru cei care le detin, sub forma dividendelor si obligatii (de a plati dividende) din partea celor cale le-au emis.

Piata actiunilor este formata din doua segmente: piata primara si piata secundara.

Piata primara reprezinta piata pe care sunt emise actiunile preferentiale sau actiunile comune, fiind vandute pentru prima data investitorilor, in vederea obtinerii de capital pentru nevoile interne ale intreprinderilor economice.

Piata secundara (bursa de valori) este piata pe care actiunile si alte active financiare sunt tranzactionate intre investitori dupa ce acestea au fost emise de firma.

Scopul pietei secundare a actiunilor este acela de a furniza lichiditati investitorilor care cumpara actiuni de pe piata primara. In lipsa acestei posibilitati de a recurge la piata secundara pentru obtinerea lichiditatilor necesare, tranzactiile pe piata primara ar fi serios afectate si capacitatea firmelor de a obtine capital ar fi serios amputata, deoarece investitorii nu vor dori sa-si imobilizeze fondurile in actiuni (sau alte valori mobiliare) care nu sunt usor convertibile in numerar (cash) atunci cand au nevoie de el.

Piata actiunilor remite un set de indicatori importanti pentru firmele care emit actiuni cotate la bursa, reflectand valoarea bunastarii investitorilor specializati in plasamente de portofoliu. Pretul predominant al pietei pentru o actiune emisa de o firma pe piata primara depinde de ceea ce se intampla pe piata secundara. Ca urmare, noua emisiune de actiuni ce va fi vanduta pe piata primara este evaluata in stransa legatura cu pretul corespunzator de pe piata secundara.

3.3 Piata obligatiunilor

Obligatiunile sunt tot valori mobiliare emise de firme sau de stat pentru procurarea fondurilor necesare sub forma de imprumut, pentru care se acorda o anumita dobanda, fixa la termen, fara drepturi asupra patrimoniului emitentului.

Obligatiunile, ca si actiunile, sunt emise pe piata primara de catre firme sau stat pentru cresterea capitalului pe termen lung, fiind de asemenea tranzactionate pe pietele secundare pentru ca detonatorii lor sa beneficieze, dupa caz, de lichiditate.

Exista doua piete secundare ale obligatiunilor: piata obligatiunilor private si piata obligatiunilor statului (obligatiuni guvernamentale). Obligatiunile private sunt emise de firmele mari si puternice, variind mult in ceea ce priveste calitatea acestora, fiind clasificate in functie de riscurile care le implica. Obligatiunile guvernamentale pot fi emise atat la nivel central, cat si la nivelul comunitatilor locale.

Informatia in legatura cu nivelurile ratei curente a dobanzii pe pietele obligatiunilor, pentru diferite scadente, furnizeaza conducatorilor financiari nu numai date privind estimarea costurilor curente ale capitalului, dar si previziuni valoroase despre costurile viitoare.

3.4 Piata derivatelor financiare

Incepand cu anii 60 ai secolului XX, o dezvoltare semnificativa au cunoscut-o inovatiile financiare, cunoscute si sub denumirea de derivate financiare. Clasificarea facuta de Banca Reglementelor Internationale are la baza mai multe functii specifice ale inovatiilor financiare:

a. inovatii pentru transferarea riscului privind pretul, care furnizeaza participantilor la piata mijloace mai eficiente in legatura cu riscul privind pretul si riscul privind rata de schimb;

b. instrumente pentru transferul riscului legat de credit, care realoca riscul lipsei de lichiditate;

c. inovatii generatoare de lichiditate, care asigura trei stari calitative importante si anume:

(1) cresc lichiditatea pietei ;

(2) permit celor care trebuie sa imprumute sa obtina noi surse de fonduri;

(3) permit participantilor de pe piata sa ocoleasca restrictiile privind capitalul impuse prin reglementari;

d. instrumente generatoare de credit, care, ca si instrumentele generatoare de capital propriu, asigura cresterea fondurilor ce pot fi date cu imprumut celor care doresc sa se imprumute si, respectiv, cresterea capitalului propriu al institutiilor financiare si nefinanciare.

In legatura cu motivatiile care au stat la baza aparitiei si dezvoltarii inovatiei financiare, exista doua puncte de vedere. Unii cred ca impulsul major pentru inovatie l-a constituit efortul de a ocoli reglementarile si de a profita de portitele in legile fiscale. Altii sustin ca esenta inovatiei consta in introducerea instrumentelor financiare deoarece ele sunt mai eficiente in redistribuirea riscurilor printre participantii pietei.

Cauzele fundamentale ale inovatiei financiare sunt urmatoarele:

1) cresterea volatilitatii ratelor dobanzii, inflatiei preturilor actiunilor si ratelor (cursurilor) de schimb;

2) progresul in tehnologiile computerelor si telecomunicatiilor;

3) imbogatirea cunostintelor de specialitate in randul participantilor pietei;

4) concurenta in domeniul intermedierii financiare;

5) stimularea venita din partea reglementarilor existente si a legilor fiscale;

6) modificarea structurilor globale ale avutiei financiare

Cele mai cunoscute derivate financiare sunt: optiunile, contractele forward (contractele la termen), contractele futures si swap-urile.

4 Informatia contabila

Intre contabilitate si finante exista o legatura stransa. O parte importanta a procesului de contabilizare o reprezinta realizarea rapoartelor financiare. Acestea sunt reprezentari specifice ale unor date care furnizeaza finantelor informatii, pentru a permite analiza actiunilor sau masurilor intreprinse de firma in perioada de raportare si pentru a asigura aprecierea situatiei curente a acesteia in vederea formarii unei imagini despre posibilitatile viitoare in termenii performantelor.

Obiectivul fundamental al raportarilor financiare este de a comunica realizarile economice si de a furniza informatii celor care au dreptul sa le foloseasca, in legatura cu resursele si performantele entitatii care face raportarea. Au dreptul sa foloseasca astfel de informatii actionarii, creditorii si analistii financiari.

In cadrul oricare firme se intocmesc urmatoarele documente care contin informatii contabile: bilantul contabil, contul de profit si pierdere, situatia repartizarii profitului, raportul privind fluxul fondurilor etc.

4.1 Bilantul contabil

Bilantul contabil este o descriere a situatiei financiare a firmei la un moment dat, fie la finele anului fiscal, fie la finele altor perioade. Bilantul se mai poate defini ca fiind documentul care prezinta, la un moment dat, tot ceea ce firma detine (activul) si tot ceea ce ea datoreaza (pasivul). Cu alte cuvinte, bilantul reflecta resursele financiare (in pasiv) si utilizarile intreprinse pe seama acestora (in activ).

Ecuatia bilantiera fundamentala bilantului contabil este:

Active totale = Capitaluri proprii + Datorii totale

Partea stanga a bilantului este impartita in active imobilizate (imobilizari corporale, imobilizari necorporale si imobilizari financiare) si active circulante (stocuri, clienti si alte active) iar partea dreapta a bilantului contabil reflecta obligatiile legate de active (capitaluri proprii, datorii pe termen scurt si datorii pe termen lung).

Bilantul contabil, comparativ, prezentat pentru mai multi ani, in valori absolute si in structura procentuala, este un instrument folosit de analistii financiari pentru studierea evolutiei in timp a investitiilor firmei sau a schimbarilor survenite in deciziile financiare.

4.2 Contul de profit si pierdere

Contul de profit si pierdere este un document contabil care evidentiaza recapitulativ, in sinteza, veniturile si cheltuielile firmei pentru o anumita perioada. Acest document pune accentul pe o singura portiune a bilantului si anume pe modificarile ce au avut loc datorita activitatii operationale si efectele acestor modificari asupra profitului.

Importanta contului de profit si pierdere consta in faptul ca el reflecta rezultatele financiare ale activitatii operationale si poate sugera cauzele pentru care firma este profitabila sau nu.

Scopul contului de profit si pierdere este sa reprezinte rezultatele unei afaceri, comparand veniturile obtinute in decursul unei perioade cu cheltuielile realizate pentru obtinerea acestor venituri. Aceasta lucrare de sinteza este structurata pe relatia:

Venituri - Cheltuieli = Profit (Pierdere)

Informatiile pe care le furnizeaza acest document sunt rezultatul mai multor selectii si prelucrari contabile, unor estimari si judecati de valoare pe care le face conducerea firmei. Acest lucru se datoreaza si faptului ca veniturile si cheltuielile sunt cuantificate pe o baza contabila si nu pe structura unui flux de numerar real (de exemplu, veniturile sunt recunoscute cand acestea sunt cuvenite iar cheltuielile cand sunt efectuate si nu exclusiv in momentul in care numerarul trece din contul unei firme in al alteia).

4.3 Repartizarea profitului

Cu ajutorul acestui document se prezinta situatia repartizarilor din profit pentru plata de dividende, ca profit retinut de firma pentru dezvoltare etc. Nivelul profitului retinut este influentat de doua variabile: profitul net, care este sursa a fondurilor de repartizat si platile in numerar de dividende, care sunt o utilizare a fondurilor.

Documentul "Repartizarea profitului" reprezinta o sinteza a politicii firmei privind dividendele si arata cat din profitul net este alocat pentru dividende si cat se reinvesteste.

4.4 Raportul privind fluxul fondurilor

Raportul privind fluxul fondurilor este documentul care releva modificarile in pozitia financiara a firmei si este intocmit pe baza datelor de inceput si sfarsit de an din bilantul contabil si a celor din contul de profit si pierdere pentru perioadele din cursul anului. Acest document este util in evaluarea surselor de fonduri si a utilizarii acestora.

Raportul privind fluxul fondurilor cuprinde trei sectiuni: sursele de fonduri, utilizarea fondurilor si modificarea neta a acestora. Sursele de fonduri, din punct de vedere contabil, se reflecta printr-o crestere a pasivului (a capitalului propriu si/sau a obligatiilor) sau o descrestere a activului. Utilizarea fondurilor se reflecta printr-o descrestere a pasivului in comparatie cu activele sau o crestere a activului.

Raportul fluxului fondurilor rezuma tranzactiile pe termen lung care afecteaza pozitia fondurilor, incluzand profitul inainte de impozitare raportat, vanzarea de valori mobiliare (obligatiuni, in cazul nostru), plati de dividende, rambursari sau primiri de credite bancare, inclusiv dobanzile platite si investitiile in active imobilizate.

Se poate spune ca raportul privind fluxul fondurilor releva aspecte esentiale ale politicilor firmei privind investitiile, finantarea si dividendele si este un instrument important in planificarea si analiza financiara.

5 Publicatiile financiare

Deciziile financiare rationale depind de volumul si calitatea informatiilor detinute de conducatorul financiar. In consecinta, pentru realizarea acestui deziderat se apeleaza la resursa publicatiilor financiare care ofera in mod sigur date din cele mai diverse, cu grad ridicat de relevanta fata de procesele proprii ale intreprinderii economice.

Publicatiile financiare ofera, alaturi de analizele impacturilor asupra anumitor decizii economice si politice, idei despre strategii de investitii si alte informatii esentiale, valoroase pentru managementul financiar si pentru investitori.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2853

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved