| CATEGORII DOCUMENTE |

| Statistica |

IMPRUMUTURILE PUBLICE. DATORIA PUBLICA. DATORIA PUBLICA INTERNA SI EXTERNA

Elemente de analiza

I. imprumuturile publice - aspecte generale, caracteristici:

Caracteristicile imprumutului de stat

caracter contractual

caracter facultativ, in rare cazuri, fortat (ex.imprumuturile fortate in caz de razboi)

are caracter rambursabil - statul stabileste termenul de rambursare;

asigura contraprestatie - dobanda sau castig.

- Pe parcursul anului, poate

exista o neconcordanta intre termenele la care se incaseaza

veniturile si cele la care se efectueaza cheltuielile. Pe timpul

executiei bugetare, apar fie goluri de casa (cand platile

devanseaza incasarile), fie un plus de resurse.

- Golurile de casa ale bugetului public sunt acoperite cu ajutorul sumelor

imprumutate de la alte institutii de stat, care inregistreaza un surplus

de resurse financiare. in momentul incasarii veniturilor bugetare

prevazute, suma imprumutata se restituie institutiei creditoare.

- daca resursele financiare disponibile ale institutiilor publice nu

sunt suficiente pentru a acoperi golurile de casa ale bugetului, atunci se

solicita imprumuturi, pe termen scurt, de la alti

detinatori de resurse banesti de pe piata, inclusiv de

la banca centrala (sub forma unui avans in contul veniturilor bugetare

viitoare, in limitele si in conditiile prevazute de lege).

Resursele banesti, imprumutate de la diversi detinatori

publici sau privati, nu maresc masa monetara, ci numai o

redistribuie. Resursele imprumutate de la banca centrala constituie o

emisiune de bani fara acoperire. De asemenea, apelul la imprumuturi

din necesitati de trezorerie poate avea consecinte negative asupra

circulatiei monetare daca sumele obtinute nu se ramburseaza

la termenele stabilite.

- Pentru finantarea

deficitului bugetar, statul se imprumuta pe piata interna sau

externa.

- Pentru imprumuturile contractate pe piata interna, pe termen

scurt, se emit bonuri de tezaur. Emisiunea bonurilor de tezaur, in unele

tari, este limitata prin lege, in timp ce in altele este

nelimitata. Cand nu este plafonata devine mijloc de echilibrare a

bugetului de stat.

- in cursul anului, pentru acoperirea decalajului temporar dintre

incasarile si platile din contul curent general al

Trezoreriei statului, Banca nationala a Romaniei poate acorda imprumuturi, pe o perioada de cel mult

180 de zile si in conditii de dobanda la nivelul pietei, pe baza unor

conventii incheiate cu Ministerul Finantelor. Suma totala a imprumuturilor

acordate statului, de catre Banca nationala a Romaniei, nu poate

depasi in nici un exrecitiu financiar anual echivalentul a 7%

din veniturile bugetului de stat realizate in anul precedent, iar soldul

permanent al imprumuturilor acordate si nerambursate nu poate

depasi suma totala rezultata din dublarea capitalului

si a fondului de rezerva al Bancii Nationale a Romaniei.

- Pentru acoperirea deficitelor bugetare, se utilizeaza deasemenea contractarea de imprumuturi, pe termene

medii (1-5 ani) si lungi (mai mari de 5 ani).

Tipologia imprumuturilor publice:

dupa forma de exprimare, imprumuturile publice sunt:

in natura;

in bani.

2. in functie de moneda in care se exprima:

imprumuturi publice in moneda nationala;

imprumuturi publice in moneda straina, care poate fi a statului creditor sau o terta moneda straina (D.T.S., EURO, etc.);

3. in functie de garantiile acordate de state subscriitorilor la imprumuturi

imprumuturi publice cu garantii personale (care obliga statul debitor sa angajeze cautiunea asiguratorie a altui stat);

imprumuturi publice cu garantii reale (implica angajamentul garantarii printr-un venit bugetar sigur si permanent, proportional cu serviciul aferent datoriei publice angajate).

4. dupa clauza rambursarii, imprumuturi publice

amortizabile (termenele de rambursare si modalitatile de efectuare a rambursarii se stabilesc in prealabil);

imprumuturi neamortizabile (cand statul se obliga sa plateasca, anual, dobanzile datorate, fara sa defineasca precis termenele de stingere a datoriei sale fata de subscriitorii imprumutului)

5. dupa forma titlurilor emise de stat

imprumuturi cu titluri nominative sau cele cu clauza de inscriptiune (se emit cand numarul subscriitorilor este redus si se caracterizeaza prin restrictia platii veniturilor aferente si rambursarea sumelor scadente doar catre titulari);

imprumuturi cu titlu "la purtator' (se emit in cazul unor subscrieri cu larga adresabilitate, in scopul asigurarii operativitatii in incasarea cupoanelor aferente veniturilor promise si in transmiterea capitalului);

imprumuturi cu titluri mixte (capitalul, fiind nominativ, se ramburseaza doar titularilor, iar dobanzile se platesc pe baza cupoanelor "la purtator').

6. in functie de natura raporturilor juridice dintre parti

voluntare sau liber consimtite (in acest caz, subscrierea este voluntara, fara nici o constrangere directa);

fortate (in acest caz, statul obliga anumite categorii de contribuabili sa subscrie, iar aceste imprumuturi pot fi, asa cum s-a precizat anterior, directe sau deghizate).

7. in functie de perioada de timp pentru care se contracteaza, deosebim:

imprumuturi pe termen scurt sau flotante (au termene de rambursare de pana la 1 an);

imprumuturi pe termen mediu (contractate pe perioade cuprinse intre 1 si 5 ani);

imprumuturi pe termen lung (contractate pe perioade mai mari de 5 ani);

imprumuturi fara termen (este cazul imprumuturilor perpetue si a rentelor viagere).

8. in functie de posibilitatea negocierii titlurilor de credit public:

imprumuturi publice certificate cu titluri negociabile (titlurile au o circulatie asemanatoare cu aceea a efectelor de comert si pot fi vandute/cumparate la bursele de valori, in functie de cotatia lor efectiva);

imprumuturi publice certificate cu titluri nenegociabile (titlurile nu sunt cotate la bursa, dar pot fi vandute la valoarea lor nominala);

imprumuturi publice certificate cu titluri nelombardabile (aceste titluri nu pot fi in gaj pentru constituirea garantiei in scopul obtinerii unui imprumut de la banca sau de la alta institutie de credit).

9. in functie de avantajele acordate de stat creditorilor sai

cu dobanda (in acest caz rata dobanzii este stabilita de emitent, putand fi fixa sau variabila si este precizata in cupoanele atasate titlurilor de credit inmanate subscriitorilor);

cu castiguri sau premii (acestea asigura participarea subscriitorilor la tragerile la sorti periodice, iar suma totala a castigurilor sau premiilor se stabileste in functie de rata dobanzii aferenta unor imprumuturi similare si se repartizeaza, cu titlu de castig, doar posesorilor titlurilor iesite castigatoare);

cu dobanda si castiguri (in cazul carora dobanda se stabileste si se plateste la fel ca la imprumuturile cu dobanda, iar castigurile revin sub forma primelor de emisiune sau/si a primelor de rambursare);

cu clauza de indexare (care presupun dependenta lor de o valoare reala si sunt lansate de stat in scopul prevenirii discriminarii ofertei de capital pentru creditul public, datorate inflatiei).

10. in functie de locul de plasare a titlurilor de credit public

imprumuturi publice interne (se contracteaza pe piata interna de capital si se exprima in moneda nationala sau/si in unele monede straine);

imprumuturi publice externe (se contracteaza pe piata internationala de capital sau in terte tari, iar titlurile emise se exprima in valutele tarilor creditoare, in valuta unei terte tari, in EURO, in D.S.T. etc.).

11. in functie de scopul lansarii lor catre public, imprumuturile publice pot fi:

financiare (cand se contracteaza in scopul finantarii unor investitii ale statului);

bugetare (se angajeaza in scopul acoperirii unor parti din cheltuielile bugetare ordinare);

monetare (se contracteaza in scopul restrangerii masei monetare si al reducerii preturilor);

de repartitie (vizeaza atragerea unei fractiuni din disponibilitatile temporare ale pietei de capital, in care se includ si economiile banesti ale populatiei, pentru realizarea unor redistribuiri de produs intern brut, prin acoperirea unei parti din necesitatile financiare ale prezentului);

ciclice-conjuncturale (se emit in perioadele de recesiune in scopul finantarii unor lucrari publice de anvergura, de pe urma carora se asteapta o relansare economica);

de razboi (militare), lansate in scopul obtinerii de resurse financiare pentru finantarea dotarii armatei, pentru sustinerea financiara a razboiului aflat in desfasurare si, in ultima instanta, pentru suportarea consecintelor financiare ale razboiului (plati de despagubiri de razboi, plati de pensii pentru veterani, invalizi, orfani si vaduve de razboi, refacerea zonelor distruse).

Elementele tehnice ale imprumuturilor publice:

sunt stabilite in actele normative pe baza carora sunt lansate si sunt angajate.

pe baza lor subscriitorii pot face judecati de valoare cu privire la conditiile plasarii disponibilitatilor banesti proprii in inscrisuri ale imprumutului public.

1. Denumirea imprumutului se precizeaza destinatia data de catre emitent resurselor obtinute pe baza sa si anul contractarii imprumutului.

2. imprumutatul (subscris, debitor sau emitent) este autoritatea publica solicitanta a creditului. in cazul imprumutului de stat, acesta devine debitor si emitent, deoarece emite inscrisuri cu denumiri specifice (obligatiuni, bonuri de tezaur, rente de stat s.a..) care atesta:

imprumutatorii (subscriitori, creditori sau depunatori) sunt persoanele fizice si/sau juridice care consimt sa crediteze statul (sau orice autoritate publica), primind, in schimbul sumelor subscrise, obligatiuni, polite sau alte titluri de stat).

4. Titlurile de credit public sunt documente scrise avand o

forma si un continut stabilite prin actul normativ de lansare a

imprumutului, in care se precizeaza sumele subscrise si drepturile

creditorilor. Aceste inscrisuri sunt denumite diferit (efecte publice,

obligatiuni, titluri publice sau hartii de valoare), in functie de

termenul de rambursare a imprumutului si de caracteristicile lor juridice.

- in functie de termenul de

rambursare, in cazul imprumuturilor pe termen scurt (de pana la 1 an)

se emit:

in functie de caracteristicile lor juridice, titlurile de credit public pot fi:

- nominale (se emit cand imprumutul public se adreseaza unui numar redus de subscriitori, iar plata veniturilor aferente si rambursarea sumelor scadente se efectueaza doar catre titulari sau reprezentanti ai acestora);

- la purtator (se emit cand imprumutul public se adreseaza unui numar mare de subscriitori, iar plata veniturilor aferente si rambursarea sumelor scadente se efectueaza oricarui detinator al acestor inscrisuri si in orice localitate unde functioneaza ghiseele sale de specialitate).

De asemenea, trebuie retinut faptul ca, sumele exigibile, de la autoritatile publice emitente ale imprumuturilor pe termene scurte formeaza datoria publica flotanta, iar cele exigibile pe termene medii si lungi (inclusiv cele fara termen) reprezinta datoria publica consolidata.

5. Cuantumul (marimea)

imprumutului public apare sub forma cuantumului

aprobat de organul legislativ sau executiv,si sub forma cuantumului

realizat dupa incheierea operatiunilor de plasare.

Cuantumul aprobat se prezinta in

urmatoarele forme:

- cuantum limitat, ca valoare nominala a unei sume ce urmeaza a fi imprumutata si in ce priveste perioada de timp in care se pot efectua subscrierile;

- cuantum nelimitat, cand statele solicita imprumuturi deschise (ca suma si/sau ca durata a subscrierii).

Cuantumul realizat este : in functie

de conditiile stabilite de autoritatile emitente cu privire la

dobanzi, castiguri si anuitate si evidentiaza

increderea/neincrederea potentialilor creditori (subscriitori) in

autoritatile emitente.

Cuantumul imprumutului public se

determina cu relatia:

Cip = VT Nr.Te(pl) (1)

unde:

Cip - cuantumul imprumutului public

VT - valoarea unui titlu

Nr.Te(pl) - numarul titlurilor emise sau plasate efcetiv

6. Cursul de emisiune al imprumutului public (Cei) reprezinta pretul, stabilit de emitent, pentru 100 de unitati monetare din valoarea nominala a acestuia.

Totusi, acest curs se stabileste de emitent si in functie de raportul dintre cererea si oferta de capital de imprumut, de nivelul dobanzii si al altor avantaje promise de acesta potentialilor emitenti. in acest context, in practica se utilizeaza:

curs "al pari', cand Cei = 100 u.m.;

curs "sub pari', cand Cei < 100 u.m.;

curs "supra pari', cand Cei > 100 u.m.

De regula, datorita concurentei care se manifesta pe piata capitalului si a inexistentei unor solutii alternative, cursul de emisiune al imprumuturilor publice este "sub pari', subscriitorii beneficiind de o prima de emisiune, data de diferenta dintre valoarea nominala a titlului si suma platita la subscriere.

Cand statul emitent are o reputatie buna pe piata capitalului, cursul de emisiune al titlurilor de stat este "al pari' si in mod exceptional "supra pari'.

7. Valoarea titlului creditului public

- valoarea nominala - reprezinta suma inscrisa pe titlul de credit public si exprima marimea datoriei pe care statul o are de platit detinatorului titlului;

- valoarea reala - reprezinta suma efectiva cu care se vinde sau se cumpara un titlu de credit public si se manifesta nu doar cu ocazia emiterii si angajarii creditului respectiv, ci si in cursul perioadei de valabilitate a imprumutului angajat, in functie de cursul la care se opteaza la bursa inscrisurile publice negociabile.

8. Veniturile si alte avantaje ce revin subscriitorilor la imprumuturile publice sunt plati efective pe care statul le efectueaza catre creditorii sai, ca "pret' al dreptului de folosinta temporara a sumelor banesti imprumutate, sub forma de: dobanzi, castiguri, dobanzi si castiguri, rente, prime de rambursare, precum si anumite avantaje sau facilitati, care nu presupun fluxuri monetare directe.

a) Dobanda reprezinta suma de bani pe care statul o plateste creditorilor sai pentru imprumuturile angajate de la acestia. Nivelul (marimea) dobanzii anuale (Da) se stabileste pe baza ratei dobanzii (d'), care se fixeaza anticipat, prin prospectul de emisiune a imprumutului public si se foloseste relatia:

Da = VT d' (2)

unde:

VT - valoarea titlului de credit public

Rata dobanzii la imprumuturile publice

se fixeaza la un nivel apropiat de cel al ratei medii a dobanzii la

creditul bancar.

Rata medie a dobanzii practicate la imprumuturile

publice difera de la o tara la alta, iar nivelul acestora se modifica de la o

perioada la alta, inregistrandu-se o tendinta de crestere a lor. De asemenea,

in tarile si in perioadele in care procesele inflationiste

sunt mai accentuate, nivelul ratei medii a dobanzilor la imprumuturile publice

este mai ridicat decat atunci cand monedele nationale prezentau o

stabilitate mai mare.

In final, este de mentionat ca

rata medie a dobanzii la creditele publice creste pe masura ce termenele

pe care se angajeaza sunt mai indelungate.

Dobanda cuvenita

subscriitorilor se acorda pe baza detasarii periodice (anual sau de

doua ori pe an) a cupoanelor ce sunt anexate fiecarui titlu de credit

public cu dobanda.

In functie de cursul de emisiune

al imprumutului public, se dimensioneaza rata nominala a dobanzii (d'n)

si rata reala a dobanzii (d'r), folosindu-se

urmatoarele relatii:

(3)

(3)

si

(4)

(4)

unde:

Vn - valoarea nominala a titlului de credit public

Vr - valoarea reala a titlului de credit public

In functie de raportul dintre valoarea reala (incasata de stat cu ocazia

subscrierii) si valoarea nominala (incasata pe titlu de credit public),

pot sa apara urmatoarele situatii:

daca Vr < Vn, atunci d'r > d'n;

daca Vr = Vn, atunci d'r = d'n;

daca Vr >Vn, atunci d'r < d'n.

b) Castigurile sunt veniturile incasate

de subscriitorii care sunt detinatori ai titlurilor de credit public

castigatoare cu ocazia tragerilor periodice la sorti. Suma totala a

castigurilor se stabileste, in acest caz, la nivelul dobanzilor care se

atribuie in varianta titlurilor publice cu dobanda, dar suma se imparte doar

posesorilor de titluri de credit public iesite castigatoare. Aceste

titluri de credit public se emit de catre stat in scopul cresterii

atractivitatii unor imprumuturi si se adreseaza acelor subscriitori carora

li se pare mai tentanta perspectiva obtinerii unui castig mare, in comparatie

cu realizarea certa a unui venit de cateva procente pe an, sub forma de

dobanda.

in concluzie, rezulta ca, in cazul

titlurilor de credit cu castiguri, sunt subscriitori care risca si devin

mari castigatori, in timp ce pierd dobanda pe care ar fi incasat-o in cazul

titlurilor de credit cu dobanda. in cazul imprumuturilor publice cu dobanda

si castiguri subscriitorii accepta o rata a dobanzii mai scazuta, in

conditiile in care diferenta de venit astfel rezultata este compensata sau

chiar "remunerata' prin castigurile atribuite sub forma primelor de

emisiune si a primelor de rambursare.

c) Rentele

sunt sumele de bani pe care statul se obliga sa le plateasca persoanelor

fizice care subscriu la imprumuturile publice fara un termen expres

de rambursare. Aceste sume de bani, denumite si rente viagere, se platesc

regulat, in cuantumuri fixe stabilite anticipat, pana la sfarsitul vietii

subscriitorilor, dupa care, obligatia statului se stinge.

e) Primele

de asigurare sunt venituri promise subscriitorilor la imprumuturile publice

sau care revin efectiv acestora datorita diferentei, favorabile lor,

dintre cursul de emisiune si cursul de rambursare ale obligatiunilor.

f) Avantajele sau facilitatile non-substantiale (care nu presupun fluxuri monetare directe) se refera la:

- scutirea de impozite a veniturilor incasate pentru imprumuturile subscrise sau pentru titlurile de credit public negociabil procurate in tranzactiile bursiere;

- acceptarea, de catre autoritatile fiscale, a unora dintre titlurile de credit public, la valoarea lor nominala, pentru stingerea unor obligatii fata de stat a subscriitorilor;

- acordarea privilegiului juridic pentru unele inscrisuri ale imprumuturilor publice de a nu fi expuse executarii silite, in cazul declararii starii de faliment pentru detinatorii acestora;

- garantarea juridica a unor imprumuturi publice impotriva deprecierii monetare, prin exprimarea lor intr-o valuta mai stabila sau prin indexarea lor s.a..

II. Datoria publica - aspecte generale, caracteristici:

imprumuturile pot fi contractate de stat, prin Ministerul Finantelor, in nume propriu sau garantate de acesta.

Datoria publica se exprima in moneda nationala sau in valuta, in functie de locul unde se contracteaza si de conditiile imprumutului.

in scopul evaluarii datoriei publice a Romaniei, obligatiile exprimate in alta moneda decat cea nationala se calculeaza in moneda nationala, utilizandu-se cursul de schimb comunicat de Banca Nattonala a Romaniei.

De asemenea, datoria publica totala a unei tari se poate

exprima in valori absolute (pentru a cunoaste sarcina la care este

supusa economia tarii respective fata de creditori), in valori relative, ca

procent din P.I.B. (pentru a permite comparatia in timp si intre tari)

si ca marime medie pe locuitor (pentru a permite comparatii

si analize in timp si spatiu).

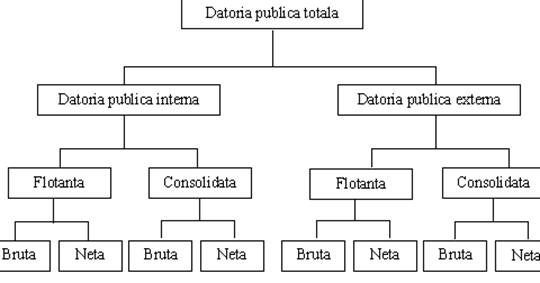

Datoria publica totala se calculeaza si se gestioneaza

separat pe cele doua forme ale sale, respectiv datoria publica interna

si datoria publica externa.

Distinctia dintre datoria publica flotanta si cea consolidata este importanta si pentru aprecierea efortului financiar pe care statul este nevoit sa-l faca, in mod curent, pentru rambursarea datoriei scadente si pentru plata dobanzilor aferente in cursul unui an. Astfel cu cat ponderea datoriei publice flotante in totalul datoriei publice este mai mare, cu atat nevoia curenta de resurse financiare menite sa acopere serviciul datoriei publice* este mai presanta, si invers.

De asemenea, in functie de termenele scadentelor sale, structura datoriei publice variaza de la o tara la alta si chiar de la o perioada la alta, datorita conditiilor financiar-monetare in care se formeaza. Astfel, tarile in care procesele inflationiste sunt de amploare si de lunga durata sunt nevoite sa apeleze mai mult la imprumuturile pe termen scurt si uneori, mediu, deoarece plasamentele pe termen lung nu sunt destul de atractive pentru detinatorii de capitaluri banesti disponibile pentru imprumut

Aceasta atractivitate scazuta, datorata eroziunii sistematice a puterii de cumparare a monedei, obliga statele, in cauza, sa creasca nivelul ratei dobanzii si sa acorde alte avantaje subscriitorilor la imprumut.

Datoria publica bruta - Valoarea totala a imprumuturilor contractate, la un moment dat, de catre autoritatile publice;

Tabelul 8.2 - Datoria publica neta in % din PIB pentru tarile OECD

|

Tara |

| |||

|

Germania | ||||

|

Franta | ||||

|

Belgia | ||||

|

Spania | ||||

|

Italia |

52m7 | |||

|

Olanda | ||||

|

Marea Britanie | ||||

|

Suedia | ||||

|

Canada | ||||

|

S.U.A. | ||||

|

Japonia | ||||

|

Media OECD |

In cazul Romaniei, datoria publica a evoluat asa cum se prezinta in tabelele 3 si 4.

Tabelul 8.3 - Evolutia datoriei publice interne a Romaniei

|

Datoria publica interna | |||

|

% din P.I.B. |

Sursa: CNS

Tabelul 8.4 - Evolutia datoriei publice externe a Romaniei

|

In cifre absolute | |||||

|

% din P.I.B. |

Sursa: CNS si BNR

Datoria publica interna

La nivel national, atat angajarea imprumuturilor

publice de pe piata financiara interna, cat si garantiile acordate de

stat unor terti pentru a contracta imprumuturi se realizeaza de catre

Guvern, in limita sumei aprobate de Parlament, prin intermediul Ministerului

finantelor sau al altor institutii financiare specializate, care

dobandesc calitatea de agent al statului.

Datoria publica interna constituie o obligatie irevocabila si neconditionata

a statului de a rambursa imprumuturile contractate in lei, de a plati

dobanzile, castigurile si alte costuri aferente.

Pentru plata dobanzilor aferente datoriei publice interne se acorda o

autorizare bugetara permanenta, respectiv o aprobare nelimitata de

rambursare a imprumuturilor si de plata a dobanzilor si

castigurilor aferente, care nu necesita aprobari suplimentare prin

legea anuala a bugetului de stat.

Datoria publica interna este determinata de:

- imprumuturile pe termen scurt, contractate de stat, la Banca Nationala a Romaniei, pentru echilibrarea bugetului de stat si care se ramburseaza in cursul anului;

- emisiunea de bonuri de tezaur in scopul echilibrarii bugetului de stat, rambursabile din resurse bugetare pana la finele anului;

- plasarea de inscrisuri, prin subscriptie publica, pe termen mediu si lung, in scopul procurarii resurselor banesti necesare pentru acoperirea deficitului bugetar anual;

- garantiile ce se acorda de stat pentru credite bancare interne primite de anumite unitati economice si administrativ-teritoriale in scopul satisfacerii unor nevoi de dezvoltare economica;

- folosirea pe termen scurt a disponibilitatilor din conturile Trezoreriei publice.

In cazul Romaniei, in baza aprobarilor date de Guvern, Ministerul finantelor este autorizat sa garanteze, in numele si in contul statului, credite bancare interne, pe termen scurt, mediu si lung, contractate de unitati economice la banci comerciale pentru urmatoarele destinatii:

Emiterea de catre Ministerul finantelor a garantiilor necesare unitatilor economice, pentru contractarea creditelor interne, este conditionata de acceptarea de catre minister a clauzelor cuprinse in contractele de credit.

Constituirea

resurselor financiare necesare rambursarii ratelor scadente si platii

dobanzilor aferente reprezinta sarcina unitatilor economice

beneficiare a creditelor garantate de stat.

Pentru determinarea gradului de risc

se efectueaza o analiza economico-financiara a documentatiei

prezentate de persoana juridica ce solicita o garantie de stat

si se prezinta Ministerului Finantelor, care determina, in procente,

gradul de risc.

Daca acesta nu depaseste

10% din valoarea imprumutului gradul de risc se accepta. Apoi, in

functie de gradul de risc determinat, Ministerul finantelor calculeaza

cuantumul comisionului de risc ce trebuie virat in contul fondului de risc, de catre

beneficiarul imprumutului garantat.

Comisionul de risc se determina

prin aplicarea cotei procentuale (a gradului de risc) la valoarea imprumutului

garantat si se vireaza in cuantumul si la termenele stipulate in conventia

incheiata cu Ministerul Finantelor.

In scopul acoperirii riscurilor care pot sa apara, se constituie "Fondul de risc pentru garantii interne' si se gestioneaza de catre Ministerul Finantelor, in regim extrabugetar, prin Contul General al Trezoreriei Statului.

Alimentarea acestui fond se realizeaza cu:

Angajamentele de datorie publica, in lei sau in valuta, se inregistreaza in Registrul datoriei publice interne, instituit legal la Ministerul Finantelor.

Gestionarea datoriei publice interne se asigura de catre Ministerul finantelor si consta in:

in practica romaneasca actuala, indatorarea publica interna se caracterizeaza printr-o dinamica relativ sustinuta, in conditiile utilizarii unor diverse modalitati de indatorare, cum ar fi:

La nivelul comunitatilor locale, datoria publica interna se formeaza:

in cazul unitatilor administrativ-teritoriale, Consiliile locale si judetene sau Consiliul General al Municipiului Bucuresti pot aproba contractarea de imprumuturi interne si externe, pe termen mediu si lung, pentru realizarea de investitii publice de interes local, precum si pentru refinantarea datoriei publice locale.

Imprumuturile interne locale pot fi contractate fara garantia Guvernului, cu conditia informarii prealabile a Ministerului Finantelor, insa cele externe locale necesita aprobarea comisiei de autorizare a acestor imprumuturi formata din reprezentanti ai Guvernului, Bancii nationale a Romaniei si ai autoritatilor publice locale.

Datoria publica locala interna reprezinta o obligatie generala ce presupune rambursarea ei la scadentele convenite si plata dobanzilor si a comisioanelor stabilite prin acordurile incheiate. in acest context, ratele scadente aferente imprumuturilor contractate, dobanzile si comisioanele datorate se inscriu in bugetul local.

Prin urmare, Guvernului nu-i revine nici o obligatie

de plata in legatura cu datoria publica locala scadenta.

De asemenea, imprumuturile contractate

de unitatile administrativ-teritoriale pot fi garantate de catre

autoritatea administratiei publice locale prin oricare din veniturile

proprii, exceptandu-se cele provenite din transferurile cu destinatie speciala

de la bugetul de stat.

In scopul cunoasterii marimii,

structurii si evolutiei datoriei la nivelul fiecarei autoritati publice

locale, se instituie Registrul de evidenta a datoriei publice locale, in care

se consemneaza:

Potrivit legislatiei romanesti in vigoare, capacitatea de indatorare la

nivel local este plafonata la maximum 20% din totalul veniturilor curente

ale bugetelor locale. In scopul determinarii acestei limite, pentru imprumuturile

contractate cu o rata a dobanzii variabila se ia in considerare rata dobanzii

in vigoare la data efectuarii calculului, iar daca imprumuturile sunt

contractate in valuta, se ia in considerare cursul de schimb comunicat de Banca

nationala a Romaniei, de asemenea, la data efectuarii calculului.

autoritatile publice

locale pot contracta imprumuturi si pe termen scurt, daca pe parcursul

executiei bugetare apar goluri de casa temporare, datorate decalajului dintre

veniturile incasate si cheltuielile exigibile mai mari ale bugetului

local.

In prima instanta, aceste goluri de

casa se acopera din fondul de rulment*, iar dupa epuizarea

acestuia se apeleaza la imprumuturile fara dobanda ce pot fi

acordate din disponibilitatile Contului General al Trezoreriei Statului.

Cea mai mare parte a datoriei publice

interne provine de la imprumuturile contractate pentru finantarea si refinantarea

deficitelor bugetare inregistrate incepand cu anul 1992. Cealalta partea a

datoriei publice interne provine de la imprumuturile contractate de stat cu

destinatie speciala, cum ar fi:

Indicatori de apreciere, dintre care mentionam:

Datoria publica externa

Imprumuturile

externe reprezinta o forma a exportului de capital si au

inregistrat o dezvoltare foarte mare in secolul al XX-lea datorita existentei,

pe piata tarilor dezvoltate, a unui surplus relativ de capital, care

isi cauta plasament peste granita in conditii mai avantajoase decat in interior.

Imprumuturile sau creditele

externe se grupeaza dupa anumite criterii, astfel:

1. in functie de destinatie, deosebim:

2. in functie de durata pentru care se acorda, distingem:

Beneficiarul unui

credit extern este interesat ca termenul de rambursare sa fie suficient de

indepartat pentru a-si procura resursele necesare restituirii acestuia si achitarii

dobanzilor, comisioanelor si a altor cheltuieli aferente.

daca imprumutul extern are o

destinatie productiva, atunci termenul de rambursare trebuie stabilit in

functie de momentul punerii in functiune a obiectivului respectiv si de

valoarea adaugata ce se poate obtine de pe urma acestuia. De aceea, in cadrul

termenului final de rambursare se stabilesc trei perioade distincte, si anume:

in concluzie, termenele creditelor se stabilesc in functie de:

3. in functie de modalitatea de rambursare, deosebim:

4. din punct de vedere al garantiei solicitate, intalnim:

5. din punctul de vedere al creditorului, creditele externe pot fi acordate de catre:

Intreprinderile furnizoare si institutiile financiar-bancare acorda credite pe baze bilaterale, guvernele acorda asistenta publica bilaterala, iar organismele financiare internationale acorda asistenta publica pe baze multilaterale.

Asistenta publica bilaterala prezinta urmatoarele caracteristici:

Asistenta publica multilaterala se acorda de organisme financiare internationale, cum ar fi:

6. din punctul de vedere al beneficiarului de credite externe, in calitate de imprumutat pot sa apara:

Uneori, in cazul imprumuturilor acordate pe baze bilaterale de catre tarile dezvoltate, aprobarea acestora este insotita de:

Ca parte a datoriei publice, datoria publica externa se manifesta in anumite forme in toate tarile lumii, dar ponderea sa in totalul datoriei publice difera de la o tara la alta si de la un grup de tari la altul, altfel:

Optiunea tarilor lumii pentru imprumuturile interne si externe este dependenta de:

Spre deosebire de datoria publica interna, datoria publica externa este mai impovaratoare din urmatoarele motive principale:

Potrivit

legislatiei romanesti in vigoare, la propunerea Guvernului, Parlamentul aproba

plafonul de credite externe in limita gradului de indatorare externa, in care

se incadreaza necesarul de imprumuturi externe pe baza strategiei privind

datoria publica externa.

Garantarea de catre stat, prin

Ministerul Finantelor, a unor credite externe pentru investitii contractate de

societati comerciale, regii autonome si institutii publice,

se efectueaza pe baza analizelor de proiect ale Bancii de Export-Import a

Romaniei (EXIMBANK s.a..). Analizele de proiect, care au la baza

documentatiile intocmite de catre solicitantii creditelor externe, se

inainteaza Comitetului Interministerial de Garantii si Credite de

Comert Exterior, care poate sa aprobe sau nu continuarea procedurii de

contractare a creditelor externe.

Solicitantii creditelor externe

garantate de stat sunt obligati sa prezinte Ministerului finantelor

urmatoarele documente:

Pe baza analizei

acestor documente, Ministerul finantelor intocmeste o nota-mandat cu

privire la conditiile de negociere a acordului de imprumut, prin care

se fixeaza si eventualele limite de negociere pe care acest minister le

accepta in favoarea diversilor solicitanti de credite externe.

in calitate de garant al creditelor

externe, Ministerul Finantelor, in numele statului, evalueaza riscurile

monetare, valutare si financiare asociate imprumutului analizat,

oportunitatea si conditiile de acordare a garantiei, astfel incat

credibilitatea financiara a statului roman, pe plan international, sa nu fie

afectata.

daca aceste conditii sunt

intrunite, Ministerul finantelor emite scrisoarea de garantie si,

pe baza mandatului primit de la Guvern, participa la negocierea acordurilor de

imprumut.

Totodata, concomitent cu emiterea

scrisorii de garantie, intre Ministerul finantelor (in calitate de garant)

si beneficiarul creditului extern (in calitate de garantat) se incheie o

conventie, prin care se stabilesc cotele procentuale de participare la Fondul

de risc pentru garantii externe si imprumuturi subsidiare, precum si obligatiile

si drepturile partilor contractante.

Fondul de risc pentru garantii externe

si imprumuturi subsidiare se constituie de catre Ministerul

Finantelor, se administreaza in regim extrabugetar si se alimenteaza cu:

imprumuturile

externe contractate de statul roman, in nume propriu, precum si cele

garantate de stat se inscriu in Registrul datoriei publice externe, care este

instituit legal la Ministerul Finantelor.

Cand situatia o impune, Guvernul

analizeaza oportunitatea si conditiile de reesalonare,

refinantare si/sau conversiune a datoriei publice externe si

prezinta propunerile sale Parlamentului in vederea aprobarii.

Revizuirea datoriei publice externe se

efectueaza, adesea, atunci cand tara debitoare, fie intampina dificultati in respectarea

termenelor scadente (datorita insuficientei resurselor valutare), fie nu are

dificultati in onorarea serviciului datoriei publice externe,* dar

doreste sa beneficieze de conjunctura favorabila a pietei de capital (prin

rambursarea anticipata a unor imprumuturi). in practica internationala se

utilizeaza urmatoarele metode de revizuire a datoriei publice:

Deseori,

revizuirea datoriei publice, prin anularea sau "usurarea' datoriei

publice, se efectueaza din ratiuni politice, in scopul cresterii influentei

creditorilor in tarile debitoare.

Marimea si evolutia datoriei

publice externe se afla in stransa dependenta fata de balanta de plati externe,

al carei proiect se elaboreaza de catre Ministerul Finantelor, in colaborare

cu Banca nationala a Romaniei.

Executia balantei de plati externe se

urmareste de catre Banca nationala a Romaniei, care intocmeste

si transmite, trimestrial, Ministerului finantelor situatia

drepturilor si angajamentelor externe ale statului.

Semestrial, Ministerul finantelor

si Banca nationala a Romaniei prezinta Guvernului informari cu

privire la modul de realizare a prevederilor inscrise in balanta de plati

externe, precum si propuneri de solutii pentru acoperirea deficitului sau

de utilizare a excedentului din contul curent al acesteia.

Documentele vizand executia balantei de

plati externe pentru anul financiar incheiat se finalizeaza de catre Guvern

si se inainteaza, spre aprobare, Parlamentului, pana la 30 iunie.

Romania, cu o datorie publica externa

de circa 300 dolari SUA pe locuitor, de aproximativ 20% in raport cu produsul

intern brut si de circa 80% fata de exporturi, la finele anului 1997, se

numara printre tarile debitoare cu o dezvoltare medie putin indatorate fata de

strainatate.

Aici? Bonurile de tezaur sunt titluri de imprumut, purtatoare de dobanda, la fel ca

obligatiunile si impreuna fac parte din categoria efectelor publice

protejate, prin Codul Penal, impotriva falsificarii sau contrafacerii. Fiecare

bon de tezaur cuprinde denumirea, emitentul, precizarea sumei de bani stabilita

ca unitate valorica a imprumutului, precum si alte informatii privind

dobanda, termenul de rambursare, eventual numarul de serie si alte

conditionari din ansamblul carora rezulta ca titlul respectiv dovedeste si

reprezinta o creanta a detinatorului fata de stat.

in Romania, potrivit Legii nr. 72/1996

privind finantele publice, Ministerul finantelor poate fi autorizat anual,

prin legea bugetului de stat, si cu aprobarea Guvernului, sa emita bonuri

de tezaur, purtatoare de dobanda, si a caror scadenta nu trebuie sa

depaseasca sfarsitul anului bugetar.

Bonurile de tezaur se pun in circulatie

prin Banca nationala a Romaniei, avand la baza o conventie incheiata de

aceasta cu Ministerul Finantelor. Totalul bonurilor de tezaur si a altor

instrumente specifice, aflate in circulatie, nu trebuie sa depaseasca 8% din

volumul total al cheltuielilor bugetului de stat aprobat. De asemenea, emiterea

bonurilor de tezaur si a altor instrumente specifice se efectueaza numai

in primele zece luni ale exercitiului bugetar, iar retragerea lor trebuie sa

se faca fara a depasi anul financiar in care au fost emise.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2669

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved