| CATEGORII DOCUMENTE |

| Comunicare | Marketing | Protectia muncii | Resurse umane |

ANALIZA COMPLEXA A MEDIULUI CONCURENTIAL

1. Analiza contextului concurential si determinarea tipului de concurenta

1.1. Analiza contextului concurential

In analiza contextului concurential se poate porni de la realitatea conform careia orice sector de activitate se integreaza intr-o filiera economica. Desi conceptele pot fi numeroase si variate, trei dimensiuni ale filierei permit o mai buna apreciere a importantei sale pentru analiza strategica. Asadar, filiera economica poate fi definita astfel:

un ansamblu de operatiuni tehnice care pornesc de la materia prima si se termina cu produsul final achizitionat de consumator;

un ansamblu de relatii economice si de tranzactii comerciale intre intreprinderi situate in stadii completare;

un ansamblu de organizatii, mai mult sau mai putin ierarhizate, care coordoneaza operatiuni tehnice si tranzactii comerciale.

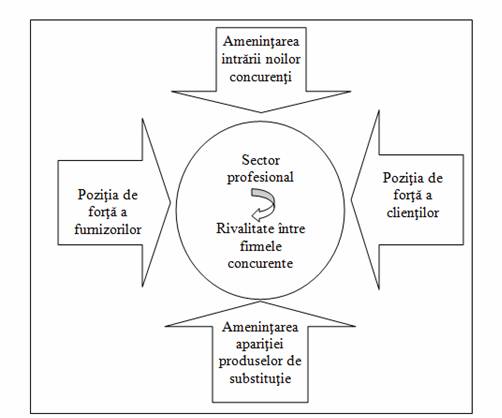

Michael Porter are meritul de a fi propus o viziune globala a situatiei concurentiale. El ilustreaza ceea ce se poate numi "concurenta largita" conform careia imaginea contextului concurential este data de cele cinci forte (figura nr.3) si anume:

Rivalitatea dintre firmele concurente apartinand sectorului de activitate;

Forta exercitata de clienti;

Forta exercitata de furnizori;

Amenintarea intrarii in sector a noilor concurenti;

Amenintarea aparitiei produselor de substitutie.

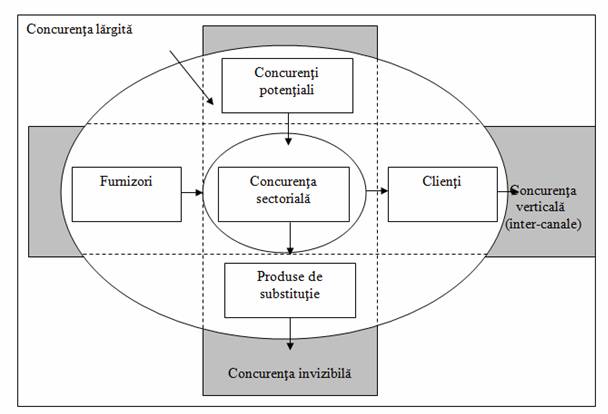

Concurenta analizata in mod traditional corespunde cazului central: concurentii sectorului profesional. Cele patru elemente periferice reflecta, insa, sursele concurentei largite. Schema traditionala poate fi reluata completand sensul acesteia prin punerea in evidenta a trei dimensiuni ale spatiului concurential asa cum reiese din figura nr.4.

Analiza detaliata a contextului concurential largit surprinde aspectele prioritare de care trebuie sa se tina cont in luarea deciziilor la nivel managerial:

a) Rivalitatea intre firmele concurente este dependenta de urmatorii factori:

Numarul si puterea intreprinderilor care actioneaza in domeniul respectiv; concurenta este cu atat mai puternica cu cat pe piata sunt prezente mai multe firme, cu putere relativ egala;

Gradul de diferentiere a produselor; concurenta este mai puternica atunci cand pe piata respectiva se vand produse nediferentiate;

Rata de crestere a sectorului; concurenta este cu atat mai puternica cu cat rata de crestere a sectorului este mai mica;

Ponderea cheltuielilor fixe in costurile intreprinderilor; o pondere mare a cheltuielilor fixe conduce la o rivalitate mai accentuata intre firme;

Importanta barierelor de intrare/iesire (obstacole care ingreuneaza patrunderea unei firme intr-un sector, respectiv iesirea unei firme dintr-un sector de activitate).

Figura nr.4 - Cele trei dimensiuni ale spatiului concurential -adaptare

dupa M. Porter

b) Analiza presiunilor exercitate de furnizori si de clienti

Puterea de negociere a firmelor cu furnizorii si cu clientii se apreciaza in functie de urmatoarele criterii mai semnificative:

Concentrarea relativa a unui sector, se refera la distributia partii de piata la un numar mai mare sau mai mic de intreprinderi. Sectorul mai concentrat ofera intreprinderilor componente o putere de negociere mai mare.

Calitatea "legata" semnifica faptul ca valoarea unui produs fabricat (sau a unui serviciu prestat) este puternic determinata de calitatea a ceea ce s-a cumparat de la furnizor (materii prime, materiale, semifabricate, etc.). Astfel, acesti furnizori au o putere de negociere mare in raport cu clientii. (Exemplu: fabricantii de microprocesoare in raport cu fabricantii de calculatoare).

Diferentierea produselor face dificila substitutia unui produs cu un altul si confera furnizorilor o putere de negociere importanta. Din contra, atunci cand produsele sunt banalizate, puterea pe piata a furnizorilor este mult mai scazuta.

Costul transferului, se refera la cheltuielile ocazionate de schimbarea unui furnizor sau a unui client. Cu cat aceste costuri sunt mai ridicate cu atat si puterea furnizorului sau a clientului ce se doreste a fi schimbat creste.

Posibilitatea de integrare in aval sau in amonte, la un cost acceptabil, confera furnizorului sau clientului o putere de negociere mare.

Concentrarea schimburilor economice - ofera o putere de negociere mare firmelor care reprezinta unicul client sau unicul furnizor al firmelor partenere.

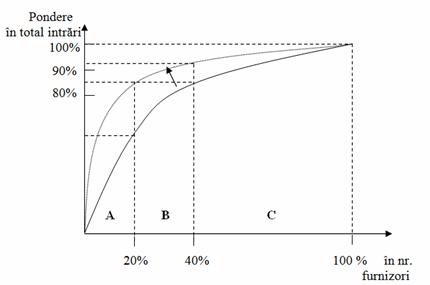

Din punct de vedere metodologic, analiza puterii de negociere a firmei cu clientii si cu furnizorii se poate realiza utilizand o serie de metode si instrumente, cea mai utilizata fiind insa, metoda ABC.

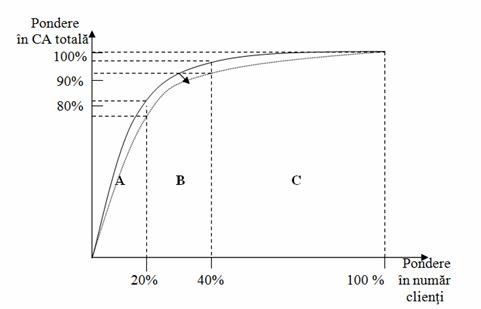

Aceasta metoda se bazeaza pe studii statistice conform carora aproximativ 70-80% din rezultatele unui fenomen sunt determinate de o proportie relativ scazuta a elementelor componente sau a factorilor de influenta (aproximativ 20-30%). Metoda propune o analiza selectiva a componentelor sau a factorilor unui fenomen pe trei grupe de semnificatie: A, B si C.

Zona A, cu cea mai mare semnificatie, cuprinde aproximativ 20-30% din elementele fenomenului studiat care determina aproximativ 70-80% din rezultatele fenomenului analizat ; zona B, cu semnificatie mai mica, poate ingloba cu aproximatie aceeasi pondere a elementelor componente ca si zona A, dar influenteaza intr-o masura mai scazuta fenomenul (aproximativ 10-15% din rezultate), in timp ce zona C cuprinde ponderea cea mai mare a elementelor fenomenului studiat, dar cu determinare nesemnificativa asupra fenomenului.

Etapele punerii in aplicare a metodei sunt:

definirea fenomenului si a parametrului specific acestuia (exemple: pentru analiza puterii de negociere a firmei cu furnizorii, parametrul specific poate fi considerat volumul sau valoarea intrarilor provenind de la acestia; pentru analiza puterii de negociere a firmei cu clientii, parametrul specific ales poate fi volumul vanzarilor sau valoarea vanzarilor catre acestia);

stabilirea sau preluarea valorilor parametrului specific (in cadrul intreprinderilor aceste valori se regasesc in evidentele contabile analitice privind achizitiile pe furnizori si vanzarile pe clienti);

ordonarea valorilor parametrului specific dupa o logica ABC (in ordine descrescatoare);

determinarea valorii cumulate a parametrului specific;

determinarea celor trei grupe de semnificatie si analiza corespunzatoare;

reprezentarea grafica a fenomenului analizat cu ajutorul curbei ABC.

c) Amenintarea intrarii noilor concurenti

Aceasta amenintare vine din partea intreprinderilor care ar putea, prin creare sau diversificare, sa isi faca aparitia cu o oferta competitiva in sectorul analizat.

Intrarea noilor concurenti este conditionata de existenta si de importanta barierelor de intrare/iesire.

Principalele bariere de intrare sunt:

"economia de scara", care implica o dimensiune minima a activitatii unei intreprinderi care ii poate asigura acesteia o pozitie competitiva din punct de vedere al costurilor;

avantajele intreprinderilor deja existente in sector; de exemplu, accesul la tehnologie poate fi protejat printr-un brevet; materiile prime pot fi controlate de cativa producatori;

costul transferului dintr-un sector in altul; adesea, intrarea pe o piata noua implica antrenarea unor cheltuieli si eforturi suplimentare;

accesul la reteaua de distributie existenta; pentru o firma nou intrata pe o piata acest acces poate fi destul de dificil si costisitor;

gradul de fidelitate a clientilor creeaza legaturi economice stabile intre partenerii existenti pe piata, limitand intrarea noilor firme;

diferentierea produselor existente pe piata poate face dificila patrunderea unui nou concurent.

In ceea ce priveste iesirea dintr-un sector de activitate, aceasta poate fi limitata de existenta unor bariere de iesire, precum:

bariere economice (specializarea activelor, importanta costurilor fixe de iesire, gradul de lichiditate al intreprinderii);

bariere strategice (inter-relatiile si complementaritatea cu alte domenii de activitate);

bariere politice si sociale (interventiile guvernamentale sau ale sindicatelor pentru a impiedica o intreprindere sa abandoneze un sector de activitate);

bariere psihologice (dificultatea managerului unei intreprinderi care si-a realizat cariera intr-un domeniu de activitate de a accepta si apoi de a anunta abandonul sau).

d) Amenintarea aparitiei produselor de substitutie

Aceasta isi gaseste sursa principala in evolutiile tehnologice. Substitutia consta in posibilitatea inlocuirii unui produs sau serviciu existent cu un altul, care indeplineste aceeasi functie de utilizare si in plus, asigura utilizatorului o utilitate suplimentara, la un cost competitiv.

1.2. Determinarea tipului de concurenta

Tipul de concurenta poate fi determinat pe baza numarului de concurenti existenti pe o piata, dar si prin analiza structurii mediului concurential, analiza realizata cu ajutorul unui sistem de indicatori, cei mai frecvent utilizati fiind:

a) Indicele H.H. (Herfindhal-Hirschman)

IH.H. = ![]() ,

,

unde: Pi reprezinta cota-parte de piata absoluta a firmelor concurente

n = numarul total de firme concurente

b) Indicele H.T. (Hall-Tideman)

IH.T. =  ,

,

unde: Pi reprezinta cota-parte de piata absoluta

n = numarul total de intreprinderi

i = rangul intreprinderii

Acesti doi indicatori iau valori intre 1 si 1/n. O valoare apropiata de 1 semnifica existenta unei piete concentrate : piata de tip monopol sau oligopol, iar o valoare apropiata sau egala cu 1/n semnifica o piata cu repartitie relativ uniforma a vanzarilor intre firmele concurente: piata cu concurenta perfecta.

c) Indicele partial de concentrare, care exprima pozitia detinuta pe piata analizata de primele 4, 8 sau 12 firme, se determina dupa relatia:

Ip = ![]() ,

,

unde: Pi reprezinta cota-parte de piata absoluta

n = 4, 8 sau 12

d) Indicele G.S. (Gini-Struck), folosit adesea la analiza structurii activitatii firmei, se poate utiliza si ca indicator de analiza privind structura concurentei.

IG.S. =  ,

,

unde: Pi reprezinta cota-parte de piata absoluta

n = numarul total de intreprinderi

Acest indicator poate lua valori intre 1 si 0. Apropierea de 1 arata o concentrare a pietei, iar apropierea de 0 semnifica o repartitie relativ uniforma a pietei intre firmele concurente.

2. Analiza pozitiei concurentiale a intreprinderii

Pentru a evalua pozitia concurentiala a unei intreprinderi se foloseste in mod frecvent indicatorul cota-parte de piata, care in functie de nivelul la care se raporteaza poate fi:

a) Cota-parte de piata absoluta

b) Cota-parte de piata relativa

c) Cota-parte de piata specifica

a) Cota-parte de piata absoluta reprezinta raportul intre vanzarile firmei analizate (CAi) si vanzarile totale ale sectorului de piata analizat (CA totala):

Pi abs.(%) = ![]()

Vanzarile pot fi exprimate atat fizic cat si valoric. In conditiile in care se foloseste exprimarea valorica, modificarea cotei-parti de piata semnifica atat variatia volumului fizic al activitatii intreprinderii cat si evolutia preturilor de vanzare.

Factorii care pot influenta modificarea cotei parti de piata pot fi:

factori interni, dependenti de efortul intreprinderii;

factori externi, legati de satisfactia clientilor (rata de fidelitate si coeficientul de atractie).

Tinand cont de rata de fidelitate (α) si de coeficientul de atractie (β) se poate determina partea de piata absoluta si se poate fundamenta evolutia cifrei de afaceri.

Pi abs α x Pi (t-1) + β (1- Pi (t-1)) sau, atunci cand partea de piata este exprimata procentual, relatia de calcul va fi:

Pi abs (%) α x Pi (t-1) /100+ β (100- Pi (t-1))/100

b) Cota-parte de piata

relativa reprezinta raportul intre vanzarile firmei analizate (CAi)

si vanzarile concurentului cel mai important(

Pi rel.(%)

c) Cota-parte de piata specifica (servita) reprezinta raportul intre vanzarile firmei analizate (CAi) si vanzarile segmentului de piata "servit"(CAs):

Pi spec.(%) =

Dat fiind faptul ca mediul concurential este din ce in ce mai dinamic si mai complex, analiza singulara a cotei-parti de piata isi pierde din pertinenta, astfel ca ea este completata cu analiza factorilor cheie ai succesului.

Factorii cheie ai succesului unei intreprinderi sunt definiti in functie de cateva criterii importante, precum:

pozitia detinuta pe piata de catre intreprindere;

pozitia intreprinderii in materie de costuri;

competentele tehnice si tehnologice;

rentabilitatea si puterea financiara a firmei;

activitatea de marketing;

imaginea firmei.

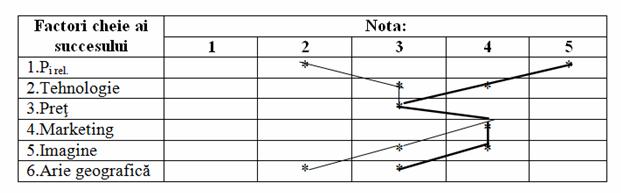

Metoda ce poate fi utilizata in aprecierea pozitiei concurentiale a unei firme este metoda grilelor de evaluare.

Aplicarea acestei metode presupune parcurgerea urmatoarelor etape:

identificarea criteriilor de evaluare a intreprinderii (factori cheie ai succesului);

stabilirea coeficientilor de semnificatie (pentru fiecare criteriu);

acordarea de note (pentru fiecare criteriu, in functie de nivelul asigurat de intreprindere);

determinarea notei medii ponderate si aprecierea pozitiei concurentiale a intreprinderilor in functie de pozitia firmelor concurente.

Pentru vizualizarea rezultatelor grilelor de evaluare se utilizeaza tehnica profilelor.

3. Analiza strategica a mediului concurential

3.1. Demersul analizei strategice

A elabora strategia unei intreprinderi inseamna a alege domeniile de activitate in care aceasta doreste si poate sa fie prezenta si sa aloce resurse, in scopul mentinerii si dezvoltarii sale.

Demersul general al analizei strategice presupune cinci etape principale:

Prima etapa consta in definirea domeniilor de activitate sau a segmentelor strategice ale intreprinderii.

Domeniul (sau segmentul) de activitate strategica poate fi definit ca un ansamblu de produse care au baze tehnologice, comerciale si concurentiale comune. In contextul economic actual, delimitarea segmentelor strategice se poate realiza pornind de la cerintele unor norme internationale de contabilitate, dat fiind faptul ca acestea stabilesc o baza a evidentei activitatilor unei intreprinderi.

Astfel, IAS 14 (Raportarea pe segmente) propune o structurare a activitatilor pe segmente de activitate si pe segmente geografice, ajutand la o mai buna intelegere a performantelor intreprinderilor cu activitate neomogena si care au implantari geografice diverse. Din punct de vedere al analistilor economico-financiari, aceasta informare este utila deoarece ea permite o mai buna cunoastere a riscurilor si a potentialului intreprinderilor respective.

Pe de alta parte, IAS 35 (Abandonul de activitati) trateaza problema prezentarii si furnizarii de informatii referitoare la abandonul de activitati. Prin separarea informatiilor relative la abandonurile de activitati de informatiile relative la activitatile ce se vor realiza in continuare, analistii pot face previziuni mai precise in privinta evolutiei activitatii de ansamblu a intreprinderilor.

A doua etapa se refera la analiza concurentiala a fiecarui domeniu de activitate strategica;

A treia etapa da posibilitatea alegerii unei strategii generice pentru fiecare domeniu identificat;

Etapa a IV-a asigura determinarea cailor de dezvoltare strategica (Ex. integrarea in amonte sau in aval, diversificarea, etc.);

Etapa a V-a se refera la managementul unui portofoliu diversificat de activitati.

3.2. Principalele modele de analiza strategica

Primele modele de analiza strategica au aparut in S.U.A., in anii

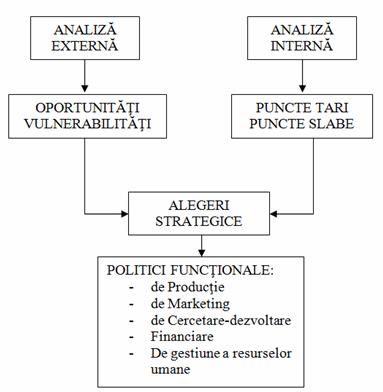

Cel mai cunoscut este modelul "LCAG" (Learned, Christensen, Andrews, Guth) cunoscut in egala masura sub denumirea de modelul "SWOT (Strengths, Weaknesses, Opportunities, Threats).

Acest model confrunta analiza interna a intreprinderii cu analiza externa, in scopul orientarii deciziilor strategice, concretizate in politici functionale: de productie, de marketing, de cercetare-dezvoltare, financiare, de gestiune a resurselor umane.

Aceasta analiza poate fi reprezentata schematic asa cum se poate observa in figura nr.

Figura nr.5 - Analiza SWOT

Accentuarea concurentei interne si internationale a impus insa, gasirea altor solutii de pozitionare si de orientare strategica a deciziilor comerciale si de marketing.

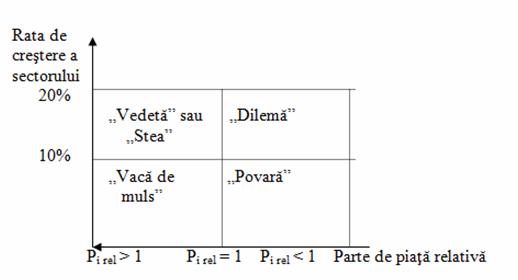

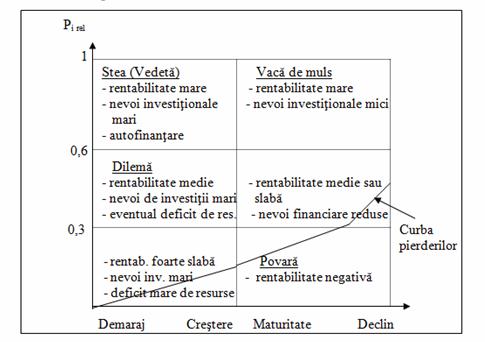

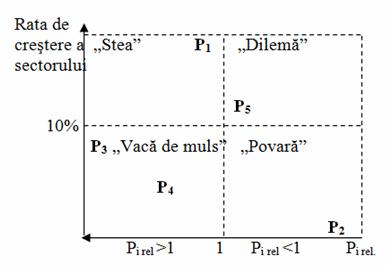

Modelul B.C.G. (Boston Consulting Group) cunoscut in literatura economica si sub denumirea de "modelul curbei de experienta", implica doua variabile strategice fundamentale:

rata de crestere a sectorului de activitate;

cota-parte de piata relativa a intreprinderii.

Autorii modelului au stabilit urmatoarele corelatii financiare intre cele doua variabile si resursele financiare ale intreprinderii:

Ø nevoile de resurse financiare sunt in functie de rata medie de crestere a sectorului (cu cat rata de crestere a sectorului este mai mare cu atat creste si nevoia de resurse financiare);

Ø disponibilitatile financiare (resurse degajate) sunt in functie de cota-parte de piata relativa (cu cat Pi relativa este mai mare cu atat se presupune ca intreprinderea castiga mai mult).

Matricea B.C.G. are urmatoarea forma (figura nr.6):

Figura nr.6 - matricea B.C.G.

Produsele sau segmentele de activitate pozitionate in cadranul "Vedeta" sau "Stea" au o rentabilitate ridicata (data de pozitia buna detinuta pe piata) si in acelasi timp necesita resurse financiare mari (ce pot fi asigurate prin autofinantare). Pentru aceste produse se recomanda mentinerea pozitiei lor dominante prin investitii in ritmul impus de evolutia pietei.

Cadranul "Vaca de muls" cuprinde produse sau segmente cu rentabilitate mare si nevoi financiare reduse (ca urmare a dinamicii reduse a sectorului). Se recomanda o gestiune atenta in scopul mentinerii rentabilitatii ridicate si obtinerii unui profit maxim.

In ceea ce priveste pozitia "Dilema" aceasta cuprinde produse cu o rentabilitate scazuta si cu nevoi financiare mari. Se poate recomanda angajarea de investitii, in scopul relansarii produselor respective sau se poate recomanda abandonul atunci cand se apreciaza ca nu exista sansa de consolidare a pozitiei concurentiale.

Produsele situate in cadranul "Povara" au o rentabilitate slaba sau chiar negativa si nevoi financiare reduse. Se poate recomanda abandonul sau mentinerea lor cu investitii minime.

Tinand cont de faptul ca modelul B.C.G. prezinta o serie de limite legate de caracterul sau mecanicist, de faptul ca tine cont numai de doua functii ale intreprinderii (comerciala si financiara), de faptul ca nu ofera o viziune foarte dinamica, a fost propusa o varianta noua bazata pe urmatoarele variabile:

partea de piata, care poate asigura un avantaj de cost;

gradul de diferentiere a produselor, care sta la baza avantajului de pret.

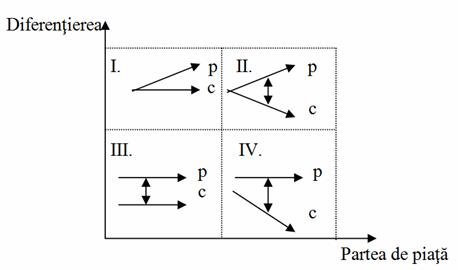

Matricea B.C.G. actualizata are urmatoarea forma (figura nr.7):

Figura nr. 7 - matricea B.C.G. actualizata

Cele patru cadrane corespund celor patru tipuri de strategii posibile:

I - Strategia de diferentiere (specifica I.M.M.-urilor din domeniul confectiilor, alimentatiei publice, etc.);

II - Strategia de specializare (specifica industriei de automobile, calculatoare);

III - Strategia de impas (specifica industriei siderurgice);

IV - Strategia de volum (specifica industriei cu productiei de masa).

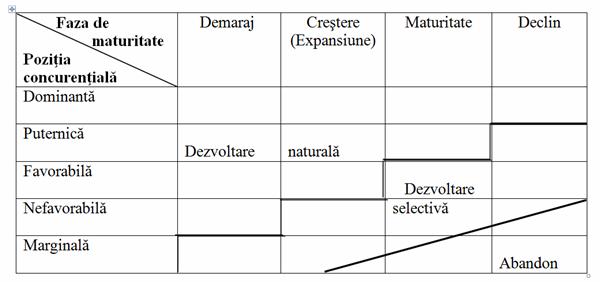

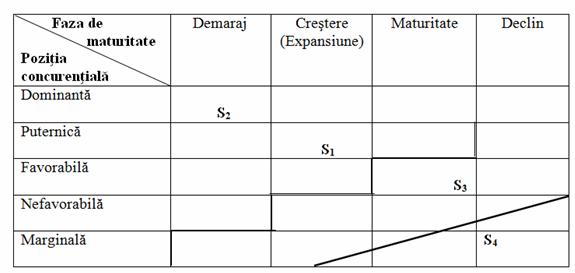

Modelul A.D.L. (Arthur D. Little)

Pentru pozitionarea strategica a segmentelor de activitate si pentru formularea recomandarilor cu privire la acestea, modelul A.D.L. ia in considerare doua variabile cheie, si anume:

maturitatea sectorului sau curba ciclului de viata a produselor;

pozitia concurentiala

In ceea ce priveste maturitatea sectorului, aceasta se stabileste prin analiza corelativa a mai multor criterii, precum: rata de crestere a sectorului, stabilitatea si distributia cotei-parti de piata; stabilitatea clientelei; numarul de concurenti; tehnologia utilizata, etc.

Pozitia concurentiala este stabilita dupa sistemul clasic al grilelor de evaluare, tinand cont de o serie de factori cheie ai succesului, identificati de autorii modelului pe functii ale intreprinderii, astfel:

Tabelul nr.1

|

Functii |

Productie |

Comerciala |

Financiara |

Administrativa |

|

Factori |

- capacitate de productie; - grad de utilizare a capacitatii de productie; - nivel tehnic, tehnologic; - asigurarea protectiei mediului; -randamentul capacitatilor. |

- cota-parte de piata; - pret; - cost; - implantare geografica; - imagine; |

-autonomie financiara; - grad de indatorare; - rentabilitate. |

- flexibilitate |

In functie de valoarea acestor factori, autorii modelului au delimitat cinci pozitii concurentiale:

dominanta

puternica

favorabila

nefavorabila

marginala

Matricea A.D.L. se prezinta astfel (figura nr.8):

Figura nr.8 - Matricea A.D.L

Modelul ofera trei mari orientari strategice:

1. Dezvoltare naturala - pentru segmentele de activitate care detin o pozitie concurentiala favorabila, puternica sau dominanta si care se pot afla in oricare dintre fazele ciclului de viata.

2. Dezvoltare selectiva - se refera la o alocare atenta a resurselor. Segmentele de activitate aflate in faza de demaraj sau crestere si care au o pozitie concurentiala slaba sunt cele mai mari consumatoare de resurse deoarece, intreprinderea trebuie sa investeasca atat pentru ameliorarea pozitiei lor pe piata cat si pentru sustinerea dezvoltarii lor.

Segmentele de activitate aflate in faza de maturitate sau declin, dar care au o buna pozitie pe piata nu necesita investitii importante si degaja fluxuri financiare pozitive.

Abandon - se recomanda segmentelor aflate in faza de declin si care au o pozitie concurentiala marginala.

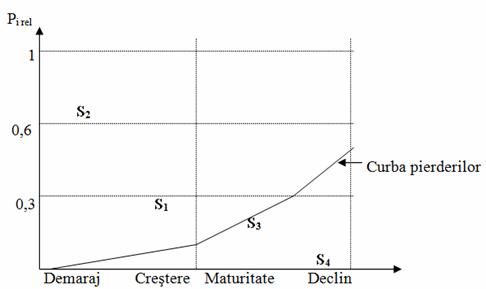

Modelul GENESE

Plecand de la criteriile modelelor B.C.G. si A.D.L., Centrul Francez de Marketing Strategic (CFMS) propune un alt model de analiza strategica numit Gense. Acest model preia de la BCG variabila "Parte de piata relativa" pe care o imbunatateste din punct de vedere al modului de calcul, iar de la ADL preia "curba ciclului de viata a produselor" cu cele patru faze: demaraj, crestere, maturitate si declin pe care le delimiteaza doua cate doua.

Pi relativa nu se mai calculeaza prin raportare la concurentul cel mai important ci prin in raport cu primii trei concurenti de pe piata, in conditiile in care firma poate face parte din acest lot.

Modelul aduce in plus si alte doua valori prag ale partii de piata relativa: 0,6 (indica pragul de la care firmele pot fi considerate lider) si 0,3 (poate semnifica pozitia de urmaritor al liderului).

Matricea Gense se prezinta astfel:

Recomandarile generale sunt:

mentinerea produselor sau a segmentelor strategice situate in cadranul "Stea", prin investitii necesare dezvoltarii lor;

gestiunea atenta a produselor sau segmentelor strategice "Vaca de muls", pentru mentinerea rentabilitatii acestora;

pentru produsele sau segmentele strategice pozitionate in cadranele "Dilema" se poate recomanda fie mentinerea lor cu eforturi financiare semnificative, daca se considera ca ele au potential real de dezvoltare, fie se poate opta pentru abandonarea lor, in cazul in care se dovedesc a fi neinteresante, iar rentabilitatea lor este in scadere;

abandonul pentru produsele sau segmentele strategice aflate in ultimele faze ale ciclului de viata si care au o rentabilitate foarte redusa, chiar negativa.

Aplicatii practice

1) Folosind datele din tabelul de mai jos, sa se determine cota-parte de piata absoluta a firmei Cronos in anul 2001 si cota-parte de piata probabila a acestei firme in anii 2002 si 2003. Sa se explice tendinta pozitiei pe piata, in perioada analizata.

|

Nr.crt. |

Indicatori | |||

|

CACRONOS (mil. lei) | ||||

|

CAtotala SECTOR(mil. lei) | ||||

Rezolvare:

Pi abs. 2001= ![]() = 60%

= 60%

Dat fiind faptul ca nu se cunoaste cifra de afaceri totala a pietei analizate, in anii 2002 si 2003, cota-parte de piata absoluta a firmei CRONOS se determina cu ajutorul indicatorilor α si β:

Pi abs. 2002= ![]() +

+ ![]() = 60%

= 60%

Pi abs. 2003= ![]() +

+ ![]() = 55,6%

= 55,6%

Se poate cunoaste astfel, chiar si cifra de afaceri totala a pietei:

CAtotala SECTOR 2002 = 849.612 / 0,60 = 1.416.020 mil. lei

CAtotala SECTOR 2003 = 868.100 / 0,556 = 1.561.331 mil.lei

In ceea ce priveste evolutia partii de piata a firmei Cronos, mentinerea constanta a acesteia in anul 2002 fata de 2001 se explica prin aceea ca: diminuarea sensibila a ratei de fidelitate a clientelei a fost compensata in intregime de atragerea a 6% din clientii altor firme.

In 2003, partea de piata a inregistrat o scadere (de la 60% la 55,6%) ca urmare a faptului ca diminuarea fidelitatii clientilor nu a fost compensata de cresterea atractivitatii.

2) Sa se determine pozitia pe piata locala a produselor electronice a intreprinderii Cronos fata de concurentul cel mai important, folosind datele din tabelul urmator:

Tabel nr.3

|

Nr. crt. |

Intreprinderi |

CA (mil. lei) in anul: |

||

|

CRONOS ASTRA STAR Alte firme | ||||

|

Total | ||||

Rezolvare:

Pi rel.(%) CRONOS 2001 ![]()

Pi rel.(%)CRONOS 2002 ![]()

Pi rel.(%) CRONOS 2003 ![]()

Desi firma Cronos este lider incontestabil pe piata analizata, se remarca diminuarea pozitiei acesteia fata de concurentul cel mai important (Astra) care este un "bun urmaritor" al liderului.

3) Sa de determine cota-parte de piata specifica a firmei Cronos in perioada 2002-2003, folosind urmatoarele informatii:

piata produselor electronice este segmentata in:

Ø piata calculatoarelor

Ø piata aparatelor audio-video

vanzarile pe cele doua segmente ale pietei sunt date in tabelul urmator:

Tabel nr.4

|

Nr. crt. |

Intreprinderi |

CA (mil. lei) pentru: |

|||

|

Piata calculatoarelor |

Piata aparatelor audio-video |

||||

|

Cronos | |||||

|

Astra | |||||

|

Star | |||||

|

Alte firme | |||||

|

Total | |||||

Rezolvare:

Pentru piata calculatoarelor:

Pi spec.(%) CRONOS 2002 = ![]() = 49%

= 49%

Pi spec.(%) CRONOS 2003 = ![]() = 49%

= 49%

Pentru piata aparatelor audio-video:

Pi spec.(%)CRONOS 2002 = ![]() = 86%

= 86%

Pi spec.(%) CRONOS 2003 = ![]() = 71%

= 71%

Din analiza rezultatelor, pe segmentul de piata - calculatoare, se observa ca firma Cronos realizeaza in perioada 2002-2003, aproape jumatate din vanzarile pietei servite.

In ceea ce priveste segmentul de piata al aparatelor audio-video, firma analizata este lider atat in 2002 cat si in 2003, inregistrand o scadere relativa a partii de piata specifica in ultimul an.

4) Evaluati pozitia concurentiala a firmelor Cronos si Astra pe baza factorilor cheie prezentati in tabel si vizualizati apoi rezultatele. Sistemul de notare este de la 1-

Tabel nr.5

|

Nr. crt. |

Factori cheie ai succesului |

Coeficienti de semnificatie (gi) |

Nota (ni) pentru: |

Nota ponderata (gixni) pentru: |

||

|

Cronos |

Astra |

Cronos |

Astra |

|||

|

Pi rel.. | ||||||

|

Tehnologie | ||||||

|

Pret | ||||||

|

Marketing | ||||||

|

Imagine | ||||||

|

Arie geografica | ||||||

Nota medie ponderata este data de relatia: ![]() =

= ![]()

![]() CRONOS = 4,15

CRONOS = 4,15

![]() ASTRA 2,70

ASTRA 2,70

Se observa pozitia concurentiala mai buna a firmei Cronos care are un avantaj concurential important fata de firma Astra de la nota medie 2,70 la 4,1

Pentru vizualizarea rezultatelor se foloseste tehnica profilelor:

Tabel nr.6

![]() Legenda: firma Cronos

Legenda: firma Cronos

![]() firma Astra

firma Astra

5) Sa se analizeze structura concurentei pe piata locala a produselor electronice, cu ajutorul indicilor de concentrare, folosind datele de mai jos:

Tabel nr.7

|

Rangul intreprinderilor |

Cota-parte de piata absoluta (%) pentru: |

|

|

Anul 2002 |

Anul 2003 |

|

|

1 - Cronos | ||

|

2 - Astra | ||

|

3 - Star | ||

|

4 - Alte firme | ||

|

Total | ||

Rezolvare:

Ipc 2002 = 0,60 + 0,371 + 0,023 + 0,006 = 1

Ipc 2003 = 0,556 + 0,416 + 0,023 + 0,005 = 1

Dat fiind faptul ca pe piata data nu sunt decat doua firme mai importante, iar restul realizeaza o valoare nesemnificativa din totalul vanzarilor, indicele partial de concentrare, in forma sa initiala, nu este sugestiv.

O adaptare a acestui indicator ar putea fi posibila prin luarea in considerare numai a cotelor parti de piata ale celor doi lideri. In acest caz indicele partial de concentrate ar fi:

Ipc 2002 = 0,60 + 0,371 = 0,971

Ipc 2003 = 0,556 + 0,416 = 0,972

Se remarca asadar forta puternica a celor doua firme care satisfac, aproape in intregime, cererea pe piata locala a produselor electronice:

IH.H. 2002 = 0,602 + 0,3712 + 0,0232 + 0,0062 = 0,49

IH.H. 2003 = 0,5562 + 0,4162 + 0,0232 + 0,0052 = 0,48

IH.T. 2002 = ![]() = 0,53

= 0,53

IH.T. 2003 = ![]() = 0,51

= 0,51

Pe baza valorilor celor doi indicatori se remarca o repartizare neuniforma a vanzarilor intre firmele prezente pe piata:

IG.S. 2002 = ![]() = 0,56

= 0,56

IG.S. 2003 = ![]() = 0,55

= 0,55

Valorile indicelui G-S, apropiate de media intre cele doua limite pe care le poate lua (0 si 1), semnifica specificitatea pietei date: nici concentrata, dar nici repartizata uniform intre firmele existente.

6) Data fiind situatia evolutiei vanzarilor pe clienti apartinand firmei Cronos, in perioada 2000-2003, se cere analiza puterii de negociere a firmei cu clientii sai si reprezentarea grafica a tendintei curbei ABC.

Tabel nr.8

|

Clienti |

CA (mil. lei) |

|

|

Anul 2000 |

Anul 2003 |

|

|

C1 C2 C3 C4 C5 C6 C7 C8 C9 C10 C11 C12 C13 | ||

Rezolvare:

Pentru repartizarea clientilor pe zone de semnificatie (ABC) este necesara ordonarea descrescatoare a vanzarilor pe clienti si calculul valorilor cumulate.

Tabel nr.9

|

Rangul clientilor |

CA logica (mil. lei) |

CA cumulata (mil. lei) |

||

|

3. |

83% A |

77% A |

||

|

20% |

15% B |

16% B |

||

|

10. |

2% C |

7% C |

||

Zona A cu cea mai mare semnificatie cuprinde in cazul dat numai trei clienti, ceea ce reprezinta aproximativ 20% din totalul clientilor. Dat fiind faptul ca acestia "controleaza" sau asigura un procent destul de ridicat al vanzarilor firmei, puterea de negociere este redusa. Se impune atentie deosebita in ceea ce priveste negocierile cu acestia; pierderea unui client important atrage diminuarea considerabila a vanzarilor firmei.

Zona B include urmatorii trei clienti care asigura un procent mai mic din vanzari. Puterea de negociere mai ridicata cu acestia se explica prin aceea ca renuntarea la oricare dintre ei nu poate perturba intr-o masura foarte mare activitatea de desfacere a produselor firmei.

Zona C cuprinde restul clientilor, nesemnificativi din punct de vedere al vanzarilor asigurate, dar fata de care intreprinderea are o putere de negociere destul de mare. Firma le poate impune anumite conditii fara teama ca pierderea lor ar atrage diminuarea semnificativa a vanzarilor; se recomanda, totusi, negocieri oneste cu oricare client pentru ca firma sa se bucure de o imagine buna pe piata.

In perioada supusa analizei, firma Cronos prezinta o tendinta favorabila a puterii de negociere cu clientii zonei A: daca in anul 2000 aproximativ 20% din clienti asigurau 83% din vanzari, in 2003 ponderea vanzarilor controlate de acestia s-a diminuat (ajungand la 77%). De asemenea, se remarca aspectul favorabil dat de cresterea ponderii vanzarilor catre clientii zonei C.

Reprezentarea grafica:

![]() curba ABC in 2000

curba ABC in 2000

![]() curba ABC in 2003

curba ABC in 2003

Figura nr.10 - Reprezentarea grafica ABC

7) Sa se analizeze puterea de negociere a firmei Cronos cu cei 10 furnizori ai sai de componente electronice, folosind datele din tabelul de mai jos:

Tabel nr. 10

|

Furnizori |

Valoarea intrarilor (mil. lei) |

|

|

Anul 2000 |

Anul 2003 |

|

|

F1 F2 F3 F4 F5 F6 F7 F8 F9 F10 | ||

Rezolvare:

Utilizand metoda ABC, situatia intrarilor de la furnizori se prezinta astfel:

Tabel nr.11

|

Rangul furnizorilor |

Intrari logice (mil. lei) |

Intrari cumulate (mil. lei) |

||

|

|

79.807 68% |

85% |

||

|

|

17,5% |

10,9% |

||

|

60% 7. |

14,5% |

4,1% |

||

In ceea ce priveste evolutia puterii de negociere a firmei cu furnizorii se observa o deteriorare a situatiei. Daca in anul 2000 primii doi furnizori importanti asigurau un procent de 68% din totalul intrarilor, in numai trei ani ei au ajuns sa controleze aproximativ 85% din intrari. Puterea de negociere cu acestia scade astfel ca, in anumite situatii, firma va fi nevoita sa accepte eventualele conditii impuse de acesti furnizori.

Pentru ceilalti furnizori, situati in zonele de semnificatie B si C, puterea de negociere a firmei creste.

Din punct de vedere al reprezentarii grafice, curba ABC se prezinta astfel:

![]() curba ABC in 2000

curba ABC in 2000

![]() curba ABC in 2003

curba ABC in 2003

Figura nr.11 - Reprezentarea grafica ABC

8) Firma Cronos realizeaza cinci tipuri de produse destinate pietei echipamentelor electronice. Pe baza datelor din tabelul de mai jos, sa se stabileasca pozitia acestora in matricea BCG si sa se precizeze recomandarile strategice privind aceste produse.

Tabel nr. 12

|

Nr. crt. |

Indicatori |

P1 |

P2 |

P3 |

P4 |

P5 |

|

Rata de crestere a sectorului (%) | ||||||

|

CA a sectorului (mil.lei) |

| |||||

|

CA a firmei Cronos (mil.lei) | ||||||

|

Cota-parte de piata absoluta a concurentilor cei mai importanti: Astra (%) Star (%) |

Rezolvare:

Pentru pozitionarea produselor in matricea BCG avem nevoie, pe langa rata de crestere a sectorului, de cota-parte de piata relativa a intreprinderii.

Pi rel. CRONOS = ![]()

CACONCURENT CEL MAI IMPORTANT = CASECTOR x Partea de piata absoluta a

concurentului cel mai

important

Rezultatele sunt urmatoarele:

Tabel nr.13

|

Nr. crt. |

Indicatori |

P1 |

P2 |

P3 |

P4 |

P5 |

|

CA a concurentului cel mai important (mil.lei) | ||||||

|

Pi rel. CRONOS | ||||||

|

Rata de crestere a sectorului (%) |

Figura nr.12 - Matricea B.C.G.

Pozitionarea produselor si recomandarile strategice:

Ø P1 este pozitionat in cadranul "Vedeta" sau "Stea" ca urmare a unei pozitii de lider pe piata si a faptului ca apartine unui sector foarte dinamic. Rentabilitatea comerciala este ridicata, dar si nevoile de investitii sunt mari.

Se recomanda: mentinerea pozitiei pe piata prin investitii permanente, mai ales ca acest produs degaja resurse suficiente pentru autofinantare.

Ø P2 - situat in cadranul "Povara" ca urmare a pozitiei marginale pe piata si a faptului ca sectorul caruia ii apartine este in declin. Rentabilitatea este forte mica, iar potentialul de dezvoltare este slab.

Se recomanda: abandonul

Ø P3 si P4 sunt situate in pozitia "Vaca de muls". Dinamica relativ slaba a sectorului si nevoile investitionale reduse conduc la degajarea unor fluxuri financiare pozitive.

Se recomanda: asigurarea unei gestiuni riguroase a potentialului disponibil si mentinerea rentabilitatii ridicate.

Ø P5 aflat in cadranul "Dilema" detine o parte de piata apropiata de cea a liderului, intr-un sector dinamic.

Se recomanda: investitii suplimentare pentru ameliorarea pozitiei concurentiale (depasirea liderului actual - firma Star).

9) S.C. STAR S.A. are un obiect de activitate complex, structurat pe patru segmente de activitate: S1, S2, S3, S4. Sectoarele carora apartin aceste segmente de activitate sunt caracterizate de urmatorii indicatori:

Tabel nr.14

|

Nr. crt. |

Indicatori |

S1 |

S2 |

S3 |

S4 |

|

Rata de crestere (%) | |||||

|

Gama de produse |

larga |

redusa |

larga |

Redusa la produsele de baza |

|

|

Stabilitatea clientelei |

stabilitate in crestere |

instabila |

stabila |

f. stabila |

|

|

Tehnologia |

schimbatoare |

cu evolutie rapida |

cunoscuta |

cunoscuta |

Din punct de vedere al pozitiei concurentiale, performantele firmei pentru cele patru segmente de activitate sunt sintetizate in tabelul de mai jos:

Tabel nr.15

|

Nr. crt |

Criterii |

Coeficienti de semnificatie |

Nota pentru: |

|||

|

S1 |

S2 |

S3 |

S4 |

|||

|

Partea de piata | ||||||

|

Pretul | ||||||

|

Calitatea | ||||||

|

Marketingul | ||||||

|

Serviciile post-vanzare | ||||||

|

Imaginea | ||||||

Se cere: pozitionarea segmentelor de activitate in matricea A.D.L. si precizarea orientarilor strategice ce se impun.

Rezolvare:

In functie de indicatorii prezentati in tabelul nr.13, se poate aprecia faza ciclului de viata pentru fiecare segment de activitate:

Ø S1 - crestere

Ø S2 - demaraj

Ø S3 - maturitate

Ø S4 - declin

Pentru aprecierea pozitiei concurentiale se pot calcula notele medii ponderate ale celor 4 segmente de activitate:

![]() S1 = 0,25 x 2 + 0,10 x 3 + 0,10 x 3 + 0,20 x 5 +

0,20 x 3 + 0,15 x 4 = 3,30

S1 = 0,25 x 2 + 0,10 x 3 + 0,10 x 3 + 0,20 x 5 +

0,20 x 3 + 0,15 x 4 = 3,30

![]() S2 = 4,30

S2 = 4,30

![]() S3 = 2,75

S3 = 2,75

![]() S4 = 1,20

S4 = 1,20

Matricea A.D.L. se prezinta astfel:

Figura nr.13 Matricea A.D.L.

Orientarile strategice care se pot recomanda sunt:

Ø pentru S1 si S2 se recomanda dezvoltare naturala

Ø pentru S3 - dezvoltare selectiva

Ø pentru S4 - abandon

10) Pentru verificarea pertinentei rezultatelor oferite de modelul A.D.L., in cazul firmei STAR, se cere aplicarea modelului Gense, avand la dispozitie urmatoarele informatii suplimentare:

Tabel nr.16

|

Nr. crt. |

Indicatori |

S1 |

S2 |

S3 |

S4 |

|

Pi relativa | |||||

|

Rentabilitate |

slaba |

mare |

medie |

negativa |

Obs! Pi relativa s-a calculat prin raportarea vanzarilor firmei STAR la vanzarile realizate de primii trei concurenti, pentru fiecare segment de activitate.

Rezolvare:

Matricea GENESE se prezinta astfel:

Figura nr.14 - Matricea GENESE

Recomandari:

Ø S1 se gaseste in faza de crestere si are o rentabilitate slaba, ceea ce conduce la deficit de resurse. Daca modelul ADL recomanda dezvoltarea naturala, analiza mai pertinenta prin GENESE duce la concluzia ca S1 este deja o "dilema" pentru care se recomanda actiuni de ameliorare a pozitiei concurentiale si implicit, de crestere a rentabilitatii;

Ø Pentru S2 concluziile modelului ADL se dovedesc a fi pertinente;

Ø S3 - desi nu are rentabilitate mare, poate constitui o sursa de finantare a altor activitati atata timp cat isi mentine pozitia concurentiala;

Ø S4 este un segment de activitate aflat in faza de declin si care are o rentabilitate negativa; se recomanda abandon.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 7954

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved