| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte | Economie |

| Transporturi | Turism | Zootehnie |

TESTAREA CREDIBILITATII AGENTILOR ECONOMICI

1. Necesitatea testarii credibilitatii

2. Modalitatile de protectie fata de risc; surse de obtinere a informatiilor, reguli in prezentarea acestora, scopul testarii credibilitatii agentilor economici

3. Calculul indicelui de bonitate si al unor indicatori de apreciere a agentilor economici

Testarea credibilitatii agentilor economici

Necesitatea testarii credibilitatii agentilor economici

Procurarea resurselor materiale in conditiile economiei de piata are loc, asa cum s-a aratat, prin contact direct intre parteneri, (intre consumatori si furnizori). In multe situatii partenerii se cunosc (au mai avut relatii comerciale de vanzare-cumparare, au mai purtat tratative pe parcursul functionarii lor ca agenti economici) insa, elementele negociabile pentru conlucrare in viitor sunt cu totul noi.

In aceste conditii, fiecare negociere presupune adunarea unui pachet de informatii, de date cu privire la partenerul de afaceri; aceasta pentru faptul ca fiecare afacere implica un anumit risc ce poate influenta profitul intreprinderii, daca nu chiar existenta ei. Un aforism spune: 'cand faci afaceri increderea trece prin suspiciune'; aceasta inseamna ca intreprinderile, managerii acestora, trebuie sa ia preventiv toate masurile care sa diminueze sau sa elimine pericolele generate de risc.

Aspectul apare firesc daca avem in vedere ca si raporturile dintre oameni presupun anumite masuri de precautie, anumite garantii atunci cand este vorba de un imprumut, de utilizarea temporara a unui bun, de un serviciu fata de un tert. Daca cineva iti solicita cu imprumut o suma mare de bani, fie el chiar prieten, imediat in subconstient se pun in functiune circuitele care analizeaza situatia solicitantului in vedere luarii unei decizii si anume: daca solicitantul are posibilitatea restituirii imprumutului, punctualitatea sa, garantiile de care poate dispune din punct de vedere al veniturilor proprii, al sprijinului din partea familiei sau a cunoscutilor, modul in care s-a comportat anterior in

situatii similare etc.

Pe baza acestor informatii se poate lua una din deciziile urmatoare:

acordarea imprumutului, cu convingerea ca solicitantul prezinta toate garantiile care elimina riscurile;

acordarea imprumutului, dar cu asumarea de catre cel solicitat a tuturor riscurilor; in acest caz, imprumutul se acorda pe baza de obligatii fata de solicitant, ca urmare a unor legaturi morale, sentimentale, paternale etc., care pot sa transfere riscul in domeniul acceptabilului si sa scoata pe cel care l-a provocat in afara raspunderilor fata de creditor;

respingerea acordarii imprumutului, datorita gradului mare de risc si lipsei de garantii pentru protectie.

Asemenea situatii se intalnesc si in desfasurarea relatiilor comerciale privind procurarea resurselor materiale pentru consumul productiv. In testarea credibilitatii, partenerii actioneaza in doua sensuri: in amonte, in raport cu furnizorii cu care se stabilesc relatii de aprovizionare, si in aval cu clientii cu care se stabilesc relatii de desfacere, de vanzare a produselor fabricate. Desigur,

elementele care dau credibilitate sunt uneori diferite in functie de furnizori si de clienti, alte ori sunt insa comune, mai ales cele referitoare la testarea privind solvabilitatea financiara.

Factorii care determina necesitatea testarii partenerilor inaintea pornirii unei afaceri sunt:

In primul rand, numarul mare de agenti economici care actioneaza pe piata, aparitia, transformarea sau disparitia frecventa a unor firme (ceea ce determina masuri obligatorii de Managementul desfacerii protectie, in general, fata de partenerii necunoscuti in special, cu privire la conditiile perfectarii unor afaceri). Date cu privire la Germania, de exemplu, releva ca anual se infiinteaza intre 45000-55000 firme, din care circa 4% dispar in primul an de existenta, iar un numar de circa 10000 firme devin anual insolvabile. In Statele Unite ale Americii, numarul firmelor nou infiintate anual este de ordinul sutelor de mii, iar al firmelor lichidate, fuzionate sau declarate in stare de faliment, cam de acelasi ordin de marime. Desigur, regulile generale din economia de piata cu privire la 'miscarea naturala' in randurile agentilor economici se manifesta si in Romania, aspect care implica evident masuri preventive de reducere a riscurilor in tranzactii.

Pentru tara noastra, necesitatea testarii riguroase a credibilitatii partenerilor de afaceri, a furnizorilor si clientilor, este mai necesara pentru ca multi agenti economici sunt noi, nu au trecut 'istoric', nu au date de referinta asupra activitatii lor anterioare, obiectul activitatii este, in general, in schimbare, legaturile cu eventualii parteneri abia se consolideaza etc.

In al doilea rand, necesitatea testarii credibilitatii partenerilor este dictata de fluctuatia situatiei economico-financiare a firmelor, chiar si a celor mai mari si mai solide, care constituie un fenomen frecvent. Agentii comerciali cu o situatie foarte solida, solvabili, platnici la termen, pot evolua rapid spre o stare de insolvanta, dupa cum si fluxul invers este deseori intalnit. Ca urmare, chiar si in cazul unor relatii traditionale (de durata) cu parteneri cunoscuti, apare necesitatea verificarii credibilitatii lor inaintea incheierii unor afaceri.

In al treilea rand, insolvabilitatea se propaga foarte usor in lant, intocmai ca un lichid in vasele comunicante. In economia de piata, insolvabilitatea este reala, aceasta nu poate fi 'deblocata' prin masuri decise de administratie, ducand astfel la lichidare sau faliment. Acest pericol, al propagarii in lant a insolvabilitatii, accentueaza foarte mult importanta testarii credibilitatii partenerilor de afaceri.

Toate aceste argumente scot in evidenta necesitatea institutionalizarii in economia romaneasca a unor practici specifice de protectie a intreprinderilor impotriva riscului, atat in afacerile realizate cu parteneri din tara cat si cu parteneri din strainatate.

Modalitati de protectie fata de risc; surse de obtinere a informatiilor, reguli in prezentarea acestora, scopul testarii credibilitatii agentilor economici

In tarile cu economie de piata, dezvoltate din punct de vedere economic, sunt utilizate in mod uzual tehnici, devenite clasice, de reducere a riscului și de testare a credibilitatii partenerilor, tinand seama tocmai de argumentele prezentate mai sus.

In Romania, au existat in perioada interbelica tehnici si institutii specializate pentru protectia creditorilor.

Conceptia generala actuala de functionare a sistemului de protectie a creditorilor reflecta o adaptare la specificul economiei de piata, si anume existenta unui foarte mare numar de agenti economici de talie mica si mijlocie (deci cu un capital si cu cifra de afaceri de volum relativ reduse), care insa participa cu o pondere mare, de peste 50%, la formarea produsului national brut. In aceste conditii, este de inteles rolul pe care il pot avea garantiile banesti ale tertilor, ca si formele de protectie pe baza de garantii reprezentate de bunuri. In cele mai multe cazuri, garantul este o institutie bancara, sau o firma asociata, ori parteneri de afaceri care au anumite interese in bunul mers al afacerilor firmei creditate.

In economia de piata sunt practicate in principal urmatoarele sisteme de protectie financiara:

protectie prin garantii suplimentare acordate de un tert;

protectie prin dobandirea unor drepturi asupra unor bunuri mobile și imobile ale debitorului;

protectie prin utilizarea informatiilor economico-financiare despre parteneri.

Garantia constituie un contract prin care garantul se obliga fata de creditor, ca in cazul in care beneficiarul de credit nu iși indeplinește obligatiile de restituire, sa preia el plata acestora

Daca mai multi garanti se obliga sa garanteze o anumita creanta (dreptul creditorului asupra unei sume de bani ce i se datoreaza), atunci apare forma de garantie colectiva.

In ce priveste protectia afacerilor prin dobandirea de bunuri, aceasta este de doua tipuri: pe baza de bunuri mobile; pe baza de bunuri imobile.

Protectia pentru bunuri mobile consta in crearea unui drept de ipoteca al creditorului asupra unor bunuri mobile apartinand debitorului, in urmatoarele formule:

transmiterea de catre debitor catre creditor a unui bun material, acesta ramanand insa in proprietatea debitorului;

rezervarea de drepturi ale creditorului asupra bunurilor mobile (marfurilor) vandute debitorului, in sensul ca acestea raman in proprietatea furnizorului pana la plata integrala a datoriei catre acesta; aceste drepturi sunt inscrise amanuntit in contractul incheiat;

asigurarea prin ipotecare a unor bunuri imobile ale debitorului in favoarea creditorului.

In domeniul bunurilor imobile se practica protectia financiara pe baza 'ipotecarii' bunurilor imobile, care sunt, in principal, de doua tipuri:

1. ipoteci accesoriale la care valoarea ipotecata se reduce treptat, pe masura reducerii valorii creantei; in acest caz, ipoteca reprezinta un mijloc de protectie pe care creditorul il poate valorifica recuperandu-si treptat, din vanzarea ipotecii, partea ce a mai ramas neplatita de catre debitor. Asemenea tipuri de protectie sunt utilizate de banci, indeosebi in acordarea creditelor pe termen lung.

2. ipotecile propriu-zise a caror valoare nu variaza in functie de reducerea valorii create; cu alte cuvinte, aceasta nu este direct legata de o anumita creanta bine definita printr-o anumita relatie financiara; este o ipoteca abstracta, care poate fi utilizata prin acoperirea oricarei creante a debitorului, desigur in limita sumelor datorate.

Un loc important in problematica protejarii impotriva riscului il ocupa sistemul de protectie prin utilizarea informatiilor economico-financiare despre parteneri. Formele clasice de protectie a afacerilor prin garantii din partea a terte persoane, sau prin ipoteci asupra bunurilor mobile sau imobile sunt, fara indoiala, deosebit de sigure, dar implica proceduri greoaie, incomode, care ingreuneaza adesea foarte mult derularea fluenta, rapida a afacerilor. Consolidarea potentialului economic al firmelor reprezinta element de securitate si protectie a afacerilor. Fara a elimina riscul afacerilor, o asemenea evolutie considerata pozitiva a creat mediul pentru aparitia si dezvoltarea unei modalitati noi, cu privire la posibilitatea reducerii riscului și asigurarea protectiei afacerilor, respectiv cea de obtinere și valorificare a informatiilor despre partenerii de afaceri.

Sursele de obtinere a informatiilor sunt, in principal, urmatoarele:

1. contactarea unor agenti economici, a unor firme care au avut și/sau au relatii cupartenerul testat, de regula, a unor persoane de incredere, cu care exista bune relatii; scopul investigatiilor este de a afla cat mai multe despre situatia financiara, potentialul economic, Ipoteca reprezinta un drept al creditorului asupra bunurilor imobile apartinand debitorului, ca o garantie

pentru plata unor creante: imprumut in bani acordat de banci si garantat cu terenuri, cladiri, constructii, livezi etc. Managementul desfacerii comportamentul in relatii a eventualului partener in afaceri. Asemenea informatii sunt de regula incomplete, deseori subiective si nu prezinta nici o garantie.

2. obtinerea de informatii de la institutiile de credit-banci, case de economii - cu care viitorul partener are relatii de afaceri.

In practica pot exista doua situatii diferite:

a. sursa de informare, respectiv institutia de credit la care se apeleaza, este finantatorul ambelor firme, respectiv atat a firmei care face testarea, cat si a partenerului testat. In acest caz informatiile pot avea un grad de obiectivitate mai ridicat, iar finantatorul poate constitui, in multe situatii, o sursa credibila de informatii, deoarece acesta nu are interes direct de a favoriza pe unul din clientii sai in dauna celuilalt.

b. In situatia in care banca finantatoare a celui testat este alta decat cea a testatorului, sau in cazul in care viitorul partener potential lucreaza cu mai multe institutii de credit (ceea ce se intampla foarte frecvent), obtinerea de informatii obiective este dificila si incerta. In cazul in care partenerul testat are o situatie economica dificila, banca finantatoare are tot interesul de a restabili capacitatea de plata a clientului sau prin obtinerea unor credite de la terti. Practica evidentiaza ca, in asemenea situatii, nu se poate conta pe informatii exacte, care sa permita decizii cu un risc cat mai mic in afaceri.

3. apelarea la firme specializate, neutre, care furnizeaza, la cerere, informatii economicofinanciare; apelarea acestei surse reprezinta o practica larg extinsa in tarile cu economie de piata. In Romania, o institutie importanta specializata in furnizarea de informatii tehnicoeconomice despre orice agent economic inregistrat legal, cu arie extinsa de actiune in acest scop, cu conexiuni internationale este Camera de Comert și Industrie. Desi existenta unor asemenea firme specializate in furnizarea de informatii tehnico-economice este atestata de peste un secol, transformarea informatiei intr-o marfa de larga circulatie este de data recenta si este legata de utilizarea tehnicii electronice de calcul (singura cale care permite culegerea si inmagazinarea unui volum urias de informatii, prelucrarea si furnizarea rapida a acestora).

Trebuie aratat ca, in tarile Europei Occidentale, evolutia conceptelor legislative tinde sa faca mai dificile, mai greoaie, procedurile de somatie si executare prin justitie a datornicilor. Debitorii intrevad in general o perspectiva mai buna pentru ei, prin prisma prevederilor din pachetele de legi adoptate in acest domeniu. In mod cert, in ideea unei mai mari protectii a proprietatii, legea tinde sa apere in mai mare masura pe debitori decat pe creditor. De aici decurge o consecinta fireasca, aceea ca orice intreprinzator trebuie sa previna, sa reduca la minimum riscurile crearii, prin afacerile incheiate, a unor debite insolvabile, utilizand in acelasi scop toate instrumentele moderne pe care piata și le pune la dispozitie. In aceste conditii, managerii, intreprinzatorii trebuie sa cunoasca elementele fundamentale ale tehnicilor de testare a credibilitatii partenerilor de afaceri pe baza de informatii.

Tehnicile și metodele de lucru specifice diferitelor firme specializate in culegerea, prelucrarea și furnizarea de informatii cu privire la partenerii de afaceri, desi prezinta unele diferente, se bazeaza, in principiu, pe un sistem comun de actiune. Este de retinut ca specificul acestei activitati - necesitatea de a furniza informatii oricarui solicitant despre orice partener - a condus, in mod firesc, la concentrarea activitatii respective pe teritoriul fiecarei tari, in cadrul unei asociatii care grupeaza toate firmele de profil, evitandu-se astfel interferentele si redundantele.

Sunt insa de evidentiat cateva elemente referitoare la sursele de obtinere a informatiilor si la comportamentul agentilor economici in raport cu furnizarea de informatii despre propria firma. Ca regula generala, informatiile economico-financiare se bazeaza numai pe date care nu au caracter confidential. Sistemul este astfel conceput si protejat incat sa nu produca prejudicii vreunei firme, in

afara cadrului legal stabilit.

In principiu, informatiile se colecteaza prin doua canale principale:

a. Surse de informatii publice, acestea fiind:

informatiile din Registrul Comertului si Industriei (care, potrivit legii, sunt informatii publice);

bilanturile si rapoartele de activitate publicate;

anunturi publice ale judecatoriilor despre: datornici, falimente, licitatii, partajari de bunuri;

informatii statistice;

informatii din presa.

b. Informatii obtinute prin actiuni proprii ale firmei:

informatii oferite benevol de catre firmele contactate;

informatii despre o anumita firma, culese de firma interesata (din relatiile anterioare);

cercetari directe intreprinse de catre agentii firmei testatoare.

Tehnicile de obtinere a informatiilor sunt alese de firma interesata si adecvate scopului urmarit de aceasta. Strangerea informatiilor se asigura in contextul unui 'cod etic', caracterizat de urmatoarele elemente:

transparenta in afaceri; fiecare stie sa inteleaga ca partenerul are dreptul sa fie informat corect despre situatia celui cu care negociaza;

crearea treptata, in randul agentilor economici, a sentimentului de necesitate in a fi cunoscut pe piata ca intreprindere, societate, firma serioasa, capabila de a sustine afaceri solide, in anumite limite;

in economia de piata, incercarea de izolare a unor agenti economici, de 'sustragere' din circuitul informatiilor, poate avea efecte catastrofale, deoarece o asemenea tendinta este generatoare de suspiciuni care se rasfrang negativ in reușita afacerilor;

de regula, chiar firmele aflate intr-o situatie nefavorabila nu au interesul sa se sustraga circuitului de informatii, pentru ca singura (eventuala) posibilitate de redresare se poate baza numai pe o incredere parteneriala. In consecinta, furnizarea benevola a informatiilor solicitate de un potential partener de afaceri reprezinta o problema de etica si o necesitate.

Regulile generale care guverneaza activitatile de informare tehnico-economica despre parteneri reali si potentiali de afaceri sunt, in general, urmatoarele:

1. Informatie obiectiva; este o conditie principala a functionarii sistemului care presupune o verificare corelata a informatiilor provenite din diferite surse si definitivarea concluziilor dupa o minutioasa analiza facuta de un personal calificat si specializat privind realismul (veridicitatea acesteia).

2. Informatie integrata, care sa formeze o imagine de ansamblu a partenerului, o prezentare de sinteza referitoare la activitatea fiecarui agent economic testat.

3. Informatia actualizata, ceea ce presupune aducerea sistematica la zi a bancii de date, printrun sistem de legaturi cu sursele de baza si prin controlul desfasurarii actiunii.

4. Informatie colectata in sistem descentralizat, in sensul prezentei agentilor specializati in teritoriu, in apropierea firmelor cu care lucreaza, ceea ce permite sa se obtina, in termen scurt, informatii viabile de la sursele primare.

5. Informatii furnizate la termene scurte, spre a satisface, in timp util, nevoia oamenilor de afaceri de a cunoaste situatia la zi a partenerului cu care este interesat sa incheie o afacere; o informatie data cu intarziere poate determina amanarea si pierderea unei afaceri, care va fi 'atrasa' de un alt partener.

6. Informatii garantate. Credibilitatea informatiilor furnizate merge pana acolo incat unele firme le si garanteaza, in sensul ca fac o recomandare clientului lor cu privire la 'limita maxima de credit' care sa fie acordata partenerului. In limita recomandata, firma furnizoare de informatii se constituie ca un garant in cazul unei eventuale insolvabilitati, ceea ce evidentiaza gradul de exactitate si de seriozitate a datelor pe care le-a furnizat.

7. Informatii extensibile. Sistemul practicat pe piata informatiilor este acela de a furniza, in mod uzual, un pachet de informatii cu continut standard, care acopera de obicei intreaga arie de cerinte a oricarui client pentru afaceri curente. In cazul unor situatii speciale, cum sunt, de exemplu, fuziunile intre firme, perfectarea unei cooperari pe termen lung, acordarea unui credit special, participarea la licitarea patrimoniului unor firme etc., se pot furniza informatii mai detaliate despre firmele indicate de client (bineinteles la cerere).

8. Informatii in conexiuni internationale. Intre firmele care furnizeaza informatii economicofinanciare din diferite tari sunt stabilite relatii, care permit testarea unui partener de afaceri, indiferent de tara in care acesta isi are sediul; situatia determina mai mare fluiditate afacerilor internationale.

9. Desfașurarea unor activitati complementare pe baza fondului de date existent, cum sunt cele de marketing, de urmarire a debitorilor s.a.

"Scopul direct" pentru care se solicita informatiile si se intocmeste 'testul de credibilitate'poate fi:

a. stabilirea de relatii de afaceri cu un partener nou, cu care nu s-au avut contacte anterior; in acest caz informatiile sunt foarte largi, cuprinzatoare, care sa dea imagine completa asupra trecutului, prezentului si perspectivei activitatii acestui partener, a relatiilor pe care le-a avut cu alti agenti economici, a rezultatelor financiare etc.;

b. extinderea afacerilor cu un partener cunoscut ; in acest caz, sunt necesare informatii suplimentare, cu deosebire de ordin financiar, care sa dea certitudinea asupra rezistentei partenerului la un volum mai mare de vanzare-cumparare, la o cifra de afaceri superioara, la intensificarea relatiilor economico-financiare reciproce;

c. reluarea afacerilor cu un vechi partener dupa o perioada de intrerupere; situatia impune ca informatiile culese si prelucrate pana la un moment dat sa fie completate cu cele specifice perioadei in care relatiile au fost intrerupte. Totodata, pe baza noilor informatii trebuie conturata si perspectiva fostului partener; baza de orientare o constituie informatiile de ultim moment, care

asigura atat legatura cu cele din perioada in care erau relatii active cu firma testata, cat si formarea unei imagini asupra situatiei prezente si de viitor a acesteia;

d. dorinta și necesitatea de a efectua periodic un control asupra derularii afacerilor curente, cu toti partenerii sau numai cu o parte dintre aceștia;

e. necesitatea de a cunoaște daca un partener de afaceri iși schimba structura activitatii, trece de la un nomenclator de fabricatie la altul, de la activitatea de productie la cea de prestare de servicii (reparatii, intretinere etc.), sau recurge la modificari calitative si sortimentale s.a. In toate aceste cazuri, informatiile trebuie sa puna din timp in garda pe testator pentru a-si asigura perioada necesara de manevra, fie pentru a se adapta la noua situatie, fie

pentru a depista, contacta si a incepe relatii cu un nou partener;

f. intentia de a fuziona sau coopera cu o anumita firma sau cu mai multi parteneri; o fuzionare aduce modificari de substanta in dimensiunea relatiilor economice, o alta prioritate in ordinea de preferinta a partenerilor. Situatia trebuie sa orienteze firma care testeaza in sensul mentinerii sau intreruperii relatiilor de afaceri cu partenerul testat, adaptarii relatiilor la noul

comportament al acestuia, depistarii si contactarii unui nou partener de afaceri;

g. necesitatea de a efectua cercetari curente asupra pietei pentru a furniza informatii cu privire la cerere, concurenta, calitate, solicitarile de produse noi care pot orienta pe furnizor la imbunatatirea nomenclatorului de fabricatie, segmentele de cumparatori cu cea mai mare solicitare s.a.;

h. dorinta de participare la licitatii legate de patrimoniul unui agent economic declarat in stare de faliment; in acest sens, informatiile nu au in vedere numai structura si valoarea patrimoniului licitat, ci si aspecte legate de posibilii participanti la licitatii (asupra potentialul financiar al acestora, limitei pana la care acestia pot rezista in licitatie).

Practica, larg folosita in tari dezvoltate, este aceea de a deveni membru-asociat al firmei specializate in furnizarea de informatii, situatie in care, pe baza unei cotizatii anuale, aceasta acorda facilitati in obtinerea informatiilor (de exemplu: in cursul anului se comunica automat, in limita tarifului initial achitat, toate modificarile de informatii care apar in banca de date cu privire la partenerul

initial testat). Informatiile pot fi obtinute de catre orice agent economic, pe baza completarii unui formular tip de comanda; formularele tip se cumpara sub forma de carnete, continand un numar de comenzi in alb. Plata carnetului respectiv include si costul unei informatii standard.

Comenzile se transmit filialei teritoriale a firmei furnizoare de informatii, iar raspunsurile se primesc:

1. prin poșta, cu o durata de primire a raspunsului in medie de 3 zile;

2. prin telefax sau telex, in maximum 48 de ore de la primirea comenzii;

3. prin transmisie directa in sistem on-line, in cazul in care clientul dispune de calculator care este conectat la calculatorul firmei specializate in furnizarea de informatii tehnico-economice.

3. Calculul indicelui de bonitate si al unor indicatori de apreciere a agentului economic

Obisnuit, informatiile standard care se transmit la o solicitare-comanda, despre un anumit agent economic, cuprind: indicele de bonitate; forma juridica de organizare actuala; istoricul firmei; capitalul social; conducerea firmei; profilul de activitate; evolutia activitatii; situatia portofoliului de comenzi; numarul de salariati; volumul anual al vanzarilor (pe ultimii trei ani);

bunuri imobiliare; activul; pasivul; banca finantatoare; comportarea in plati; recomandari. Un model exemplificativ privind continutul unei 'fișe de informatii economico-financiare standard', care se furnizeaza la cerere, se prezinta astfel:

FISA MODEL DE PREZENTARE A UNOR INFORMATII ECONOMICO-FINANCIARE

Data:

Localitatea

SOLICITANTUL INFORMATIEI INFORMATII DESPRE:

Denumire

Adresa completa

INTREBARI INFORMATII

- Indice de bonitate - . . .

- Forma juridica de organizare - S.R.L., S.A. etc.

- Istoricul -Data infiintarii si evolutia ei pana in prezent

- Capitalul social - mii lei

- Conducatorul firmei - Numele si prenumele presedintelui firmei, situatia profesionala, sociala, familiala

- Profitul de activitate - Specificul ei

- Evolutia activitatii - In dezvoltare sau in regres, si anume:

- Numar salariati - muncitori

- functionari

- Volumul de vanzari anuale - pe anii anteriori

- pe anul in curs

- Bunuri imobiliare - Spatii proprii

- Spatii inchiriate

- Activul - dotari = mil. lei

- stocuri de materiale = mil. lei

- creante = mil. lei

- Pasivul - capital social = mil. lei

- datorii catre furnizori = mil. lei

- Banca - Banca comerciala (denumire si localitate)

- Comportarea in plati - plata la termen sau cu rare restante

- termenele de plata se convin la contractare

- RECOMANDARI - prezinta sau nu incredere in afaceri

- Credit-limita, recomandat.

In legatura cu continutul informatiilor cuprinse intr-o asemenea fișa sunt de facut unele precizari si detalieri:

Istoricul firmei da indicatii asupra experientei acesteia si a modului in care a actionat pe piata, asupra profitului obtinut; o intreprindere mai veche prezinta mai multa garantie decat una noua, necunoscuta sau abia aparuta pe piata.

Datele cu privire la conducatorul societatii vizeaza si aspectele de comportament social si familial. Un conducator compromis profesional sau moral umbreste si firma pe care o reprezinta, ceea ce determina atitudini de rezerva, de expectativa si chiar de repulsie.

Datele economico-financiare sunt minimale, dau numai orientari asupra dimensiunilor intreprinderii, ceea ce poate arata, pana la un punct, daca se poate angaja la o activitate mai mare, mai diversificata si cu o paleta mai larga de angajament.

Firma care furnizeaza informatiile economico-financiare solicitate face si propriile recomandari; ea are personal de specialitate care, prin interpretarea datelor din fisa (uneori si a altor izvoare existente in baza de date proprie), poate aprecia sau poate face recomandari asupra pozitiei ce trebuie luata fata de partenerul anchetat.

Indicele de bonitate (de solvabilitate, de capacitate de a plati un credit) reprezinta un indicator sintetic, practicat de firmele specializate in informarea economico-financiara, care da o imagine globala asupra unui agent economic, exprimata printr-o singura cifra (indicele sau nota de bonitate).

In scopul unei perceptii cat mai rapide a indicelui de bonitate, se foloseste sistemul de note. In exemplul pe care il dam, utilizam practica germana, respectiv sistemul notelor de la 1 (nota maxima) la 6 (nota minima). Ceea ce inseamna ca un partener notat cu 1 este demn de incredere maxima, in timp ce o notare cu 6 semnifica o situatie deosebit de critica, ceea ce elimina orice credibilitate in afacerile cu partenerul respectiv. In practica, se considera ca un partener notat cu 1,5-2,5 este un partener de afaceri credibil (trebuie inteles ca nota 1 practic nu poate fi atinsa de nici o firma).

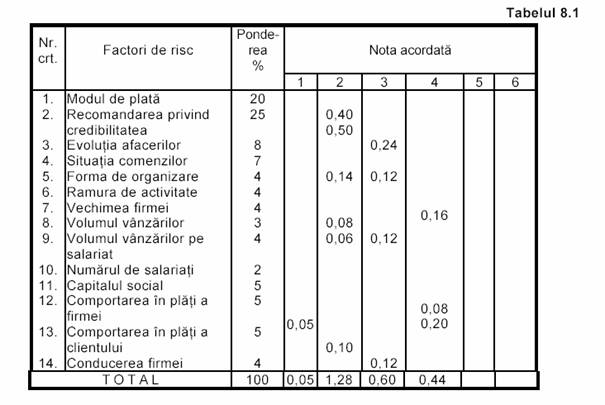

In tabelul 8.1 se prezinta un exemplu simplificat, cu date fictive, privind modul de calcul a indicelui de bonitate pentru o firma de constructii.

CALCULUL INDICELUI DE BONITATE

Informatii de caracterizare a firmei

Forma juridica de organizare - Societate comerciala pe actiuni

Ramura - Constructii civile si industriale

Vechimea firmei - 30 de ani

Situatia afacerilor -

Situatia comenzilor - Buna

Modul de plata - La termene convenite cu clientul

Recomandarea de credit - Relatii de afaceri se pot stabili cu incredere

Tabelul 8.1

INDICELE DE BONITATE: 0,05 + 1,28 + 0,60 + 0,44 = 2,37

Se impune a se sublinia ca modul de calcul detaliat si criteriul de apreciere a notelor acordate constituie de regula o tehnologie secreta a fiecarei firme protejate prin licenta.

In cazul exemplului dat, precizam ca nota acordata fiecarui factor se pondereaza cu procentul de importanta indicat in coloana speciala. De exemplu, in cazul primului rand, 'Modul de plata', nota acordata 2 se pondereaza cu 20% deci: 2 x 20/100 = 0,40

Indicele de bonitate cumuleaza, dupa cum rezulta din cele de mai sus, toti factorii continuti in informatia standard.

Modul de notare a diferitilor factori se evidentiaza prin urmatoarele exemple:

Modul de plata:

. plata prin scont 1

. plata la termen 2

. plata prin intelegere 3

. plata cu unele intarzieri 4

. plata foarte dificila 5

. insolvabil 6

Evolutia afacerilor:

. expansiva 1

. pozitiva 2

. constanta 3

. stagnanta 4

. regresiva 5

. puternic regresiva 6

Recomandari cu privire la acordarea de credit:

. se recomanda 1

. prezinta incredere 2

. prezinta incredere limitata 3

. afacerea prezinta riscuri 4

. afacerea este cu risc mare 5

. sa nu se incheie afacerea 6

Pentru definirea imaginii asupra unui viitor partener, informatiile standard trebuie completate cu date referitoare la:

1. Potentialul de livrare (Z) care se calculeaza cu ajutorul relatiei:

![]()

in care:

Ql = cantitatea efectiv livrata;

Qc = cantitatea comandata.

In cazul unei livrari cantitative sub limita comandata, de exemplu, cu 15%, se evidentiaza ca furnizorul nu este serios si trebuie evitat; daca din motive obiective este acceptat, se impune formarea unor stocuri de siguranta (care vor antrena insa cheltuieli suplimentare).

2. Numarul de zile de intarziere (Zi); se stabileste cu ajutorul relatiei:

Zi = Ief - Ic

in care:

Ief = intervalul efectiv de livrare (mai mare);

Ic = intervalul stabilit prin contractul comercial incheiat.

Numarul de zile de intarziere a livrarilor sau devierea medie (D) de la intervalul precizat in contractul incheiat serveste la calculul stocului de siguranta

3. Ponderea numarului de loturi livrate cu intarziere (Kli) care se stabileste cu ajutorul relatiei:

![]()

in care:

Li = numarul de loturi livrate cu intarziere;

Lp = numarul total de loturi programate pentru livrare.

Prin analiza elementelor luate in calcul si a indicatorului in sine, se poate stabili daca situatia este obisnuita, se produce sistematic sau a fost determinata de un factor de forta majora (caz in care nu trebuie interpretata gresit credibilitatea partenerului).

4. Nivelul de calitate atins și/sau mentinut pe parcursul fabricatiei și vanzarii produsului. In aceasta privinta se fac situatii comparative ale produsului realizat de mai multi furnizori cu privire la:

fiabilitate (timpul de functionare pana la prima reparatie);

mentenabilitate (posibilitatea de intretinere si reparare majora, service, piese de schimb etc.);

sfera de utilitati pe care o asigura produsul;

nivelul tehnic, clasa de noutate in care se incadreaza produsul si gradul de tehnicitate.

5. Nivelul costului de productie este un indicator hotarator in asigurarea credibilitatii. Unii furnizori, cu deosebire cei noi, pentru a cuceri piata, prezinta oferte cu pret mai mic decat este normal; o asemenea situatie este privita cu neincredere de cumparatori, deoarece produsul astfel oferit ori:

- este de o calitate mai slaba;

- are o sfera de utilitati mai redusa;

- reprezinta o lovitura de piata pentru a inlatura concurenta, dupa care ar urma sa se impuna un pret superior prin care sa se recupereze pierderile anterioare si/sau sa se realizeze un profit mai mare.

6. Posibilitatile financiare; se incadreaza aici urmatoarele situatii:

acordarea de credit; sunt numeroase situatiile pe parcursul activitatii economice cand, fie achizitionarea unor loturi mai mari de produse, fie intarzierea in incasarea unor fonduri, il determina pe consumator sa solicite credite de la furnizorul sau. Un furnizor care poate acorda credite este un agent economic mai sigur, mai puternic, de mai mare atractie si credibilitate;

suportarea daunelor care s-au produs din vina lui, prezinta partenerul in cauza ca fiind un factor cu etica comerciala, serios si ca urmare apreciat pozitiv;

negocierea pretului ; pornind de la analiza elementelor care-l compun, arata ca partenerul este de buna credinta, cu intentii pentru stabilirea unor relatii viabile, nu determina pe celalalt partener la artificii de piata, la fortarea pretului sau la concurenta neloiala.

In analiza si apreciere se pot folosi si indicatori de prezentare generala a agentilor economici de pe pozitia de furnizor sau consumator, care se folosesc mai frecvent cand se doreste stabilizarea relatiilor de colaborare pe termen lung pe o structura si dimensiune mai extinsa de activitati.

Cateva exemple:

1. Coeficientul de lichiditate (liquidity ratios, ratios de liquidite) care se poate exprima prin:

a. coeficient de lichiditate generala (sau al fondurilor de rulment financiar - CLG):

![]()

in care:

Cc = Capitalul circulant inscris la activ (disponibilul lichid, stocurile materiale, de produse in curs de fabricatie sau finite);

Dts = Datoria pe termen scurt, la pasiv.

Acest indicator reflecta capacitatea unitatii de a face fata angajamentului pe termen scurt, pe baza activelor sale, exceptand cele imobilizate pe termen lung.

Daca CLG < 1 => exista o situatie riscanta a firmei;

Daca CLG > 1 => exista un supliment de resurse, respectiv fond de rulment, care permite firmei sa faca fata unor evolutii imprevizibile.

b. coeficientul de trezorerie se deosebeste de cel precedent intrucat nu include valoarea stocurilor (CT):

![]()

in care:

AD = activul disponibil transformabil in mod curent (imediat) in bunuri finite in curs de stocare.

c. coeficientul de lichiditate imediata (

![]()

in care:

DN = disponibilul in numerar (casa, banca, cecuri, titluri de plasament imediat realizabile).

Daca valoarea lui

Pentru acesti indicatori, analiza se face de regula in dinamica.

d. coeficientul de solvabilitate (solvency ratios, ratios de solvabilite) defineste aptitudinea (capacitatea) unei firme de a face fata totalului angajamentelor sale pe baza ansamblului resurselor care constituie patrimoniul, respectiv totalul activelor. Coeficientul este analizat atunci cand se acorda credite unei societati fara constituirea altor garantii decat propriile resurse.

e. coeficientul de solvabilitate generala sau de siguranta (

![]()

in care:

De = suma datoriilor exigibile;

A = suma activelor evaluate la valoarea de realizare efectiva.

Acest coeficient reflecta capacitatea de restituire a creditelor prin resursele efective ale firmei.

f. coeficientul de autonomie financiara (CAF):

![]()

in care:

Cp = capitalul propriu;

At = ansamblul angajamentelor fata de terti.

g. coeficientul de indatorare pe termen lung (CDTL):

![]()

in care:

BB = profitul brut.

2. Coeficientii de rentabilitate, categorie care cuprinde:

a. coeficientul costurilor (CRC

![]()

in care:

Cp = costurile totale de productie, exceptand impozitele si alte datorii fiscale;

VN = valoarea vanzarilor nete.

Coeficientul reflecta eficacitatea operationala a activitatilor de productie si comerciale.

b. coeficientul marjei nete (CMN):

![]()

in care:

BB = profitul brut;

VN = valoarea vanzarilor nete.

c. coeficientul dobanzilor (CRD

![]()

in care:

BN = profitul net;

VDI = dobanzi de incasat;

VDB = dobanzi pe profit;

VDP = valoarea totala a dobanzilor de platit.

Coeficienti de rotatie, in care se incadreaza:

a. coeficientul de rotatie a creditelor (Crc

![]()

in care:

VC = valoarea vanzarilor pe credit;

VCR = valoarea vanzarilor de rambursat

b. coeficientul de rotatie a stocurilor (CRS

![]()

in care:

VSL = valoarea stocurilor lichidate in perioada analizata;

VCS = valoarea stocurilor nou create pe aceeasi perioada.

Coeficienti de randament, respectiv:

a. coeficientul de randament al investitiilor (CRDI

![]()

in care:

BB = profitul brut (inainte de plata dobanzilor si a impozitelor);

Ai = totalul activelor imobilizate.

b. coeficientul de randament al fondurilor proprii (CRDF

![]()

in care:

Fp = totalul fondurilor proprii;

BB = profitul brut.

Alte activitati derivate din informatiile economico-financiare

Dintre acestea cea mai semnificativa este activitatea INCASO. Aceasta consta in preluarea de catre o firma (pe baza unui comision) a actiunilor de incasare a creantelor (creditelor acordate) de la debitori.

Actiunea se realizeaza astfel:

o sesizarea de catre client printr-o cerere prin care solicita a se prelua activitatea de catre INCASO;

o identificarea istoriei relatiei (de la client):

valoarea

termene scadente

reclamatii ale creditorului

somatii

o preluarea problemei de catre banca de date INCASO;

o sesizarea imediata a debitorului ca este preluat in urmarire de societatea de informare;

o introducerea informatiei in banca de date cu privire la situatia economico-financiara a firmelor;

o solicitarea de informatii din banca de date cu privire la situatia datornicilor;

o actiuni pentru rezolvarea litigiului pe cai nejudecatoresti:

convenirea cu debitorul a unor modalitati si termene de plata in functie de capacitatea sa financiara - puse de acord in prealabil cu creditorul;

controlul sistematic al termenelor;

informare periodica a creditorului (la cererea acestuia) privind evolutia lichidarii creantei.

Daca aceste actiuni nu dau rezultate, se actioneaza pe cale judecatoreasca.

Daca actiunea judecatoreasca nu da rezultate (taxa penala stabilita pentru plata este mica si nesemnificativa pentru client), se continua urmarirea debitorului (conform legii, datoria se stinge dupa 30 de ani). In acest interval, orice posesiune sau mijloc dobandit este pus sub urmarire - in tara sau strainatate. Ca urmare, se preiau frecvent cazuri clasate de creditori, fara speranta. Toate cheltuielile si riscurile revin firmei urmaritoare; numai in cazul nerecuperarii datoriei, firma isi acopera cheltuielile si taxele din propriul ei profit. Evident ca, de la caz la caz, in functie de specificul activitatii partenerului, de locul in economie, de importanta sa economico-financiara, se pot cere si alte informatii, sau se pot detalia cele solicitate initial, astfel incat pe baza lor sa se poata lua decizia asupra credibilitatii partenerului real sau potential de afaceri.

Intrebari

1. Precizati factorii care determina necesitatea testarii agentilor economici.

2. Care sunt sistemele de protectie financiara fata de riscul potential de intrare in situatia

de insolvabilitate a partenerului de afaceri

3. Caracterizati sistemele de protectie prin acordarea de garantii suplimentare de catre terti si prin dobandirea de drepturi asupra unor bunuri mobile si imobile ale debitorului.

4. Nominalizati si caracterizati sursele de obtinere de informatii despre agentii economici testati.

5. Care este motivatia pentru care protectia prin utilizarea informatiei economicofinanciare despre partenerii de afaceri a devenit mai frecvent folosita astazi?

6. Care sunt canalele principale prin care se pot colecta informatii despre diferiti agenti economici?

7. Nominalizati regulile generale care guverneaza activitatea de informare tehnicoeconomica despre agentii economici in general.

8. Care este scopul direct pentru care se solicita informatii si se intocmeste testul de credibilitate asupra agentilor economici?

9. Nominalizati informatiile standard care se transmit la o solicitare-comanda despre un agent economic.

10. Cum arata un model orientativ de fisa de informatii economico-financiare standard despre un agent economic?

11. Interpretati semnificatia unor elemente de caracterizare pentru care se solicita informatii despre agentii economici.

12. Prezentati un exemplu concret de calcul al indicelui de bonitate.

13. Exemplificati factorii de risc care se iau in calculul indicelui de bonitate.

14. Aratati cum se asigura notarea diferitilor factori de risc pe variantele posibile de manifestare.

15. Nominalizati mai multe criterii care se pot lua in calcul, alaturi de informatiile standard, pentru definirea imaginii mai complete asupra agentilor economici testati.

Teste grila

1. Factorii de risc care se iau in calculul indicelui de bonitate sunt:

a) situatia comenzilor;

b) forma de organizare;

c) capitalul social;

d) termenele de livrare practicate;

e) recomandarea privind credibilitatea.

Precizati factorul de risc considerat neadevarat.

2. Intre regulile generale care guverneaza activitatea de informare tehnico-economica

(despre partenerii reali si potentiali de afaceri) de catre institutiile specializate in acest sens, mentionam:

a) informatie obiectiva;

b) informatie cu conexiuni internationale;

c) informatie cu caracter continuu;

d) informatie colectata in sistem descentralizat;

e) informatie integrata.

Precizati regula considerata neadevarata.

3. Scopul concret al testarii credibilitatii agentilor economici este:

a) stabilirea de relatii de afaceri cu un nou partener;

b) desfasurarea unor activitati complementare pe baza fondului de date asigurat;

c) reluarea afacerilor cu un partener vechi;

d) necesitatea de a efectua cercetari curente asupra pietei;

e) dorinta de participare la licitatiile legate de patrimoniul unui agent economic declarat in stare de faliment.

Precizati textul considerat neadevarat.

4. Informatiile standard care se transmit la o solicitare-comanda, despre un agent economic, cuprind:

a) indicele de bonitate;

b) forma juridica de organizare actuala;

c) conducerea firmei;

d) potentialul de livrare;

e) situatia portofoliului de comenzi.

Precizati informatia standard considerata neadevarata.

Capitolul 8 Testarea credibilitatii agentilor economici

5. Informatiile standard care se transmit la o solicitare-comanda, despre un agent economic, cuprind:

a) istoricul firmei;

b) capitalul social;

c) volumul anual al vanzarilor;

d) termenele de livrare practicate;

e) recomandari.

Precizati informatia standard considerata neadevarata.

6. Informatiile standard care se transmit la o solicitare-comanda, despre un agent economic, cuprind:

a) profilul de activitate;

b) numarul de salariati;

c) bunuri imobiliare;

d) reactia la reclamatii, refuzuri;

e) banca finantatoare.

Precizati informatia standard considerata neadevarata.

7. Factorii de risc care se iau in calculul indicelui de bonitate sunt:

a) evolutia afacerilor;

b) potentialul de livrare;

c) volumul vanzarilor;

d) vechimea firmei;

e) conducerea firmei.

Precizati factorul de risc considerat neadevarat.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 1798

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved