| CATEGORII DOCUMENTE |

| Statistica |

Banca Nationala a Romaniei si-a inceput activitatea la 1 decembrie 1880, cu un capital de 12 milioane lei, din care statul 4 milioane lei, iar actionarii 8 milioane lei. Banca Nationala a Romaniei este o banca cu capital integral de stat, valoarea capitalului social fiind de 300 miliarde lei.

Activand intr-un domeniu cu totul special al vietii economice, bancile trebuie sa aiba un regim de organizare si functionare care sa dea drept de informare, supraveghere si control bancii centrale a statului, care in Romania este Banca Nationala a Romaniei.

In termeni generali, o banca centrala actioneaza ca institutie publica independenta, din partea statului, pentru a stabili si coordona politica monetara si de credit a economiei. Banca Nationala a Romaniei are un rol deosebit in mentinerea stabilitatii monedei nationale si a increderii publicului in banci.

Obiectivul fundamental al Bancii Nationale a Romaniei este asigurarea si mentinerea stabilitatii preturilor.

Principalele atributii ale Bancii Nationale a Romaniei sunt:

a) elaborarea si aplicarea politicii monetare si a politicii de curs de schimb;

b) autorizarea, reglementarea si supravegherea prudentiala a institutiilor de credit, promovarea si monitorizarea bunei functionari a sistemelor de plati pentru asigurarea stabilitatii financiare;

c) emiterea bancnotelor si a monedelor ca mijloace legale de plata pe teritoriul Romaniei;

d) stabilirea regimului valutar si supravegherea respectarii acestuia;

e) administrarea rezervelor internationale ale Romaniei.

Banca Nationala a Romaniei sprijina politica economica generala a statului, fara prejudicierea indeplinirii obiectivului sau fundamental privind asigurarea si mentinerea stabilitatii preturilor.

Atributiile BNR sunt cuprinse in Legea privind Statutul Bancii Nationale a Romaniei (L.312/28 iunie 2004) si Legea privind activitatea bancara (L.58/1998 modificata prin Legea 485 din 2003).

Atributiile Bancii Nationale a Romaniei pot fi rezumate la:

I. Politica monetara, politica de curs de schimb si regimul valutar

a) In cadrul politicii monetare pe care o promoveaza, Banca Nationala a Romaniei utilizeaza proceduri si instrumente specifice pentru operatiuni de piata monetara si de creditare a institutiilor de credit, precum si mecanismul rezervelor minime obligatorii.

Operatiunile de piata monetara

(1) Se interzice Bancii Nationale a Romaniei achizitionarea de pe piata primara a creantelor asupra statului, autoritatilor publice centrale si locale, regiilor autonome, societatilor nationale, companiilor nationale si altor societati cu capital majoritar de stat.[1]

(2) Incepand cu data aderarii Romaniei la Uniunea Europeana, interdictia prevazuta la alin.(1) se extinde si la creantele asupra altor organisme si companii de drept public din Statele Membre.

(3) Banca Nationala a Romaniei poate efectua pe piata secundara, cu respectarea prevederilor alin.(1), operatiuni reversibile, cumparari/vanzari directe sau poate lua in gaj, pentru acordarea de credite colateralizate, creante asupra sau titluri ale statului, autoritatilor publice centrale si locale, regiilor autonome, societatilor nationale, companiilor nationale si altor societati cu capital majoritar de stat, institutiilor de credit sau altor persoane juridice, poate efectua swap-uri valutare, emite certificate de depozit si atrage depozite de la institutii de credit, in conditiile pe care le considera necesare pentru a realiza obiectivele politicii monetare.

(4) Imprumuturile statului pe baza de titluri de stat se efectueaza conform conventiilor incheiate intre Banca Nationala a Romaniei si Ministerul Finantelor Publice, prin care se stabilesc cel putin urmatoarele elemente: valoarea imprumutului, data scadentei, rata dobanzii si modul de calcul al dobanzii pe toata durata creditului, costurile serviciului datoriei, precum si date privind titlurile de stat negociabile, emise pentru fiecare imprumut.

In cadrul operatiunilor de creditare

(1) Banca Nationala a Romaniei poate acorda credite institutiilor de credit eligibile, in conditii care se stabilesc prin reglementari proprii.

(2) Se interzice Bancii Nationale a Romaniei creditarea pe descoperit de cont sau orice alt tip de creditare a statului, autoritatilor publice centrale si locale, regiilor autonome, societatilor nationale, companiilor nationale si altor societati cu capital majoritar de stat.

(3) Prin exceptie, prevederile alin.(2) nu se aplica institutiilor de credit cu capital majoritar de stat. Acestea beneficiaza de tratamentul acordat institutiilor de credit, conform prevederilor alin.(1).

(4) Incepand cu data aderarii Romaniei la Uniunea Europeana, interdictia prevazuta la alin.(2) se extinde la creditarea pe descoperit de cont sau orice alt tip de creditare a altor organisme guvernate de legea publica si companii publice din Statele Membre.

Utilizarea mecanismului rezervelor minime obligatorii

(1) Banca Nationala a Romaniei stabileste regimul rezervelor minime obligatorii pe care institutiile de credit trebuie sa le mentina in conturi deschise la aceasta.

(2) Pentru resursele in valuta, rezervele minime obligatorii se constituie numai in valuta.

(3) La rezervele minime obligatorii, Banca Nationala a Romaniei bonifica dobanzi cel putin la nivelul ratei dobanzii medii la depunerile la vedere practicate de institutiile de credit.

(4) Pentru neindeplinirea cerintelor privind nivelul rezervelor minime obligatorii se calculeaza si se percep dobanzi penalizatoare la nivelul stabilit de Banca Nationala a Romaniei.

b) Banca Nationala a Romaniei elaboreaza si aplica politica de curs de schimb, este abilitata:

a) sa elaboreze balanta de plati si alte lucrari privind pozitia investitionala internationala a tarii;

b) sa stabileasca cursurile de schimb pentru operatiunile proprii pe piata valutara, sa calculeze si sa publice cursurile medii pentru evidenta statistica;

c) sa pastreze si sa administreze rezervele internationale ale statului.

c) Banca Nationala a Romaniei poate elabora reglementari privind regimul valutar, respectiv monitorizarea si controlul tranzactiilor valutare pe teritoriul tarii, emiterea de autorizatii pentru operatiuni valutare de capital, tranzactii pe pietele valutare si alte operatiuni specifice.

Reglementarile Bancii Nationale a Romaniei se refera in principal la:

a) autorizarea si retragerea autorizatiei, precum si supravegherea persoanelor care au obtinut autorizatia de a efectua tranzactii valutare;

b) stabilirea de plafoane si alte limite pentru detinerea de active externe si operatiuni cu acestea, pentru persoane juridice si fizice;

c) stabilirea plafonului si a conditiilor indatorarii externe a persoanelor juridice si fizice care intra sub incidenta regimului valutar.

Pentru monitorizarea tranzactiilor valutare, persoanele juridice autorizate sa desfasoare operatiuni valutare raporteaza Bancii Nationale a Romaniei asupra tranzactiilor efectuate, prin documente ale caror forma si continut se stabilesc de catre aceasta.

II. Emisiunea monetara

Banca Nationala a Romaniei este unica institutie autorizata sa emita insemne monetare, sub forma de bancnote si monede, ca mijloace legale de plata pe teritoriul Romaniei.

Moneda nationala este leul, iar subdiviziunea acestuia, banul.

Insemnele monetare

- Banca Nationala a Romaniei este singura in drept sa stabileasca valoarea nominala, dimensiunile, greutatea, desenul si alte caracteristici tehnice ale bancnotelor si monedelor.

- Bancnotele poarta semnatura guvernatorului Bancii Nationale a Romaniei si a casierului central.

- Falsificarea sau contrafacerea bancnotelor si monedelor se pedepseste conform legii.

- Dispozitiile legale privitoare la titlurile la purtator pierdute sau furate nu sunt aplicabile bancnotelor si monedelor emise de Banca Nationala a Romaniei.

- Grafica bancnotelor si a monedelor este protejata prin inregistrarea la Oficiul de Stat pentru Inventii si Marci din Romania. Orice reproducere color a acestora, la scara 1/1, partiala sau integrala, in scop publicitar, de informare sau in alte scopuri comerciale se poate face numai cu acordul prealabil, scris, al Bancii Nationale a Romaniei.

Programul de emisiune monetara

- Banca Nationala a Romaniei elaboreaza programul de emisiune a bancnotelor si monedelor, astfel incat sa se asigure necesarul de numerar, in stricta concordanta cu nevoile reale ale circulatiei banesti.

- Suma totala a bancnotelor si monedelor in circulatie, care exclude rezerva de numerar, se evidentiaza ca element de pasiv in contabilitatea Bancii Nationale a Romaniei.

Mijloace legale de plata

Bancnotele si monedele emise si neretrase din circulatie de catre Banca Nationala a Romaniei reprezinta insemne monetare care trebuie acceptate la valoarea nominala pentru plata tuturor obligatiilor publice si private.

Emisiunea si punerea in circulatie a insemnelor monetare

- Banca Nationala a Romaniei asigura tiparirea bancnotelor si baterea monedelor si ia masuri pentru pastrarea in siguranta a celor care nu sunt puse in circulatie, precum si pentru custodia si distrugerea, cand aceasta este necesara, a matritelor, cernelurilor si a bancnotelor si monedelor retrase din circulatie.

- Banca Nationala a Romaniei distribuie emisiunea monetara realizata si administreaza rezerva de numerar sub forma de bancnote si monede.

- Bancnotele si monedele uzate sau necorespunzatoare vor fi retrase din circulatie si distruse de catre Banca Nationala a Romaniei, inlocuindu-se cu bancnote si/sau cu monede noi.

- Banca Nationala a Romaniei inlocuieste, fara taxe si comisioane, bancnotele si monedele emise si neretrase din circulatie.

- Banca Nationala a Romaniei poate refuza inlocuirea bancnotelor si a monedelor care prezinta deformari, sunt ilizibile sau daca lipseste mai mult de 40% din suprafata lor. Aceste insemne monetare vor fi retrase din circulatie si distruse, fara acordarea de compensatii detinatorilor, exceptand cazurile speciale mentionate in regulamentele proprii.

- Banca Nationala a Romaniei nu poate fi obligata sa acorde compensatii pentru bancnotele sau monedele care au fost pierdute, furate, distruse, contrafacute sau falsificate.

Schimbarea insemnelor monetare

- Banca Nationala a Romaniei poate hotari anularea sau retragerea din circulatie a oricaror bancnote sau monede care au fost emise si, in locul acestora, punerea in circulatie a altor tipuri de insemne monetare.

- Modalitatea si perioada de preschimbare se publica in Monitorul Oficial al Romaniei, Partea I, si in cel putin doua cotidiane de circulatie nationala.

- La expirarea perioadei de preschimbare, bancnotele si monedele retrase din circulatie nu mai pot fi utilizate pentru plata obligatiilor publice si private.

- Suma totala a bancnotelor si monedelor retrase din circulatie, dar nepreschimbate in termenul stabilit, se scade din totalul numerarului in circulatie inregistrat in evidentele contabile si se inregistreaza ca venit al Bancii Nationale a Romaniei.

III. Operatiuni cu institutiile de credit

In cadrul acestor operatiuni prezentam:

a) Creditarea institutiilor de credit

In cadrul politicii sale monetare si de curs de schimb, Banca Nationala a Romaniei poate acorda institutiilor de credit credite pe termene ce nu pot depasi 90 de zile, garantate cu, dar fara a se limita la:

a) titluri de stat provenite din emisiuni publice, prin remiterea lor in portofoliul Bancii Nationale a Romaniei, sau b) depozite constituite la Banca Nationala a Romaniei sau la alte persoane juridice agreate de Banca Nationala a Romaniei.

Incepand cu data aderarii Romaniei la Eurosistem, sfera de cuprindere a activelor eligibile pentru garantarea creditelor acordate de Banca Nationala a Romaniei se extinde la cele doua categorii de active eligibile definite de Banca Centrala Europeana.

Banca Nationala a Romaniei stabileste si face publice conditiile de creditare, nivelul minim al ratei dobanzii la creditele care se acorda institutiilor de credit si criteriile ce trebuie indeplinite de institutiile de credit pentru a putea solicita credite de la Banca Nationala a Romaniei pe baze competitive.

Banca Nationala a Romaniei poate stabili plafoane de creditare, niveluri ale ratei dobanzii, termene de rambursare si alte conditii in care se pot acorda credite de catre Banca Nationala a Romaniei pe baze competitive.

Pentru toate operatiunile de creditare efectuate, Banca Nationala a Romaniei stabileste si incaseaza dobanzi si comisioane.

b) Conturi deschise la Banca Nationala a Romaniei

Banca Nationala a Romaniei deschide si opereaza conturi ale institutiilor de credit, ale Trezoreriei Statului, ale caselor de compensare si ale altor entitati, rezidente si nerezidente, stabilite prin reglementari ale Bancii Nationale a Romaniei.

Banca Nationala a Romaniei efectueaza decontarea finala, irevocabila si neconditionata, a transferurilor de fonduri in conturile titularilor.

Pentru toate operatiunile efectuate in conturile deschise in evidentele sale, cu exceptia conturilor avand ca titulari Comisia Europeana si organisme financiare internationale, Banca Nationala a Romaniei stabileste si incaseaza comisioane.

Banca Nationala a Romaniei tine in evidentele sale contul curent general al Trezoreriei Statului, deschis pe numele Ministerului Finantelor Publice. Functionarea contului curent general al Trezoreriei Statului si inregistrarea operatiunilor in acest cont se stabilesc prin conventii incheiate intre Banca Nationala a Romaniei si Ministerul Finantelor Publice.

Operatiuni cu Trezoreria Statului:

(1) Banca Nationala a Romaniei primeste incasarile pentru contul curent general al Trezoreriei Statului si efectueaza platile in limita disponibilitatilor existente in acest cont.

(2) Banca Nationala a Romaniei percepe comisioane la decontarea operatiunilor prin contul curent general al Trezoreriei Statului, deschis in evidentele sale, si plateste dobanzi la disponibilitatile din acest cont.

(3) Banca Nationala a Romaniei poate actiona ca agent al statului in stabilirea institutiilor de credit eligibile a primi depozite ale Trezoreriei Statului, in conditii care vor fi stabilite impreuna cu Ministerul Finantelor Publice.

c) Monitorizarea sistemelor de plati

Banca Nationala a Romaniei monitorizeaza sistemele de plati, inclusiv instrumentele de plata, in scopul asigurarii securitatii si eficientei acestora si pentru a evita riscul sistemic. Pentru indeplinirea acestei atributii, Banca Nationala a Romaniei stabileste masurile necesare, le pune in aplicare si urmareste implementarea acestora, reglementeaza, autorizeaza si supravegheaza sistemele de plati, si poate reglementa instrumentele de plata.

Banca Nationala a Romaniei reglementeaza, autorizeaza si supravegheaza administratorii sistemelor de plati si poate emite reglementari privind instrumentele de plata utilizate in cadrul acestor sisteme.

Banca Nationala a Romaniei poate furniza lichiditati institutiilor de credit, prin acordarea de facilitati, in conditiile prezentate la creditarea institutiilor de credit, si prin cumpararea de titluri eligibile, in conformitate cu reglementarile proprii. Incepand cu data aderarii Romaniei la Eurosistem, aceasta prevedere se aplica in mod corespunzator si altor participanti pe piata.

d) Servicii de compensare, depozitare, decontare si plata

Banca Nationala a Romaniei poate asigura servicii de compensare, depozitare, decontare si plata prin intermediul conturilor deschise in evidentele sale.

Incepand cu data aderarii Romaniei la Uniunea Europeana, Banca Nationala a Romaniei poate, pe cont propriu ori in numele si pe contul statului, sa participe la aranjamente de compensare, depozitare, decontare si plata sau la alte contracte avand acest scop, incheiate cu institutii centrale sau cu organizatii colective de specialitate, publice si private, avand sediul in strainatate.

e) Prevenirea si limitarea riscurilor

Pentru prevenirea si limitarea riscurilor de plata si credit, Banca Nationala a Romaniei poate presta servicii de colectare si difuzare, la cerere, contra cost, conform reglementarilor proprii, de date si informatii privind incidentele de plati si riscurile de creditare in sistemul institutiilor de credit, in conditii de asigurare a secretului bancar.

IV. Reglementarea, autorizarea si supravegherea prudentiala a institutiilor de credit

Banca Nationala a Romaniei supravegheaza si reglementeaza anumite institutii bancare.

Prin supraveghere, se intelege verificarea operatiunilor unei institutii pentru a exista asigurari ca aceasta se supune regulilor si reglementarilor in vigoare si ca isi desfasoara activitatea intr-un mod corect.

Prin reglementare se intelege emiterea de legi si norme in scopul asigurarii unui sistem bancar sanatos din punct de vedere financiar si capabil sa satisfaca necesitatile bancare nationale.

Banca Nationala a Romaniei, pentru asigurarea viabilitatii si functionarii sistemului bancar, este imputernicita:

- sa emita reglementari, sa ia masuri pentru impunerea respectarii acestora si sa aplice sanctiuni legale in cazurile de nerespectare;

- sa controleze si sa verifice pe baza raportarilor primite si prin inspectii la fata locului registrele, conturile si orice alte documente ale bancilor autorizate, pe care le considera necesare pentru indeplinirea atributiilor sale de supraveghere.

Membrii Consiliului de administratie al Bancii Nationale a Romaniei si personalul acesteia, insarcinat sa exercite atributii de supraveghere prudentiala, nu raspund civil sau penal, dupa caz, daca instantele judecatoresti constata indeplinirea sau omisiunea indeplinirii de catre aceste persoane, cu buna-credinta si fara neglijenta, a oricarui act sau fapt in legatura cu exercitarea, in conditiile legii, a atributiilor de supraveghere prudentiala.

Personalului cu atributii de supraveghere ii este interzisa participarea in cadrul comisiilor de expertiza, precum si la orice alte actiuni de verificare care exced atributiile si competentele conferite acestuia prin lege.

Instituirea supravegherii bancare nu semnifica o lipsa de incredere in functionarea bancilor. Ele sunt libere sa actioneze potrivit politicilor si strategiilor proprii, dar unele aspecte deosebite ale activitatii acestora (lichiditatea in special) necesita reglementarea, monitorizarea si supervizarea activitatii fiecareia, ca si a intregului sistem banesc de catre o autoritate de control.

Necesitatea supravegherii bancare deriva din particularitatea activitatii bancare si din consecintele negative ale falimentelor bancare asupra intregului sistem bancar, al pietelor financiare si al economiei in ansamblul ei.

Principalele obiective urmarite prin activitatea de supraveghere bancara sunt urmatoarele:

Mentinerea increderii publicului in sistemul bancar;

Protejarea fondurilor disponibile, prin limitarea riscului asumat de proprietarii acestora stabilind standarde prudentiale menite sa orienteze activitatea bancara si sa-i confere un anumit grad de siguranta;

Dezvoltarea unui sistem bancar viabil si stabil, responsabil de calitatea serviciilor bancare oferite publicului;

Respectarea legilor si reglementarilor privind activitatea bancara.

Banca Nationala a Romaniei are competenta exclusiva de autorizare a institutiilor de credit si raspunde de supravegherea prudentiala a institutiilor de credit pe care le-a autorizat sa opereze in Romania, in conformitate cu prevederile Legii nr.58/1998 privind activitatea bancara, cu modificarile si completarile ulterioare.

In vederea indeplinirii atributiei Bancii Nationale a Romaniei privind asigurarea stabilitatii financiare, in mod exceptional si numai de la caz la caz, Banca Nationala a Romaniei poate acorda institutiilor de credit si alte credite, negarantate sau garantate cu alte active decat: a) titluri de stat provenite din emisiuni publice, prin remiterea lor in portofoliul Bancii Nationale a Romaniei, sau b) depozite constituite la Banca Nationala a Romaniei sau la alte persoane juridice agreate de Banca Nationala a Romaniei.

V. Operatiuni cu aur si active externe-administrarea rezervelor internationale

Banca Nationala a Romaniei, respectand regulile generale privind lichiditatea si riscul specific activelor externe, stabileste si mentine rezerve internationale, in astfel de conditii incat sa poata determina periodic marimea lor exacta, rezerve alcatuite cumulativ ori selectiv din urmatoarele elemente:

a) aur detinut in tezaur in tara sau depozitat in strainatate;

b) active externe, sub forma de bancnote si monede sau disponibil in conturi la banci sau la alte institutii financiare in strainatate, exprimate in acele monede si detinute in acele tari, pe care le stabileste Banca Nationala a Romaniei;

c) orice alte active de rezerva, recunoscute pe plan international, inclusiv dreptul de a efectua cumparari de la Fondul Monetar International in cadrul transei de rezerva, precum si detinerile de drepturi speciale de tragere;

d) cambii, cecuri, bilete la ordin, precum si obligatiuni si alte valori mobiliare, negociabile sau nu, emise sau garantate de persoane juridice nerezidente, clasificate in primele categorii de catre agentiile de apreciere a riscurilor, recunoscute pe plan international, exprimate si platibile in valuta in locuri acceptabile pentru Banca Nationala a Romaniei;

e) bonuri de tezaur, obligatiuni si alte titluri de stat, emise sau garantate de guverne straine sau de institutii financiare interguvernamentale, negociabile sau nu, exprimate si platibile in valuta in locuri acceptabile pentru Banca Nationala a Romaniei.

Banca Nationala a Romaniei urmareste mentinerea rezervelor internationale la un nivel adecvat tranzactiilor externe ale Romaniei.

Daca exista pericolul diminuarii rezervelor internationale, pana la un nivel care ar periclita tranzactiile internationale ale statului, precum si in cazul in care diminuarea s-a produs, Banca Nationala a Romaniei va prezenta Guvernului si Parlamentului un raport privind situatia rezervelor internationale si cauzele care au condus sau care pot conduce la o astfel de reducere. Raportul va contine recomandarile Bancii Nationale a Romaniei privind politicile guvernamentale macroeconomice necesare pentru preintampinarea sau remedierea situatiei.

Administrarea rezervelor internationale

Banca Nationala a Romaniei este autorizata, in conditiile pe care le stabileste si le poate modifica periodic, sa efectueze urmatoarele operatiuni:

a) sa cumpere, sa vanda si sa efectueze alte tranzactii cu lingouri si monede din aur si cu alte metale pretioase;

b) sa cumpere, sa vanda si sa efectueze alte tranzactii cu valute;

c) sa cumpere, sa vanda si sa efectueze alte tranzactii pe piata secundara cu bonuri de tezaur, obligatiuni si alte titluri emise sau garantate de guverne straine sau de organizatii financiare interguvernamentale;

d) sa cumpere, sa vanda si sa efectueze alte tranzactii cu valori mobiliare emise sau garantate de banci centrale, de institutii financiare internationale, de societati bancare si nebancare;

e) sa deschida si sa mentina conturi la alte banci centrale si autoritati monetare, societati bancare si la institutii financiare internationale;

f) sa deschida si sa tina conturi si sa efectueze operatiuni de corespondent pentru institutii financiare internationale, banci centrale si autoritati monetare, societati financiare si bancare, organizatii financiare interguvernamentale din strainatate, precum si pentru guverne straine si agentiile lor.

Bancile, persoanele juridice romane, pot functiona pe teritoriul Romaniei pe baza autorizatiei emise de Banca Nationala a Romaniei, in conformitate cu Normele Metodologice nr.2/1999 ale BNR privind autorizarea bancilor. Ele se constituie sub forma juridica de societate comerciala pe actiuni, in baza aprobarii Bancii Nationale a Romaniei, cu respectarea prevederilor legale in vigoare, aplicabile societatilor comerciale (Legea nr.31/1990 privind societatile comerciale si Legea privind activitatea bancara nr.58/1998 modificata prin Legea 485 din 2003). Acest lucru se aplica in mod corespunzator si in cazul sucursalelor bancilor, persoane juridice straine.

Bancile, persoane juridice romane, vor avea sediul social si, dupa caz, sediul real, reprezentand locul unde se afla centrul principal de conducere si de gestiune a activitatii statutare, pe teritoriul Romaniei.

Bancile straine au obligatia sa notifice Bancii Nationale a Romaniei deschiderea de reprezentante in Romania, in conformitate cu reglementarile date de aceasta.

Incepand cu data aderarii Romaniei la Uniunea Europeana la autorizarea unei banci, persoana juridica romana, constituita ca filiala a unei institutii de credit autorizata intr-un alt stat sau ca filiala a unei entitati care detine o filiala autorizata ca institutie de credit intr-un alt stat ori care se va afla sub controlul acelorasi persoane fizice sau juridice care controleaza o institutie de credit autorizata intr-un alt stat, Banca Nationala a Romaniei se va consulta cu autoritatea competenta din statul in cauza.

Cererea de autorizare este inaintata Bancii Nationale a Romaniei in forma stabilita de aceasta. Documentatia care trebuie sa insoteasca cererea, termenele si procedura de autorizare sunt stabilite prin reglementarile Bancii Nationale a Romaniei.

Conditiile in care autorizatia poate fi acordata vor fi reglementate de Banca Nationala a Romaniei si se vor referi, fara a fi limitative, la:

a) calificarea si experienta profesionala a conducatorilor bancii;

b) nivelul minim al capitalului initial;

c) studiul de fezabilitate, care va cuprinde cel putin tipul de operatiuni prevazute a se desfasura si structura organizatorica a bancii;

d) actionarii semnificativi si fondatorii bancii;

e) structura actionariatului;

f) sediile bancii;

g) auditorul financiar.

Banca Nationala a Romaniei poate cere unui solicitant sa prezinte orice informatie si documente suplimentare, daca cele prezentate sunt incomplete sau insuficiente.

In termen de cel mult 4 luni de la primirea cererii, Banca Nationala a Romaniei va aproba constituirea unei banci sau va respinge cererea si va comunica in scris solicitantului hotararea sa, impreuna cu motivele care au stat la baza acesteia, in cazul respingerii cererii. In termen de doua luni de la comunicarea aprobarii de constituire, in vederea obtinerii autorizatiei de functionare vor fi prezentate Bancii Nationale a Romaniei documentele care atesta constituirea legala a bancii. In cazul bancilor care se constituie pe calea subscriptiei publice, termenul de prezentare a acestor documente este de 8 luni.

Banca Nationala a Romaniei decide cu privire la autorizarea functionarii unei banci in termen de cel mult 4 luni de la data primirii documentelor.

Cererea de autorizare va fi respinsa, daca:

a) documentatia prezentata este incompleta sau nu este intocmita in conformitate cu dispozitiile legale in vigoare;

b) capitalul initial se situeaza sub nivelul minim stabilit de Banca Nationala a Romaniei;

c) forma juridica este alta decat cea prevazuta de lege;

d) din evaluarea documentatiei prezentate rezulta ca banca nu poate asigura realizarea obiectivelor propuse in conditii compatibile cu buna functionare a sistemului bancar si cu regulile unei practici bancare prudente, care sa asigure protejarea intereselor deponentilor si ale altor creditori, sau ca aceste obiective nu corespund conditiilor existente in cadrul segmentului de piata ce urmeaza sa fie acoperit de serviciile oferite de banca;

e) Banca Nationala a Romaniei constata ca persoanele numite in calitate de conducatori sau administratori nu corespund obiectivelor propuse si necesitatii desfasurarii activitatii bancii in conformitate cu cerintele legii si cu regulile unei practici bancare prudente si sanatoase;

f) Banca Nationala a Romaniei constata ca actionarii bancii, atat din perspectiva calitatii acestora, cat si a structurii grupului din care acestia fac parte, sau alte persoane care au legaturi stranse cu banca nu corespund cerintelor asigurarii unei gestiuni sanatoase si prudente a bancii si realizarii unei supravegheri eficiente, potrivit prezentei legi;

g) inainte de obtinerea aprobarii de constituire, fondatorii au facut comunicari publice asupra functionarii bancii;

h) nu sunt respectate prevederile prezentei legi sau reglementarile date in aplicarea acesteia.

i) Banca Nationala a Romaniei constata ca dispozitiile legale, regulamentare sau administrative existente in tara de origine, care guverneaza statutul persoanelor avand legaturi stranse cu banca, sau dificultatile in implementarea acestor dispozitii impiedica realizarea unei supravegheri prudentiale eficiente ori ca supravegherea din tara de origine a unei institutii de credit straine care a solicitat autorizarea unei sucursale este insuficienta;

j) auditorul financiar nu indeplineste cerintele de experienta, independenta si alte cerinte prevazute de lege.

Regimul institutiilor de credit straine

Institutiile de credit straine pot desfasura activitati in Romania prin sucursale, ale caror infiintare si functionare sunt supuse autorizarii Bancii Nationale a Romaniei.

Institutiile de credit straine au obligatia sa notifice Bancii Nationale a Romaniei deschiderea de reprezentante in Romania in conformitate cu reglementarile date de aceasta.

Reprezentantele isi vor limita activitatea la acte de informare, de reprezentare, de cercetare a pietei, contactare de clienti si nu vor efectua nici un fel de operatiuni supuse dispozitiilor Legii privind activitatea bancara.

Banca Nationala a Romaniei poate retrage autorizatia acordata unei banci, persoana juridica romana, sau unei sucursale din Romania a unei institutii de credit cu sediul in strainatate, fie la cererea bancii, cand actionarii au decis dizolvarea si lichidarea acesteia, respectiv la cererea institutiei de credit straine, fie ca sanctiune prevazuta de Legea privind activitatea bancara, fie pentru urmatoarele motive:

- banca nu a inceput operatiunile pentru care a fost autorizata, in termen de un an de la primirea autorizatiei, sau nu si-a exercitat, de mai mult de 6 luni, activitatea de acceptare de depozite;

- autorizatia a fost obtinuta pe baza unor declaratii false sau prin orice alt mijloc ilegal;

- a avut loc o fuziune sau o divizare a bancii;

- autoritatea competenta din tara in care are sediul institutia de credit straina ce a infiintat o sucursala in Romania i-a retras acesteia autorizatia de a desfasura activitati bancare;

- s-a pronuntat o hotarare de declansare a procedurii falimentului bancii, daca aceasta mai detine autorizatie de functionare la data pronuntarii hotararii;

- actionariatul bancii nu mai indeplineste conditiile prevazute de lege si de norme pentru asigurarea unei gestiuni prudente si sanatoase a bancii ori nu mai permite realizarea unei supravegheri eficiente;

- Banca Nationala a Romaniei apreciaza ca mentinerea autorizatiei bancii pericliteaza interesele deponentilor si ale altor creditori ai bancii, prin aceea ca banca nu mai poseda suficiente fonduri proprii pentru desfasurarea in conditii normale a activitatii sau exista elemente care conduc la concluzia ca intr-un termen scurt banca nu isi va mai putea indeplini obligatiile catre deponenti sau catre alti creditori, ori ca banca nu mai justifica prezenta sa in piata intrucat activitatea desfasurata nu corespunde scopului pentru care banca s-a infiintat sau aceasta activitate nu poate fi desfasurata decat prin atragerea de resurse la rate ale dobanzii mult mai mari decat cele practicate pe piata;

- conducerea bancii nu a fost asigurata de cel putin doua persoane pe o perioada de cel mult 3 luni;

- nu mai sunt indeplinite orice alte conditii care au stat la baza emiterii autorizatiei.

Cererea de retragere a autorizatiei formulata de catre banca, persoana juridica romana, respectiv de catre institutia de credit straina, va fi insotita cel putin de planul de lichidare a activului si de stingere a pasivului, care sa asigure plata integrala a creantelor deponentilor si ale altor creditori.

Lichidarea la initiativa actionarilor este permisa numai in cazul in care banca nu se afla in vreuna dintre situatiile prevazute de lege pentru declansarea procedurii falimentului.

Incepand cu data aderarii Romaniei la Uniunea Europeana, in cazul retragerii autorizatiei unei banci, persoana juridica romana, sau unei sucursale din Romania a unei institutii de credit straine care nu are sediul social pe teritoriul unui stat membru, Banca Nationala a Romaniei va informa in consecinta autoritatile competente din statele membre gazda in care banca, respectiv institutia de credit straina, desfasoara activitate.

Hotararea Bancii Nationale a Romaniei de retragere a autorizatiei se comunica in scris bancii sau sucursalei in cauza, impreuna cu motivele care au stat la baza hotararii, si se publica in Monitorul Oficial al Romaniei, Partea I, si cel putin in doua cotidiene de circulatie nationala.

Hotararea de retragere a autorizatiei produce efecte de la data publicarii ei in Monitorul Oficial al Romaniei sau de la o data ulterioara, specificata in hotararea respectiva.

Ca urmare a retragerii autorizatiei, banca va intra in lichidare. Incepand cu data intrarii in vigoare a hotararii de retragere a autorizatiei, banca, persoana juridica romana, respectiv sucursala din Romania a institutiei de credit straine, nu va putea desfasura alte activitati decat cele legate de lichidare.

In activitatea lor, bancile se supun reglementarilor si ordinelor emise de Banca Nationala a Romaniei, date in aplicarea legislatiei privind politica monetara, de credit, valutara, de plati, de asigurare a prudentei bancare si de supraveghere bancara.

Bancile trebuie sa-si organizeze intreaga activitate in conformitate cu regulile unei practici bancare prudente si sanatoase, cu cerintele legii si ale reglementarilor Bancii Nationale a Romaniei. In acest sens bancile trebuie sa dispuna de proceduri de administrare si contabile corespunzatoare si de sisteme adecvate de control intern.

Modificarile in situatia bancii sunt supuse aprobarii Bancii Nationale a Romaniei, in conditiile stabilite de aceasta prin reglementari. Inregistrarea in registrul comertului a mentiunilor privind respectivele modificari se va face numai dupa obtinerea acestei aprobari.

In statutele lor, bancile nu vor putea stabili exceptii de la principiul potrivit caruia o actiune da dreptul la un singur vot.

Actiunile emise de banci vor putea fi numai nominative.

In vederea functionarii, in termen de 30 de zile de la data obtinerii autorizatiei, fiecare banca este obligata sa deschida cont curent la Banca Nationala a Romaniei, conform reglementarilor emise de aceasta. Transferurile banesti operate prin inscrieri in contul curent deschis in evidentele Bancii Nationale a Romaniei sunt irevocabile si neconditionate.

Bancile pot deschide la Banca Nationala a Romaniei si alte conturi, in conditiile stabilite de aceasta.

Cerinte de capital

Capitalul social al unei banci trebuie varsat, integral si in forma baneasca, la momentul subscrierii.

Nivelul minim al capitalului initial este stabilit de Banca Nationala a Romaniei, prin reglementari.

La constituire, aportul de capital va fi varsat intr-un cont deschis la o institutie de credit, care va fi blocat pana la inmatricularea bancii in registrul comertului.

La constituirea unei banci, capitalul initial este egal cu capitalul social, cu exceptia cazurilor in care banca nou-constituita este rezultata dintr-un proces de reorganizare prin fuziune sau divizare. La deschiderea unei sucursale, capitalul initial se va asigura prin punerea la dispozitia acesteia a capitalului de dotare de catre institutia de credit straina.

Bancile pot majora capitalul social numai prin utilizarea urmatoarelor surse:

a) noi aporturi in forma baneasca;

b) prime de emisiune sau de aport si alte prime legate de capital, integral incasate, ramase dupa acoperirea cheltuielilor neamortizate cu astfel de operatiuni, precum si rezervele constituite pe seama unor astfel de prime;

c) dividende din profitul net cuvenit actionarilor, dupa plata impozitului pe dividende, potrivit legii;

d) rezerve constituite din profitul net, existente in sold, potrivit ultimului bilant contabil.

Sucursalele institutiilor de credit straine, autorizate sa functioneze in Romania, pot majora capitalul de dotare prin utilizarea urmatoarelor surse:

a) noi aporturi in forma baneasca puse la dispozitia sucursalei de catre institutia de credit straina, cu destinatia 'capital de dotare';

b) rezerve constituite din profitul net, existente in sold potrivit ultimei situatii financiare anuale.

Bancile repartizeaza din profitul contabil determinat inainte de deducerea impozitului pe profit, sumele destinate constituirii fondului pentru riscuri bancare generale, in limita a 1% din soldul activelor purtatoare de riscuri specifice activitatii bancare, asa cum sunt stabilite prin reglementarile Bancii Nationale a Romaniei, in masura in care sumele respective se regasesc in profitul net.

Cerinte prudentiale

La acordarea creditelor, bancile urmaresc ca solicitantii sa prezinte credibilitate pentru rambursarea acestora la scadenta. In acest scop bancile cer solicitantilor garantarea creditelor in conditiile stabilite prin normele lor de creditare.

Bancile trebuie sa respecte cerintele prudentiale, la nivel individual sau consolidat, dupa caz, prevazute in reglementarile emise de Banca Nationala a Romaniei, care se refera, fara a fi limitative, la:

a) solvabilitate;

b) lichiditate;

c) expunerea maxima fata de un singur debitor si expunerea maxima agregata;

d) expunerea fata de persoanele aflate in relatii speciale cu banca;

e) riscul valutar;

f) calitatea activelor, constituirea si utilizarea provizioanelor de risc;

g) organizare si control intern.

Indicatorii aferenti cerintelor prevazute la lit. a), c) - e) se vor calcula in functie de nivelul fondurilor proprii; acest nivel nu va putea fi mai mic decat nivelul minim al capitalului initial, stabilit prin reglementarile Bancii Nationale a Romaniei.

In scopul determinarii indicatorului de solvabilitate, Banca Nationala a Romaniei poate recunoaste diminuarea riscului de credit in cazul incheierii urmatoarelor tipuri de contracte de compensare a creantelor si a obligatiilor reciproce decurgand din operatiuni cu instrumente avand la baza cursul de schimb si rata dobanzii si operatiuni similare cu aur:

a) contracte bilaterale prin care partile stipuleaza ca, la termenele stabilite sau la data aparitiei unui eveniment determinat - de regula, imposibilitatea unei parti de a-si onora obligatiile asumate -, obligatiile reciproce initiale, chiar neajunse la scadenta, se sting automat, fiind inlocuite de o noua obligatie, astfel incat o singura suma neta rezultata din compensarea obligatiilor initiale va fi datorata de partea debitoare;

b) alte contracte bilaterale de compensare.

Operatiunile si conditiile in care Banca Nationala a Romaniei recunoaste diminuarea riscului de credit, si modalitatea de calcul al acestuia vor fi stabilite prin reglementarile emise de Banca Nationala a Romaniei.

Bancile, persoane juridice romane, pot deschide pe teritoriul Romaniei sucursale si alte sedii secundare - agentii si altele asemenea -, in conditiile prevazute de reglementarile Bancii Nationale a Romaniei.

Bancile, persoane juridice romane, vor putea desfasura activitate bancara si alte activitati financiare in strainatate, in limita autorizatiei acordate de Banca Nationala a Romaniei, numai prin intermediul unei sucursale.

Deschiderea de sucursale in strainatate este supusa aprobarii prealabile a Bancii Nationale a Romaniei, conform reglementarilor emise de aceasta.

Cererea de aprobare a deschiderii unei sucursale in strainatate va indica tara in care se intentioneaza deschiderea sucursalei si va fi insotita, fara a se limita la acestea, de urmatoarele:

a) un studiu de fezabilitate, care va cuprinde cel putin tipurile de activitati care vor fi desfasurate prin intermediul sucursalei si structura organizatorica a acesteia;

b) identitatea persoanelor desemnate sa asigure conducerea sucursalei si informatii privind calificarea, experienta si onorabilitatea acestora;

c) adresa sediului sucursalei.

Banca Nationala a Romaniei poate respinge o cerere de aprobare a deschiderii unei sucursale in strainatate de catre o banca, persoana juridica romana, daca, pe baza informatiilor detinute si a documentatiei prezentate de banca, constata ca:

a) banca nu dispune de capacitate administrativa sau de o situatie financiara adecvata, in raport cu activitatea propusa a fi desfasurata prin intermediul sucursalei;

b) cadrul legislativ existent in tara gazda si/sau modul de aplicare a acestuia impiedica realizarea unei supravegheri conform principiilor prezentei legi;

c) banca inregistreaza o evolutie necorespunzatoare a indicatorilor aferenti cerintelor de prudenta bancara.

Incepand cu data aderarii Romaniei la Uniunea Europeana prin derogare de la dispozitiile din Legea privind activitatea bancara, bancile, persoane juridice romane, pot desfasura in statele membre activitate bancara si alte activitati financiare, pentru care sunt autorizate, prin intermediul unei sucursale sau in mod direct, daca indeplinesc conditiile stabilite de legislatia respectivului stat membru, prin care se urmareste protejarea interesului general.

Banca, persoana juridica romana, care intentioneaza sa deschisa o sucursala intr-un stat membru, va notifica acest lucru Bancii Nationale a Romaniei.

In termen de 3 luni de la primirea notificarii, Banca Nationala a Romaniei va comunica autoritatii competente din statul membru gazda informatiile primite sau, dupa caz, va refuza transmiterea acestora si va informa banca in consecinta. In cazul in care Banca Nationala a Romaniei nu informeaza banca in termenul prevazut, aceasta, in 15 zile de la expirarea termenului, se poate adresa Consiliului de administratie al Bancii Nationale a Romaniei, solicitand eliberarea unei decizii.

Banca Nationala a Romaniei va putea refuza transmiterea comunicarii catre autoritatea competenta din statul membru gazda, caz in care va notifica bancii si motivele care au stat la baza luarii deciziei.

Comunicarea catre autoritatea competenta din statul membru gazda va cuprinde, pe langa informatiile furnizate de banca, si informatii referitoare la:

a) valoarea fondurilor proprii ale bancii si nivelul indicatorilor de solvabilitate;

b) o descriere a sistemului de garantare a depozitelor existent in Romania.

La cererea autoritatii competente din statul membru gazda, Banca Nationala a Romaniei va putea comunica si alte informatii solicitate de aceasta.

Odata cu data aderarii Romaniei la Uniunea Europeana bancile, persoane juridice romane, care intentioneaza sa desfasoare pentru prima data activitate bancara si alte activitati financiare in mod direct intr-un stat membru vor notifica acest lucru Bancii Nationale a Romaniei. Notificarea va indica statul membru in cauza si va cuprinde activitatile care urmeaza sa fie desfasurate.

In termen de o luna de la primirea notificarii, Banca Nationala a Romaniei o va comunica autoritatii competente din statul membru gazda.

O banca nu poate efectua repartizari din profit pentru dividende, daca, in urma acestei repartizari, banca inregistreaza un nivel de solvabilitate sub cel minim prevazut de reglementarile Bancii Nationale a Romaniei.

Orice participatie de natura imobilizarilor financiare, detinuta - direct si/sau indirect - de o banca, in parti sociale, actiuni sau alte titluri de natura participativa la entitati, altele decat institutii de credit, institutii financiare, de asigurari si societati prestatoare de servicii auxiliare sau conexe, nu poate sa depaseasca:

a) 15% din fondurile sale proprii;

b) 20% din capitalul social al entitatii respective sau, dupa caz, din valoarea totala a titlurilor de natura participativa emise de o asemenea entitate.

Valoarea totala a imobilizarilor financiare prevazute mai sus nu poate depasi 60% din fondurile proprii ale bancii.

Este supusa aprobarii prealabile a Bancii Nationale a Romaniei, conform reglementarilor acesteia:

a) orice participatie pe care banca intentioneaza sa o detina in institutii de credit, institutii financiare, de asigurari sau in alte entitati care, ca rezultat al achizitionarii participatiei respective, ar intra in perimetrul de consolidare a conturilor, conform reglementarilor aplicabile;

b) orice participatie a carei valoare este de cel putin 10% din fondurile proprii ale bancii, pe care aceasta intentioneaza sa o detina in actiuni sau alte titluri de natura participativa necotate pe o piata reglementata;

c) orice participatie a carei valoare se situeaza intre 10% si 15% din fondurile proprii ale bancii, pe care aceasta intentioneaza sa o detina in actiuni sau alte titluri de natura participativa, cotate pe o piata reglementata, emise de entitati, altele decat institutii de credit, institutii financiare, de asigurari ori societati prestatoare de servicii auxiliare sau conexe;

d) orice participatie a bancii, de natura imobilizarilor-financiare, care, in situatii justificate de circumstante exceptionale, depaseste limitele stabilite.

Printre obiectivele urmarite de Banca Nationala a Romaniei, la aprobarea participatiilor prevazute mai sus, se va avea in vedere ca:

a) achizitionarea participatiilor respective sa nu supuna banca la riscuri nejustificate sau sa impiedice realizarea unei supravegheri eficiente pe baza consolidata;

b) banca sa dispuna de suficiente resurse financiare si de natura organizatorica pentru achizitionarea si administrarea participatiilor respective.

In cazul aprobarii unei participatii, in conditiile prevazute la lit. d), de mai sus, Banca Nationala a Romaniei va solicita bancii sa-si majoreze in mod corespunzator fondurile proprii si va stabili termenul in care se va realiza aceasta majorare.

Participatiile de natura imobilizarilor financiare, altele decat cele supuse aprobarii prealabile a Bancii Nationale a Romaniei, vor fi notificate acesteia in termen de 5 zile de la data achizitionarii lor de catre banca.

Imprumuturile acordate persoanelor aflate in relatii speciale cu banca sau personalului acesteia, inclusiv familiilor acestora, pot fi permise numai in conditiile stabilite de reglementarile Bancii Nationale a Romaniei.

Ca autoritate de supraveghere, banca centrala, pentru stabilirea capitalului adecvat, impune un indicator (financiar) de adecvare a capitalului, cu scopul de a limita expunerea totala de credit a unei banci. Bancile au nevoie de o marja de siguranta pentru ca, in cazul in care cativa clienti nu-si pot rambursa creditele, banca sa fie, totusi, capabila sa-si plateasca deponentii.

Aceasta marja de siguranta este capitalul bancii. In acest sens, indicatorul de adecvare a capitalului este format dintr-o anumita parte a fondurilor investite de actionari (capital social) si profiturile nerepartizate, care trebuie pastrate permanent de banca. Indicatorul de adecvare a capitalului se exprima sub forma de procent si se calculeaza ca raport intre capitalul bancii si activele bancii (ajustate in functie de risc), plus activele in afara bilantului. Reglementarile internationale privind indicatorul de adecvare a capitalului s-au stabilit in 1988, de catre Comitetul de la Basel, sub auspiciile Bancii Reglementelor Internationale.

Conventia de la Basel se aplica bancilor cu activitate internationala si prevede un indicator de adecvare a capitalului de minim 8%, incepand cu 1 ianuarie 1993. Autoritatile de supraveghere din foarte multe tari au preluat prevederile acestei conventii in legislatia nationala.

Banca Nationala a Romaniei a stabilit ca societatile bancare sunt obligate sa asigure, in permanenta, un nivel de solvabilitate determinat ca raport intre fondurile proprii si totalitatea activelor si a elementelor in afara bilantului, ponderate in functie de gradul de risc de credit. Raportul minim de solvabilitate este 8%.

Daca indicatorul de adecvare a capitalului, pentru o banca, scade sub nivelul cerut, el trebuie corectat, fie crescand capitalul bancii, fie reducand-i activele cu grad mare de risc, prin substituire cu active cu grad de risc redus. Capitalul poate fi marit prin emisiunea de actiuni.

Riscul de credit se poate reduce, "vanzand" creditele sale unei alte banci, sau printr-un proces financiar complex, denumit conversia imprumutului in titluri de valoare. Aceasta situatie apare atunci cand creditele (care fac parte din activele bancii) sunt convertite in alte instrumente financiare, care nu sunt considerate ca active de bilant si, deci, nu sunt luate in calcul in cazul indicatorului de adecvare a capitalului.

Banca centrala poate cere ca bancile sa aiba rezerve depozitate in conturi speciale la banca centrala. Aceasta cerinta se exprima, de obicei, printr-un indicator financiar regasit in practica bancara sub denumirea de rata rezervelor minime obligatorii fata de totalul pasivelor unei banci (dintre care o mare parte o vor constitui depozitele). Rezervele minime obligatorii constituie un instrument al politicii monetare. Banca centrala, in acest mod, poate influenta capacitatea bancilor de a acorda credite, modificand rata rezervelor minime obligatorii si reglementand, astfel, cresterea masei monetare. In cazul Romaniei, rezervele obligatorii sunt purtatoare de dobanda (dar dobanda are un nivel simbolic).

Banca centrala poate stabili indicatorul de lichiditate - respectiv procentul depozitelor bancare si a altor pasive ce trebuie sa fie pastrate in numerar sau in alte active care se pot transforma, repede si usor, in numerar. In acest mod, banca centrala se asigura ca bancile vor putea satisface cerintele clientilor atunci cand acestia doresc sa-si retraga fondurile si, astfel, nu se va pierde increderea publicului, fenomen care apare atunci cand banca nu poate oferi fondurile solicitate.

Bancile care nu au suficiente active lichide trebuie sa asigure indicatorul de lichiditate, fie imprumutand de la alte banci, fie apeland la banca centrala, in calitate sa de imprumutator de ultima instanta.

Definitiile tehnice exacte ale indicatorilor financiari ai capitalului sunt, uneori, complexe si ele variaza de la o tara la alta, dar, in termeni generali, putem defini acesti indicatori dupa cum urmeaza[2]:

Capitalul social (al actionarilor) + profituri nerepartizate

Indicatorul de adecvare

a capitalului Activele bancii (ajustate in functie de risc) + activele in afara

bilantului

Depozitele bancii comerciale constituite la banca centrala

Rata rezervelor =

minime obligatorii Pasivele bancii (depozitele clientilor)

Numerarul si alte active lichide ale bancii

Indicatorul de =

lichiditate Pasivele bancii (depozite)

Bancile cu probleme de lichiditate temporara pot apela la imprumuturi de la banca centrala, dar numai dupa ce au epuizat posibilitatile de a imprumuta fonduri de la alte banci sau institutii financiare sau de pe pietele financiare. Rata dobanzii la care banca centrala acorda aceste imprumuturi de ultima instanta are nivel ridicat, cu scopul de a determina bancile sa apeleze mai intai la alte surse de imprumut. In tarile in care datoria publica este materializata in titluri financiare (obligatiuni, bonuri de tezaur), acestea se pot comercializa activ la Bursa de valori. In acest mod, banca centrala poate oferi lichiditate sectorului bancar, cumparand datoria guvernamentala. Astfel de operatiuni se fac, de obicei, prin vanzare si apoi rascumparare; banca centrala cumpara titlurile de valoare, iar bancile sunt de acord sa le rascumpere, la un pret mai mare, cateva zile mai tarziu.

Ca parte a atributiilor de control, banca centrala solicita bancilor, in mod regulat, anumite rapoarte statistice financiare. Acestea, de obicei, privesc: indicatorii financiari principali; creditele foarte mari; problemele de contabilitate, inclusiv cheltuielile cu capitalul; contul de profit si pierderi (contul de rezultate) si bilantul. Analizand aceste rapoarte, autoritatile de supraveghere pot determina daca o banca actioneaza cu prudenta si opereaza de asa maniera incat sa-si poata plati depunatorii, oricand.

Necesitatea raportarii creditelor de valori mari, acordate unui client, are ca scop evitarea situatiei in care incapacitatea clientului de a-si rambursa datoriile, rezultate din acordarea unui credit mare, poate sa duca la falimentul bancii, care, astfel, nu va mai fi capabila sa-si plateasca deponentii. Se mai pot impune si alte reglementari referitoare la creditele mari. In Romania, imprumuturile acordate de o banca unui singur debitor nu pot depasi 20% din capitalul si rezervele bancii respective.

Bancile centrale pot emite reglementari pentru banci, in scopul de a controla nivelul si structura creditelor acordate de acestea. Reglementarile emise de Banca Nationala a Romaniei, in functie de importanta si sfera de cuprindere, poarta denumirea de norme, ordine sau circulare.

Reglementarile cantitative limiteaza nivelul creditelor pe care bancile comerciale il pot acorda. De exemplu, bancilor li se poate cere sa-si restranga nivelul creditelor acordate, pana la un anume procent din totalul disponibilului de creditare, pentru o anumita perioada de timp.

Reglementarile calitative incurajeaza creditarea pentru anumite scopuri, descurajand alte tipuri de credite. De exemplu, intr-o tara cu o balanta de plati deficitara, banca centrala poate cere bancilor sa acorde, prioritar, credite pentru exporturi.

Banca Nationala a Romaniei reglementeaza, autorizeaza si supravegheaza sistemele de plati din Romania, inclusiv administratorii acestora, in scopul asigurarii functionarii sistemelor in conformitate cu standardele internationale in acest domeniu.

Sistemele de plati mentionate nu pot functiona pe teritoriul Romaniei fara obtinerea autorizatiei Bancii Nationale a Romaniei.

Banca Nationala a Romaniei emite reglementari cu privire la sistemele de plati, care se vor referi la:

a) conditiile si modalitatea de organizare a sistemelor de plati;

b) conditiile si procedura de autorizare, cazurile in care autorizatia poate fi revocata;

c) criteriile si regulile pentru supravegherea sistemelor de plati, inclusiv a participantilor la aceste sisteme si a administratorilor acestora;

d) informatiile si raportarile care trebuie furnizate Bancii Nationale a Romaniei;

e) cerintele minime referitoare la functionarea, auditul operational si administrarea riscurilor unui sistem de plati si cele referitoare la situatiile financiare si auditul intern ale participantilor si ale administratorului unui sistem de plati;

f) orice alte cerinte specifice necesare bunei functionari a unui sistem de plati.

Fondurile si instrumentele financiare ale participantilor la sistemele de plati, constituite la dispozitia agentului de decontare, in limitele solicitate prin regulile sistemului, in scopul garantarii indeplinirii obligatiilor care decurg din calitatea de participant la sistem, nu pot face obiectul executarii silite de catre terti si nu pot fi grevate de alte garantii reale ori sarcini de catre participantul debitor. Aceste fonduri si instrumente sunt exceptate de la procedura inscrierii in Arhiva Electronica de Garantii Reale Mobiliare.

In cazul falimentului unui participant la sistemul de plati, fondurile si instrumentele financiare ale participantilor la sistemele de plati, constituite la dispozitia agentului de decontare, vor fi utilizate numai in scopul indeplinirii obligatiilor decurgand din ordinele de transfer irevocabile si din pozitiile nete rezultate din compensare, care revin participantului pana la data pronuntarii, inclusiv a hotararii de deschidere a procedurii falimentului.

In cazul incetarii calitatii de participant la sistemul de plati, fondurile si instrumentele financiare prevazute vor fi utilizate numai in scopul indeplinirii obligatiilor decurgand din ordinele de transfer irevocabile si din pozitiile nete rezultate din compensare, care revin participantului pana la momentul incetarii calitatii de participant.

Inscrisa pe linia armonizarii activitatii financiare romanesti cu legislatia din Uniunea Europeana, Banca Nationala a Romaniei a reglementat ca incepand cu 1 septembrie 2004 intrarea in vigoare a noilor coduri de identificare a conturilor bancare, denumite generic IBAN (acronim pentru International Bank Account Number). Noile coduri IBAN sunt o insiruire de 24 de semne alfanumerice, care va oferi informatii despre tara in care este deschis contul, banca, unitatea teritoriala a bancii respective, si, bineinteles, contul bancar al clientului. Cu ajutorul acestor coduri, identificarea contului se face automat, indiferent de locul unde are loc tranzactia. Efectele pozitive ale introducerii noului cod se refera in primul rand la standardizare, fapt care va permite o procesare mult mai rapida si care in timp ar putea duce la reducerea substantiala a perioadei de decontare interbancara a ordinelor de plata. Conform Regulamentului privind utilizarea codurilor IBAN in Romania aspectele ce trebuie avute in vedere in generarea,structura, verificarea si validarea codurilor IBAN de catre institutiile de credit autorizate de BNR, Trezoreria Statului si Banca Nationala a Romaniei sunt:

Codul IBAN identifica in mod unic la nivel international contul unui client la o institutie, cont utilizat pentru procesarea platilor in cadrul sistemelor de plati sau prin schemele de tip banci corespondent;

Generarea codurilor IBAN reprezinta procesul, desfasurat o singura data, de creare a unui unic cod IBAN pentru un cont.

Institutiile vor genera si utiliza coduri IBAN, pentru conturile clientilor acestora utilizate in scopul efectuarii de plati, in lei sau in orice alta moneda, prin sistemele de plati sau prin schemele de tip banci corespondent.

In vederea efectuarii de plati prin intermediul sistemelor de plati sau prin schemele de tip banci corespondent, institutiile vor notifica clientilor lor codurile IBAN atribuite acestea urmand sa fie mentionate in extrasele de cont si in toate celelalte rapoarte referitoare la conturile respective, emise de institutii clientilor.

Banca Nationala a Romaniei este exceptata de la obligativitatea generarii, utilizarii si notificarii codurilor IBAN pentru conturile clientilor sai, institutii de credit si Trezoreria Statului.

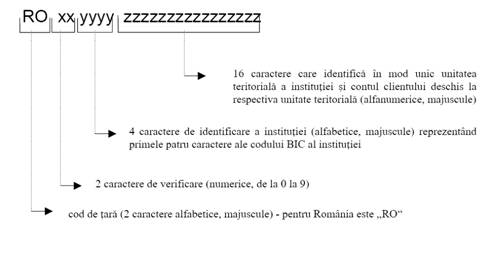

Structura codurilor IBAN atribuite in Romania de institutii conturilor clientilor lor consta intr-un sir de 24 caractere alfanumerice si este prezentata mai jos:

Sirul de 24 caractere alfanumerice, considerate de la stanga la dreapta, au urmatoarea semnificatie:

|

Nr. caractere |

Tipul caracterelor |

Semnificatie |

|

Alfabetice |

Codul de tara al Romaniei (respectiv "RO"). |

|

|

Numerice |

Caractere de verificare a codului IBAN. |

|

|

Alfabetice |

Caractere care identifica in mod unic institutia, respectiv primele patru caractere ale codului BIC atribuit institutiei (acronim pentru Bank Identifier Code). |

|

|

Alfanumerice |

Caractere care identifica in mod unic unitatea teritoriala a institutiei si contul clientului de la respectiva unitate teritoriala. |

Caracterele utilizate in structura codurilor IBAN pot fi numai litere majuscule ale alfabetului latin (de la A la Z) si cifre arabe (de la 0 la 9).

In format electronic, codul IBAN nu va contine caractere de separare sau spatii.

Reprezentarea pe suport hartie a unui cod IBAN este similara celei in format electronic cu exceptia faptului ca sirul de caractere ale codului prezentat pe suport hartie se va imparti in grupuri de 4 caractere, despartite printr-un spatiu.

Caracterele de verificare a codului IBAN se calculeaza utilizand algoritmul MOD 97-10, prezentat in detaliu dupa cum urmeaza:

Metoda de calculare a caracterelor de verificare

Pas preliminar Se creeaza un cod IBAN artificial pe baza codului de tara, a codului bancii si a codului contului clientului, punandu-se <00> in locul caracterelor de verificare.

Exemplu:RO00AAAA1B31007593840000

Pasul 1 Se muta primele patru caractere

(codul de tara si falsul cod de verificare) la dreapta

codului IBAN.

Exemplu: RO00AAAA1B31007593840000 devine AAAA1B31007593840000RO00

Pasul 2 Se face

conversia literelor in numere, conform tabelei urmatoare:

|

A = 10 |

G = 16 |

M = 22 |

S = 28 |

Y = 34 |

|

B = 11 |

H = 17 |

N = 23 |

T = 29 |

Z = 35 |

|

C = 12 |

I = 18 |

O = 24 |

U = 30 | |

|

D = 13 |

J = 19 |

P = 25 |

V = 31 | |

|

E = 14 |

K = 20 |

Q = 26 |

W = 32 | |

|

F = 15 |

L = 21 |

R = 27 |

X = 33 |

Exemplu:AAAA1B31007593840000RO00

devine 1010101011131007593840000272400

Pasul 3 Se aplica algoritmul MOD 97-10 (conform ISO 7064). Se imparte numarul obtinut la 97 si restul se scade din 98. Daca rezultatul este de un singur caracter, se pune un zero inaintea acestuia. Exemplu: Restul impartirii numarului 1010101011131007593840000272400 la 97 este 49. Prin scadere se obtine: 98-49 = 49, care reprezinta caracterele de verificare pentru respectivul cod IBAN, care astfel devine: RO49AAAA1B31007593840000

Modalitatea de identificare in mod unic la nivelul institutiei, prin intermediul ultimelor 16 caractere din codul IBAN, a unitatii teritoriale a institutiei si a contului clientului de la unitatea teritoriala respectiva, se stabileste de catre respectiva institutie si se comunica Directiei Supraveghere din cadrul Bancii Nationale a Romaniei si administratorilor sistemelor de plati la care institutia respectiva participa, impreuna cu lista codurilor de identificare a unitatilor teritoriale.

In cazul caselor centrale ale cooperativelor de credit, setul de caractere de identificare a unitatii teritoriale si a contului clientului de la unitatea teritoriala respectiva, prevazut in codul IBAN, va identifica atat sediul secundar al casei centrale a cooperativelor de credit, cat si cooperativa de credit afiliata casei centrale respective, la care este deschis respectivul cont.

Validarea codurilor IBAN

Orice institutie care, in vederea procesarii instructiunilor de plata, preia coduri IBAN transmise in format electronic de clienti sau transforma coduri IBAN reprezentate pe suport hartie in format electronic, are obligatia sa valideze codurile IBAN ale tuturor conturilor mentionate in instructiunile de plata pe care le proceseaza, utilizand Metoda de validare a unui cod IBAN si care presupune parcurgerea urmatorilor pasi:

Pas preliminar In cazul in care codul IBAN este prezentat pe

suport hartie, se converteste

formatul acestuia la formatul electronic prin stergerea spatiilor de

separare.

Exemplu: un cod IBAN de tipul RO49 AAAA 1B31 0075 9384 0000

devine

RO49AAAA1B31007593840000.

Pasul 1 Se muta primele patru caractere

(simbolizand codul de tara si caracterele de verificare) la

dreapta codului IBAN.

Exemplu: RO49AAAA1B31007593840000 devine AAAA1B31007593840000RO49.

Pasul 2: Se face conversia

literelor in numere, conform tabelei de conversie cuprinsa in

Metoda de calculare a caracterelor de verificare la pasul 2.

Exemplu: AAAA1B31007593840000RO49 devine

1010101011131007593840000272449

Pasul 3: Se aplica algoritmul MOD 97-10 (conform ISO

7064). Pentru ca cele 2 caractere de

verificare sa fie corecte (codul IBAN sa fie corect), restul

impartirii numarului astfel obtinut

la 97 trebuie sa fie 1.

Exemplu: Restul impartirii lui 1010101011131007593840000272449

la 97 este 1.

In cazul in care, in urma validarii, se constata ca un cod IBAN nu este corect, institutiile refuza procesarea respectivei instructiuni de plata, cu respectarea reglementarilor aplicabile in vigoare.

In baza conventiilor incheiate in prealabil cu Ministerul Finantelor Publice si in conformitate cu reglementarile proprii, Banca Nationala a Romaniei poate actiona, cu perceperea unui comision, ca agent pe contul statului, in ceea ce priveste:

a) plasarea catre terti a emisiunilor de titluri de stat si alte instrumente negociabile de indatorare ale statului roman;

b) exercitarea functiilor de agent de inregistrare, depozitare si transfer al titlurilor de stat;

c) plata capitalului, dobanzilor, comisioanelor si a spezelor aferente;

d) executarea decontarilor in contul curent general al Trezoreriei Statului;

e) alte operatiuni in conformitate cu obiectivul fundamental si atributiile bancii centrale;

f) efectuarea de plati aferente celor de mai sus prin conturi deschise in evidentele sale, inclusiv a celor aferente serviciului datoriei emitentilor si altor costuri de tranzactionare si operare.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2389

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved