| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte | Economie |

| Transporturi | Turism | Zootehnie |

Calculul indicelui de bonitate si al unor indicatori de apreciere a agentului economic

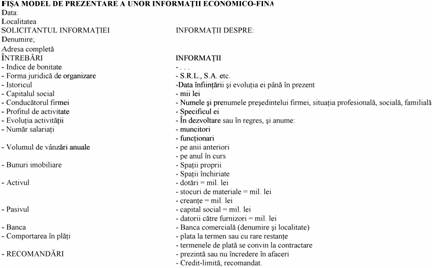

Obisnuit, informatiile standard care se transmit la o solicitare-comanda, despre un anumit agent economic, cuprind: indicele de bonitate; forma juridica de organizare actuala; istoricul firmei; capitalul social; conducerea firmei; profilul de activitate; evolutia activitatii; situatia portofoliului de comenzi; numarul de salariati; volumul anual al vanzarilor (pe ultimii trei ani); bunuri imobiliare; activul; pasivul; banca finantatoare; comportarea in plati; recomandari. Un model exemplificativ privind continutul unei 'fise de informatii economico-financiare standard', care se furnizeaza la cerere, se prezinta astfel:

In

legatura cu continutul informatiilor cuprinse intr-o

asemenea fisa

sunt de facut unele precizari si detalieri:

In

legatura cu continutul informatiilor cuprinse intr-o

asemenea fisa

sunt de facut unele precizari si detalieri:

Istoricul firmei da indicatii asupra experientei acesteia si a modului in care a actionat pe piata, asupra profitului obtinut; o intreprindere mai veche prezinta mai multa garantie decat una noua, necunoscuta sau abia aparuta pe piata.

Datele cu privire la conducatorul societatii vizeaza si aspectele de comportament social si familial. Un conducator compromis profesional sau moral umbreste si firma pe care o reprezinta, ceea ce determina atitudini de rezerva, de expectativa si chiar de repulsie.

Datele economico-financiare sunt minimale, dau numai orientari asupra dimensiunilor intreprinderii, ceea ce poate arata, pana la un punct, daca se poate angaja la o activitate mai mare, mai diversificata si cu o paleta mai larga de angajament.

Firma care furnizeaza informatiile economico-financiare solicitate face si propriile recomandari; ea are personal de specialitate care, prin interpretarea datelor din fisa (uneori si a altor izvoare existente in baza de date proprie), poate aprecia sau poate face recomandari asupra pozitiei ce trebuie luata fata de partenerul anchetat.

Indicele de bonitate (de solvabilitate, de capacitate de a plati un credit) reprezinta un indicator sintetic, practicat de firmele specializate in informarea economico-financiara, care da o imagine globala asupra unui agent economic, exprimata printr-o singura cifra (indicele sau nota de bonitate).

In scopul unei perceptii cat mai rapide a indicelui de bonitate, se foloseste sistemul de note. In exemplul pe care il dam, utilizam practica germana, respectiv sistemul notelor de la 1 (nota maxima) la 6 (nota minima). Ceea ce inseamna ca un partener notat cu 1 este demn de incredere maxima, in timp ce o notare cu 6 semnifica o situatie deosebit de critica, ceea ce elimina orice credibilitate in afacerile cu partenerul respectiv. In practica, se considera ca un partener notat cu este un partener de afaceri credibil (trebuie inteles ca nota 1 practic nu poate fi atinsa de nici o firma).

Tabel 8.1

|

In tabelul 8.1 se prezinta un exemplu simplificat, cu date fictive, privind modul de calcul a indicelui de bonitate pentru o firma de constructii. CALCULUL INDICELUI DE BONITATE Informatii de caracterizare a firmei Forma juridica de organizare - Societate comerciala pe actiuni Ramura - Constructii civile si industriale Vechimea firmei - 30 de ani Situatia afacerilor - Situatia comenzilor - Buna Modul de plata - La termene convenite cu clientul Recomandarea de credit - Relatii de afaceri se pot stabili cu Incredere INDICELE DE BONITATE: 0,05 + 1,28 + 0,60 + 0,44 = 2,37 |

Nr. crt. |

Factori de risc |

Ponderea |

Nota acordata |

|||||

|

Modul de plata Recomandarea privind credibilitatea Evolutia afacerilor Situatia comenzilor Forma de organizare Ramura de activitate Vechimea firmei Volumul vanzarilor Volumul vanzarilor pe salariat Numarul de salariati Capitalul social Comportarea in plati a firmei Comportarea in plati a clientului Conducerea firmei |

0.05 | ||||||||

|

TOTAL |

100 |

0,05 | |||||||

Se impune a se sublinia ca modul de calcul detaliat si criteriul de apreciere a notelor acordate constituie de regula o tehnologie secreta a fiecarei firme protejate prin licenta.

In cazul exemplului dat, precizam ca nota acordata fiecarui factor se pondereaza cu procentul de importanta indicat in coloana speciala. De exemplu, in cazul primului rand, 'Modul de plata', nota acordata 2 se pondereaza cu 20% deci: 2 x 20/100 = 0,40

Indicele de bonitate cumuleaza, dupa cum rezulta din cele de mai sus, toti factorii continuti in informatia standard.

Modul de notare a diferitilor factori se evidentiaza prin urmatoarele ex:

|

Modul de plata: . plata prin scont 1 . plata la termen 2 . plata prin intelegere 3 . plata cu unele intarzieri 4 . plata foarte dificila 5 . insolvabil 6 |

Evolutia afacerilor: . expansiva 1 . pozitiva 2 . . stagnanta 4 . regresiva 5 . puternic regresiva 6 |

Recomandari cu privire la acordarea de credit: . se recomanda 1 . prezinta incredere 2 . prezinta incredere limitata 3 . afacerea prezinta riscuri 4 . afacerea este cu risc mare 5 . sa nu se incheie afacerea 6 |

Pt definirea imaginii asupra unui viitor partener, informatiile standard trebuie completate cu date referitoare la:

Potentialul

de livrare (Z) care se calculeaza cu ajutorul relatiei:![]() Ql

= cantitatea efectiv livrata; Qc

= cantitatea comandata.

Ql

= cantitatea efectiv livrata; Qc

= cantitatea comandata.

In cazul unei livrari cantitative sub limita comandata, de ex, cu 15%, se evidentiaza ca furnizorul nu este serios si trebuie evitat; daca din motive obiective e acceptat, se impune formarea unor stocuri de siguranta (care vor antrena insa cheltuieli suplimentare).

Numarul

de zile de intarziere (Zi); se stabileste cu ajutorul

relatiei:![]() Ief = intervalul efectiv de

livrare (mai mare); Ic =

intervalul stabilit prin contractul comercial incheiat.

Ief = intervalul efectiv de

livrare (mai mare); Ic =

intervalul stabilit prin contractul comercial incheiat.

Nr de zile de intarziere a livrarilor sau devierea medie (D ) de la intervalul precizat in contractul incheiat serveste la calculul stocului de siguranta (vezi capitolul 2).

Ponderea

nr de loturi livrate cu intarziere (Kli), se stabileste

cu ajutorul relatiei:![]() Li = nr de loturi livrate cu

intarziere; Lp = nr total de loturi programate pt livrare.

Li = nr de loturi livrate cu

intarziere; Lp = nr total de loturi programate pt livrare.

Prin analiza elementelor luate in calcul si a indicatorului in sine, se poate stabili daca situatia este obisnuita, se produce sistematic sau a fost determinata de un factor de forta majora (caz in care nu trebuie interpretata gresit credibilitatea partenerului).

Nivelul de calitate atins si/sau mentinut pe parcursul fabricatiei si vanzarii produsului. In aceasta privinta se fac situatii comparative ale produsului realizat de mai multi furnizori cu privire la: fiabilitate (timpul de functionare pana la prima reparatie); mentenabilitate (posibilitatea de intretinere si reparare majora, service, piese de schimb etc.);

sfera de utilitati pe care o asigura produsul; nivelul tehnic, clasa de noutate in care se incadreaza produsul si gradul de tehnicitate.

Nivelul costului de productie este un indicator hotarator in asigurarea credibilitatii. Unii furnizori, cu deosebire cei noi, pentru a cuceri piata, prezinta oferte cu pret mai mic decat este normal; o asemenea situatie este privita cu neincredere de cumparatori, deoarece produsul astfel oferit ori:

este de o calitate mai slaba;

are o sfera de utilitati mai redusa;

reprezinta o lovitura de piata pentru a inlatura concurenta, dupa care ar urma sa se impuna un pret superior prin care sa se recupereze pierderile anterioare si/sau sa se realizeze un profit mai mare.

Posibilitatile financiare; se incadreaza aici urmatoarele situatii:

acordarea de credit; sunt numeroase situatiile pe parcursul activitatii economice cand, fie achizitionarea unor loturi mai mari de produse, fie intarzierea in incasarea unor fonduri, il determina pe consumator sa solicite credite de la furnizorul sau. Un furnizor care poate acorda credite este un agent economic mai sigur, mai puternic, de mai mare atractie si credibilitate;

suportarea daunelor care s-au produs din vina lui, prezinta partenerul in cauza ca fiind un factor cu etica comerciala, serios si ca urmare apreciat pozitiv;

negocierea pretului ; pornind de la analiza elementelor care-l compun, arata ca partenerul este de buna credinta, cu intentii pentru stabilirea unor relatii viabile, nu determina pe celalalt partener la artificii de piata, la fortarea pretului sau la concurenta neloiala.

In analiza si apreciere se pot folosi si indicatori de prezentare generala a agentilor economici de pe pozitia de furnizor sau consumator, care se folosesc mai frecvent cand se doreste stabilizarea relatiilor de colaborare pe termen lung pe o structura si dimensiune mai extinsa de activitati.

Cateva exemple:

Coeficientul de lichiditate (liquidity ratios, ratios de liquidite) care se poate exprima prin:

a. coeficient de

lichiditate generala (sau al

fondurilor de rulment financiar - CLG):![]()

in care: Cc = Capitalul circulant inscris la activ (disponibilul lichid, stocurile materiale, de produse in curs de fabricatie sau finite);

Dts = Datoria pe termen scurt, la pasiv.

Acest indicator reflecta capacitatea unitatii de a face fata angajamentului pe termen scurt, pe baza activelor sale, exceptand cele imobilizate pe termen lung.

Daca CLG < 1 => exista o situatie riscanta a firmei;

Daca CLG > 1 => exista un supliment de resurse, respectiv fond de rulment, care permite firmei sa faca fata unor evolutii imprevizibile.

b. coeficientul de trezorerie se

deosebeste de cel precedent intrucat nu include valoarea stocurilor (CT):

![]()

in care: AD = activul disponibil transformabil in mod curent (imediat) in bunuri finite in curs de stocare.

c. coeficientul de lichiditate imediata (CLI): ![]() DN = disponibilul in

numerar (casa, banca, cecuri, titluri de plasament imediat

realizabile).

DN = disponibilul in

numerar (casa, banca, cecuri, titluri de plasament imediat

realizabile).

Daca valoarea lui CLI> 1 indica un prost plasament al fondurilor.

Pentru acesti indicatori, analiza se face de regula in dinamica.

![]() d. coeficientul de

solvabilitate (solvency ratios, ratios de solvabilite) defineste

aptitudinea (capacitatea) unei firme de a face fata totalului

angajamentelor sale pe baza ansamblului resurselor care constituie patrimoniul,

respectiv totalul activelor. Coeficientul este analizat atunci cand se

acorda credite unei societati fara constituirea altor

garantii decat propriile resurse.

d. coeficientul de

solvabilitate (solvency ratios, ratios de solvabilite) defineste

aptitudinea (capacitatea) unei firme de a face fata totalului

angajamentelor sale pe baza ansamblului resurselor care constituie patrimoniul,

respectiv totalul activelor. Coeficientul este analizat atunci cand se

acorda credite unei societati fara constituirea altor

garantii decat propriile resurse.

e. coeficientul de solvabilitate generala sau de siguranta (CSG): in care: De = suma datoriilor exigibile;

A A = suma activelor evaluate la valoarea de realizare efectiva.

Acest coeficient reflecta capacitatea de restituire a creditelor prin resursele efective ale firmei.

f. coeficientul de

autonomie financiara (CAF): ![]() in care: Cp

= capitalul propriu;

in care: Cp

= capitalul propriu;

A1 = ansamblul angajamentelor fata de terti.

g. coeficientul de indatorare pe termen lung (CDTL):

![]() in care: DTL

= datoria pe termen lung;

in care: DTL

= datoria pe termen lung;

BB = profitul brut.

Coeficientii de rentabilitate, categorie care cuprinde:

a. coeficientul costurilor (CRC): ![]() in care: Cp

= costurile totale de productie, exceptand impozitele si alte datorii

fiscale;

in care: Cp

= costurile totale de productie, exceptand impozitele si alte datorii

fiscale;

VN = valoarea vanzarilor nete.

Coeficientul reflecta eficacitatea operationala a activitatilor de productie si comerciale.

b. coeficientul marjei nete (CMN): ![]() in care: BN

= profitul brut;

in care: BN

= profitul brut;

VN = valoarea vanzarilor nete.

c. coeficientul dobanzilor (CRD): ![]() in care: BN

= profitul net; VDI = dobanzi de incasat;

in care: BN

= profitul net; VDI = dobanzi de incasat;

VDB = dobanzi pe profit; VDP = valoarea totala a dobanzilor de platit.

Coeficienti de rotatie, in care se incadreaza:

a. coeficientul de rotatie a creditelor (Crc):

![]() in care: VC

= valoarea vanzarilor pe credit;

in care: VC

= valoarea vanzarilor pe credit;

VCR = valoarea vanzarilor de rambursat.

b. coeficientul fondului de rulment (CFR):

![]() in care: FRN

= fondul de rulment net;

in care: FRN

= fondul de rulment net;

CA = cifra de afaceri.

c. coeficientul de rotatie a stocurilor (CRS):

![]() VSL

= valoarea stocurilor lichidate in perioada analizata;

VSL

= valoarea stocurilor lichidate in perioada analizata;

VCS = valoarea stocurilor nou create pe aceeasi perioada.

Coeficienti de randament, respectiv:

a. coeficientul de randament al investitiilor (CRDI): ![]() in care: BB

= profitul brut (inainte de plata dobanzilor si a impozitelor);

in care: BB

= profitul brut (inainte de plata dobanzilor si a impozitelor);

Ai = totalul activelor imobilizate.

b. coeficientul de randament al fondurilor proprii (CRDF):

![]() in care: Fp

= totalul fondurilor proprii;

in care: Fp

= totalul fondurilor proprii;

BB = profitul brut.

In completarea imaginii asupra unei firme se studiaza si alte activitati derivate din informatiile economico-financiare. Dintre acestea cea mai semnificativa este activitatea INCASO. Aceasta consta in preluarea de catre o firma (pe baza unui comision) a actiunilor de incasare a creantelor (creditelor acordate) de la debitori. Actiunea se realizeaza astfel: sesizarea de catre client printr-o cerere prin care solicita a se prelua activitatea de catre INCASO;

identificarea istoriei relatiei (de la client):

valoarea

termene scadente

reclamatii ale creditorului

somatii

preluarea problemei de catre banca de date INCASO;

sesizarea imediata a debitorului ca este preluat in urmarire de societatea de informare;

introducerea informatiei in banca de date cu privire la situatia economico-financiara a firmelor;

solicitarea de informatii din banca de date cu privire la situatia datornicilor;

actiuni pentru rezolvarea litigiului pe cai nejudecatoresti:

convenirea cu debitorul a unor modalitati si termene de plata in functie de capacitatea sa financiara - puse de acord in prealabil cu creditorul;

controlul sistematic al termenelor;

informare periodica a creditorului (la cererea acestuia) privind evolutia lichidarii creantei.

Daca aceste actiuni nu dau rezultate, se actioneaza pe cale judecatoreasca. Daca actiunea judecatoreasca nu da rezultate (taxa penala stabilita pentru plata este mica si

nesemnificativa pentru client), se

continua urmarirea debitorului (conform legii, datoria se stinge

dupa 30 de ani). In acest interval, orice posesiune sau mijloc dobandit

este pus sub urmarire - in

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 4211

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved