| CATEGORII DOCUMENTE |

| Statistica |

Evolutia vitezei de rotatie a banilor in Romaniei in perioada 1996 - 2002

In

INF _DEVIATION VELOCIT Y_M 2

Instabilitatea vitezei de circulatie este corelata in principal cu desfiintarea sistemului de rationalizare a consumului, dezvoltarea serviciilor financiare, liberalizarea pietelor activelor (financiare si non-financiare) si cu eficacitatea cadrului institutional al politicii monetare.

. Dereglementarea pietei bunurilor de consum sau desfiintarea sistemului de

"rationalizare" a consumului a permis ca, in conditiile devalorizarii monedei nationale, populatia sa-si poata cheltui mai repede venitul si, astfel, viteza de tranzactionare sa creasca.

. Diversificarea instrumentelor financiare pentru economii a oferit posibilitatea ca

detinatorii de capital temporar disponibil sa poata opta intre mai multe modalitati de economisire in functie de maturitatea, rentabilitatea si riscul plasamentului. Depozitele la bancile comerciale, titlurile de stat, actiunile si unitatile de fond ale fondurilor mutuale reprezinta cele mai semnificative alternative de economisire. Dintre toate acestea, romanii prefera depozitele pentru ca este cel mai comod tip de plasament. Ei nu obisnuiesc sa investeasca in actiuni sau in unitati de fond pentru ca le apreciaza prea riscante. Titlurile de stat, desi foarte atractive prin rentabilitatea oferita, nu sunt usor lichidabile (pe perioada analizata) datorita dezvoltarii greoaie a pietei secundare pentru aceste instrumente financiare. Rolul central in cadrul sistemului financiar il detine sistemul bancar care atrage cea mai mare parte din disponibilitatile din economie. Totodata reprezinta si cel mai important finantator al agentilor economici, in contextul unei piete de capital slab dezvoltate atat ca volum al tranzactiilor cat si ca diversificare a instrumentelor financiare.

. Liberalizarea pietei valutare, incepand cu 1997, a facilitat accesul populatiei pe piata valutara. Se inlatura, in acest fel, o parte semnificativa din rigiditatile orientarii preferintelor catre detinerea de active financiare in lei sau de plasament in valuta (USD, DM). Totusi, se pastreaza discrepanta intre marimea necesara deschiderii unui depozit in lei, ce variaza intre 500,000 si 1,000,000 ROL, si nivelul minim pentru plasamentul in valuta (500 USD).

. Imbunatatirea cadrului institutional al politicii monetare consta in adoptarea, in

1998, a unor legi fundamentale pentru activitatea bancii centrale si cea a bancilor

comerciale: legea privind statutul bancii nationale, legea privind activitatea bancarasi legea privind falimentul bancar. Pentru politica monetara, noile reglementari au consecinte majore: se statueaza autonomia si independenta bancii centrale in raport cu celelalte institutii ale statului, stabilitatea preturilor devine obiectiv primar al politicii monetare si creste transparenta mecanismului de transmisie a politicii monetare. Incepand cu 1999 se pune accentul pe revizuirea si completarea legislatiei bancare cu noi norme de prudenta bancara pentru ca, prin intermediul bancilor, moneda nationala sa-si recapete increderea decidentului public.

Evolutia oscilanta a vitezei de circulatie a banilor are la origine fenomenul de

demonetizare acuta a economiei, care s-a produs intre 1990-1993. In acea perioada, datorita practicarii unor dobanzi negative in termeni reali si datorita prabusirii productiei a avut loc o scadere dramatica a cereri de bani, manifestata prin cresterea vitezei de rotatie a banilor pana la 8 rot/an in noiembrie 1993. Aceasta experienta reprezinta sfarsitul asa-zisului fenomen al iluziei monetare.

In alta ordine de idei, este de mentionat faptul ca perfectionarea judecatilor de

valoare ale populatiei si agentilor economici referitor la puterea de cumparare a monedei

nationale si modalitatea in care decidentul public isi formeaza asteptarile privind reusita

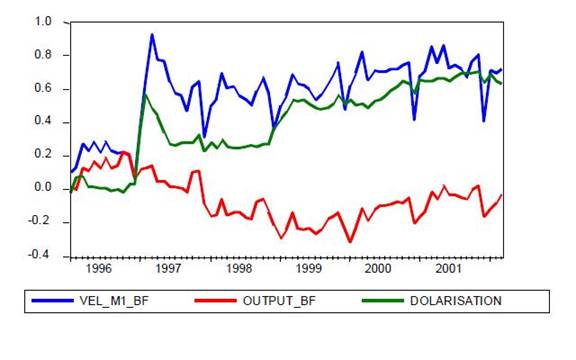

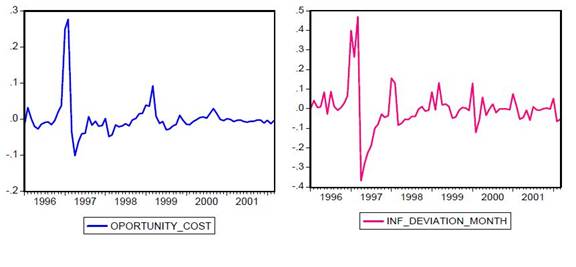

politicii monetare reprezinta un factor important al dinamicii rotatiei banilor pe termen scurt.1 In aceste conditii, susceptibilitatea ridicata in capacitatea autoritatii monetare de a le mentine relativ stabila puterea de cumparare, face ca populatia sa fie sensibila la abaterile ratei inflatiei de la nivelul anuntat si la variatiile cursului de schimb in raport cu evolutia randamentul depozitelor in moneda nationala. In general, atunci cand rata inflatiei depaseste, intr-o masura semnificativa, pe cea stabilita, reactia populatiei si agentilor economici se materializeaza intrun puternic fenomen de substitutie monetara, fapt ce reduce cererea de moneda si accelereaza viteza de rotatie a banilor, amplificand si mai mult fenomenul inflationist. Pe termen lung, dinamica vitezei de rotatie este corelata pozitiv cu evolutia fenomenului de dolarizare (cuantificat ca ponderea depozitelor in valuta in masa monetara in sens larg) si spread-ul bancilor comerciale.

Din acest punct de vedere, prezinta un interes deosebit estimarea variatiei vitezei de rotatie a monedei ca urmare a modificarii credibilitatii politicii antiinflationiste in contextul dolarizarii economiei si al modului cum isi indeplinesc bancile rolul de atragere si plasare a resurselor temporar disponibile (ca factor stabil al cererii de moneda).

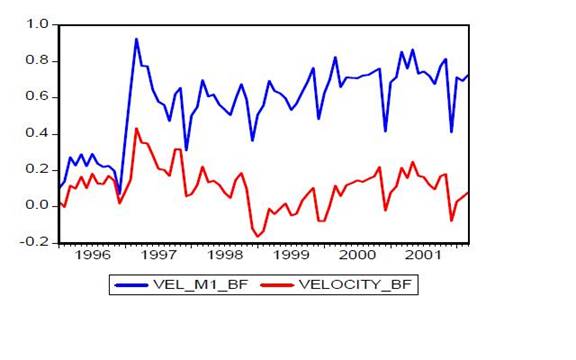

Relevanta analizei este data de actiunea diferita a motivatiilor de tranzactionare si

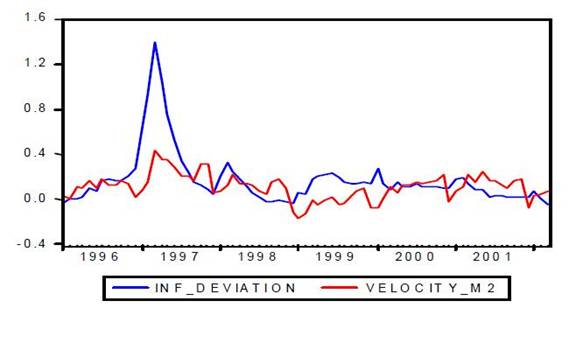

economisire asupra vitezei lui M1 si M2. Evolutia venitului agregat, dolarizarea economiei, aportul bancilor in stimularea cererii de bani, abaterea inflatiei de la nivelul sau obiectiv si oportunitatea economisirii in active exprimate in moneda nationala afecteaza in mod diferit tranzactionarea sau economisirea. In consecinta cele doua dinamici ale vitezei de rotatie au fost diferite.

Folosirea banilor pentru tranzactii este determinata o elasticitate subunitara in raport cu venitul agregat si negativ de gradul de dolarizare al economiei. Elasticitatea subunitara in raport cu productia este cauzata de proliferarea creditului comercial si cresterea arieratelor. Dolarizarea economiei este determinata factori precum gradul de deschidere a economiei si substitutia monetara. Astfel, viteaza lui M1 este pozitiv corelata cu productia si substitutia montara:

Daca adaugam si motivatia detinerii de bani pentru economisire atunci studiem

evolutia vitezei lui M2. Ea este corelata pozitiv cu venitul agregat, spread-ul bancilor

comerciale si increderea in moneda nationala. Increderea decidentului public in moneda

nationala este corelata negativ cu modificarea abaterii inflatiei de la nivelul sau tinta si

oportunitatea detinerii de active in moneda nationala (calculata ca diferenta intre deprecierea monedei si fructificarea medie oferita de depozitul bancar). In aceste conditii, stabilitatea la un nivel dezirabil al vitezei de circulatie a banilor in sens larg este considerata echivalentul unui vot de incredere acordat de decidentul public politicii monetare.

Deprecierea abrupta a leului in primul trimestru al anului 1997, a determinat un

randament superior ale economisirii in valuta, fata de cea in lei. Caracterizat printr-o

senzitivitate relativ crescuta fata de nivelul dobanzilor, comportamentul decidentului public a avut un impact considerabil asupra evolutiei cererii de bani. In trimestrul al doilea, ca urmare a cresterii sustinute a ratelor dobanzii la depozitele in lei, situatia s-a inversat. Datorita tendintei de reducere a ratelor dobanzii la depozitele in lei, conjugata cu stabilitatea relativa a cursului de schimb, in trimestrul al treilea randamentele au tins sa se echilibreze, leul pastrand un avans fata de dolar. Dupa puternica deteriorare a increderii in moneda nationala in primele 4 luni ale anului, viteza de rotatie a banilor in sens larg s-a redus de la 6,54, nivel inregistrat in luna aprilie, la 5,4 in luna august, pentru ca lunile urmatoare sa creasca din nou datorita inflamarii expectatiilor inflationiste.

Evolutia inregistrata de viteza de circulatie a banilor in sens larg la inceputul anului 1998 confirma tendinta de reducere a increderii in moneda nationala manifestata spre sfarsitul anului anterior: dinamica rotatiei banilor arata o crestere cu 17,7% fata de nivelul anului precedent. Refacerea treptata a increderii in moneda nationala, exprimata prin cresterea volumului depozitelor populatiei cu 14.9% in trimestrul al doilea, este corelata cu reducerea vitezei de circulatie (din aprilie pana in august) sub nivelul acesteia corespunzator sfarsitul anului precedent. Incepand cu luna septembrie economiile populatiei si agentilor economici, chiar daca au fost influentate de factori sezonieri (concedii, aprovizionari de toamna), au inregistrat o dinamica descendenta si un ritm real negativ intr-un context in care ratele dobanzilor bonificate de banci pentru depuneri s-au situat la niveluri real pozitive considerabile (circa 10 puncte procentuale in septembrie). Acest fenomen poate fi justificat de accelerarea deprecierii monedei nationale si de amplificarea anticipatiilor inflationiste asociate, dar si de faptul ca targetul de inflatie pentru anul 1998 (45%) a fost superior inflatiei realizate (40,5%). Situatia in care nivelul efectiv inregistrat al inflatiei este inferior nivelului sau obiectiv, desi aparent favorabila, poate falsifica ipotezele pe care sunt construite deciziile curente ale subiectilor economici, facand ca ele sa devina suboptimale.

Anul 1999 a debutat sub auspicii nefavorabile refacerii cererii de moneda. In primul trimestru, in contextul unei inflatii de 12.3%, leul s-a depreciat cu 33.5%, iar viteza de circulatie a banilor a crescut cu 11.4%. Factorilor sezonieri care influenteaza, in general, acest comportament li s-au asociat si anticipatiile de depreciere a leului. Acestea au fost legate de serviciul datoriei externe si comportamentul speculativ al clientilor pietei valutare. Increderea in moneda nationala a fost puternic afectata si de situatia Bancorex. Pe durata trimestrului doi, viteza de rotatie a banilor a crescut pana la nivelul de 14% fata de sfarsitul anului 1998 pe fondul sincronizarii varfului de criza atins de trei banci cu probleme structurale de lichiditate. Inceputul trimestrului a fost marcat de o usoara tendinta de ameliorare a perceptiei decidentului public asupra monedei nationale, viteza de circulatie inregistrand, in luna iulie, o reducere cu 6.5 puncte procentuale fata de luna precedenta. Procesul s-a dovedit, insa, fragil si de scurta durata, rotatia banilor accelerandu-se in lunile urmatoare pana la nivelul de 25% in luna noiembrie fata de sfarsitul anului precedent. Reprezentativa pentru aprecierea increderii in moneda nationala, dinamica depozitelor populatiei si agentilor economici a cunoscut, in aceasta perioada, cel mai modest ritm de crestere din ultimii zece ani. Nivelul real negativ

deosebit de inalt atins de ratele dobanzilor practicate de banci la aceste plasamente coroborata cu tendinta de dolarizare a economiei reprezinta una din explicatiile acestui comportament.

In anul 2000 se continua tendinata de reducere a increderii in leu. Pe fondul unei

dinamici negative a ratelor de dobanda si a unei deprecieri relativ constante de aproximativ 3% lunar se remarca cresterea vitezei de rotatie a banilor la un nivel mediu de 5.38 fata de 5.07 in anul precedent. Totusi, determinantul principal al evolutiei increderii in moneda nationala a fost depasirea cu peste 13 puncte procentuale al nivelului anuntat al inflatiei.

Anul 2001 a debutat cu scaderea credibilitatii politicii monetare si cresterea cu

aproape 30 de procente a vitezei de circulatie in primele cinci luni, datorata continuarii

tendintei de reducere a dobanzilor (inceputa la mijlocul anului 1999) si reactiei negative a

subiectilor economici fata de declararea nivelului obiectiv al inflatiei la 25%. Incepand cu

luna iunie, se observa o amelioare usoara a increderii in moneda nationala. Factorii ce au

determinat reducerea vitezei de circulatie sunt apropierea dinamicii cursului de schimb de cea a ratelor de dobanda si rectificarea targetului de inflatie la 30%, astfel incat diferenta dintre inflatia anualizata (in luna august) si nivelul obiectiv al acesteia se reducea la numai 2 puncte procentuale. Aceasta diferenta s-a pastrat pana la incheierea anului, iar ponderea depozitelor in valuta in masa monetara M2 s-a plafonat la 45%.

Anul 2002 incepe cu un nivel anualizat al inflatiei pe primele trei luni de 19 %

(targetul de inflatiei este 22%), cu oportunitatea economisii in moneda nationala si reducerea spreadu-lui bancilor comerciale cu peste un punct procentual. Efectul negativ indus de cei trei factori a determinat reducerea vitezei masei monetare in sens larg fata de aceeasi perioada a anului trecut.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2853

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved