| CATEGORII DOCUMENTE |

FINANTAREA SI CREDITAREA INTERNATIONALA

Miscarea internationala a valorii este determinata, in primul rand, de circuitul economic al bunurilor si serviciilor. Acestea fluxuri internationale de valoare sunt completate si accelerate de repartitia financiara si de credit.

Acest gen de repartitie este raspunsul sistemului financiar si monetar la necesitatea rezolvarii unor probleme globale ale omenirii, precum si la amplificarea interdependentelor dintre state, a globalizarii.

Procesul de comunicare economica prin bani are posibilitatea sa se adanceasca, sa se diversifice si sa se corecteze in mod operativ si eficace prin intermediul repartitiei financiare si de credit. Mesajele valorice devin mai complexe, cuprinzand informatii referitoare la partenerii repartitiei, la obiectivele finantate, la conditionarile multiple ale accesului la fondurile financiare si de credit internationale. Prin functionarea pietelor financiara si de credit, economia mondiala se realizeaza ca un sistem economic dinamic, avand mecanisme de autoreglare viabile.

FINANTAREA INTERNATIONALA

Finantarea reprezinta totalitatea mecanismelor, tehnicilor si a instrumentelor prin care sunt procurate mijloacele banesti necesare pentru realizarea unor activitati economico - sociale, in particular, a afacerilor. Cand in acest proces este implicat elementul de extraneitate, vorbim de finantare internationala.

Principiile generale care ghideaza decizia de finantare sunt aceleasi pentru mediul international, ca si pentru mediul intern. Totusi, finantarea internationala se distinge printr-o serie de elemente care-i maresc gradul de complexitate.

Finantarea tranzactiilor internationale implica utilizarea a doua sau mai multe monede nationale. Ca atare, un factor critic in decizia de finantare internationala este cursul de schimb, respectiv nivelul si variatiile pretului monedei nationale in alte monede, de aici, rezulta necesitatea luarii in considerare a riscului valutar si, implicit, a utilizarii diferitelor clauze si metode de acoperire a cursului.

Tehnicile de finantare internationala sunt adaptate diferitelor forme de realizare a tranzactiilor internationale. in acest sens putem vorbi de finantarea exportului, a importului, a proiectelor de cooperare internationala, a investitiilor internationale, a filialelor in strainatate.

Finantarea internationala cuprinde un ansamblu de modalitati pentru asigurarea mijloacelor de plata necesare efectuarii operatiunilor comerciale, investitiilor internationale, actiunilor de cooperare economica internationala. Ea se poate realiza din surse interne sau din surse externe. La randul ei, finantarea externa poate sa aiba la baza surse publice sau surse private.

Din punct de vedere al duratei finantarii, exista finantare pe termen scurt( 12-18 luni), pe termen mediu( 5-7 ani) si pe termen lung( peste 7 ani). in principiu, in cazul operatiunilor de export si import prevaleaza tehnicile de finantare pe termen scurt-mediu, in timp ce pentru investitiile internationale si actiunile de cooperare industriala sunt specifice finantarile pe termen mediu-lung.

1.1.1 Tehnici de finantare pe termen scurt

Finantarea pe termen scurt are drept scop asigurarea unor mijloace de plata pentru producatorul la export sau exportatorul care a vandut marfuri pe credit urmand sa recupereze de la importator contravaloarea exportului intr-o perioada de pana la un an/un an si jumatate.

Creditele pe termen scurt pot avea un caracter de prefinantare a operatiunilor, fiind legate de activitatea de productie-export a clientului bancii. Alte credite sunt legate strict de o operatiune de export si pot fi acordate producatorilor exportatori sau firmelor comerciale de export si import.

Creditele de prefinantare

Finantarea curenta a activitatii de productie pentru export se poate realiza, ca orice afacere, din fondurile proprii ale firmei producatoare( autofinantare) sau prin apelarea la avansuri bancare( avansurile si creditele in cont curent).

Creditele de prefinantare specializate se particularizeaza prin aceea ca acordarea lor este legata de fabricarea si pregatirea pentru export a unui produs strict determinat. Astfel de credite se acorda pentru produse de valori mari, cu ciclu lung de fabricatie. Sunt cazuri in care creditele de prefinantare specializate se acorda si unor producatori - exportatori cu flux continuu si ridicat de exporturi.

Creditele de export

Avansul pe documente de marfuri. In unele tari, bancile acorda exportatorilor credite pe baza unor documente care atesta existenta marfurilor pregatite pentru export. Valoarea creditului este proportionala cu marfurile astfel gajate, dar nu depaseste 80% din valoarea lor. De regula, astfel de credite se acorda exportatorilor ce livreaza cantitati mari. O forma particulara a acestui tip de credit este creditul pe baza de warant. Firma exportatoare, pe baza gajului de marfuri da bancii un inscris, (warant)- care reprezinta un titlu de proprietate asupra marfurilor si este negociabil; ca atare, bancile comerciale pot sconta titlul la banca centrala.

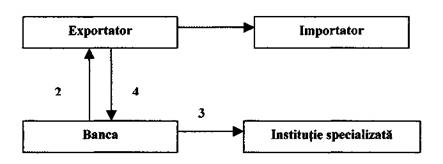

1 - Contract de export import / livrarea marfurilor la export;

2 - Contract de credit cu o banca specializata / prezentarea setului de documente;

3 - Refmantare de pe piata monetara locala sau de la o institutie financiara specializata;

4 - Rambursarea creditului.

Avansul in valuta este , in egala masura, o tehnica de finantare pe termen scurt si o metoda de protectie impotriva riscului valutar. in esenta, este vorba de acordarea de catre o banca a unui imprumut in valuta firmei exportatoare in baza creantei acesteia fata de clientul sau din strainatate, creanta nevalorificata in moneda nationala.

Termenul imprumutului corespunde cu scadenta creantei. Suma este acordata de banca pe baza prezentarii de catre exportator a documentelor justificative privind expeditia si vamuirea marfii.

Rambursarea imprumutului se face la un pret care cuprinde doua elemente :rata dobanzii pe piata de refinantare ( piata eurovalutelor) si marja bancii creditoare.

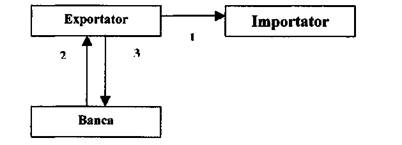

1 - Contract de export import / livrarea marfurilor la export;

2 - Credit cu o banca specializata in valuta in care este denominat exportul;

3 - Rambursarea creditului in valuta la scadenta, din suma incasata din export

Avansul bancar prin cesiunea de creante. In unele tari, bancile acorda facilitati sub forma de avans exportatorilor pentru reintregirea fondurilor avansate de acestia in livrari de marfuri pe credite pe termen scurt, prin cesionarea creantelor detinute asupra importatorilor straini.

Cesionarea se efectueaza printr-un document financiar de cesionare.Avansul acordat nu depaseste, de regula, 70% din valoarea facturilor. Acordarea creditului presupune din partea bancii o analiza de fond a solvabilitatii exportatorului.

Creditul de scont constituie una dintre cele mai utilizate tehnici in finantarea pe termen scurt a exporturilor. De regula, vanzarea pe credit este insotita de emiterea unui titlu de credit-cambie, bilet la ordin - prin care importatorul este obligat sa plateasca, la scadenta, contravaloarea marfurilor.

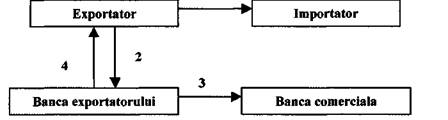

1 - Contract de export / import si acceptarea unei cambii trasa de exportator;

2 - Depunerea cambiei la banca exportatorului;

3 - Scontarea efectului de comert pe piata monetara locala (la o alta banca);

4 - Plata exportatorului.

Scontarea reprezinta o forma de mobilizare a creditelor pe termen scurt si consta in vanzarea unui titlu de credit unei banci inainte de scadenta.

Scopul scontarii este ca beneficiarul unei cambii sau al unui bilet la ordin sa transforme creanta pe care o are asupra unui tert intr-o suma lichida, fara sa mai astepte scadenta.

Creditul de scont este utilizat de exportatorul care vinde pe credit pe termen scurt si se finanteaza prin scontare.

Relatia de scontare poate sa apara si intre importator si banca exportatorului. Prin scontarea cambiei direct de importator, acest asigura exportatorului plata marfurilor integral pana la livrare, el ramanand debitor fata de banca exportatorului pana la scadenta cambiei si, bineinteles, suporta costul scontarii.1

Creditul de accept constituie o alta modalitate frecvent utilizata in finantarea exporturilor pe termen scurt, asemanatoare in principiu cu tehnica creditelor de scont. Acest tip de credit poate fi acordat in favoarea exportatorului sau a importatorului.

|

|

1 - Contract de export / import;

2 - Solicitarea unei cambii de catre exportator bancii sale;

3 - Acceptarea cambiei de catre banca exportatorului;

4 - Scontarea efectului de comert pe piata monetara locala (la o alta banca);

Creditul de accept in favoarea exportatorului. in cazul in care partenerul de contract, din diferite considerente, nu accepta utilizarea titlurilor de credit, exportatorul are posibilitatea sa traga o cambie asupra bancii sale ( denumita si cambie bleu, dupa culoarea ce le distinge de celelalte cambii). Banca comerciala accepta cambia ( accept bancar) pentru o scadenta ce nu depaseste, de regula, 180 de zile. in functie de legislatia din diferite tari, creditul de accept poate fi obtinut, in principiu, in doua moduri:

- fie ca insasi banca acceptanta resconteaza titlul la banca centrala sau la institutia de finantare a exporturilor, si pe aceasta baza, acorda exportatorului creditul;

- fie ca exportatorul, pe baza acceptului bancar primit, sconteaza cambia la o alta banca. In acest caz, banca exportatorului, desi nu finanteaza operatiunea, inlesneste, prin semnatura data pe cambie ca exportatorul, folosindu-se de standing-ul ei, sa realizeze finantarea la o alta banca.

Creditul de accept acordat importatorului apare in situatia in care banca acceptanta, in conformitate cu conditiile stipulate in conventia de credit, accepta cambii trase asupra sa in favoarea importatorului si destinate sa achite exportatorul care este clientul ei. in acest caz, exportatorul este platit la vedere, iar importatorul ramane debitor fata de banca, suportand costul creditului de accept.

1.1.2. Tehnici de finantare pe termen mediu si lung

Finantarea pe termen mediu si lung este specifica exporturilor de mare valoare, exporturilor complexe, ca si unor forme de cooperare industriala. Ea se poate realiza prin tehnicile clasice de creditare - creditul furnizor si creditul cumparator - sau prin tehnici moderne, cum sunt creditul consortial si cofinantarea.

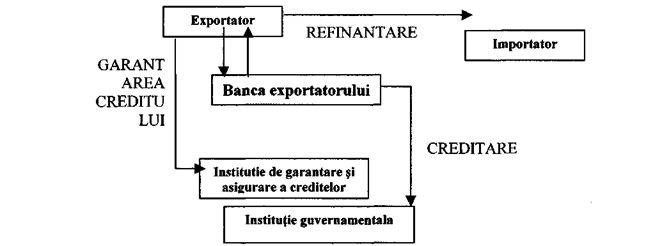

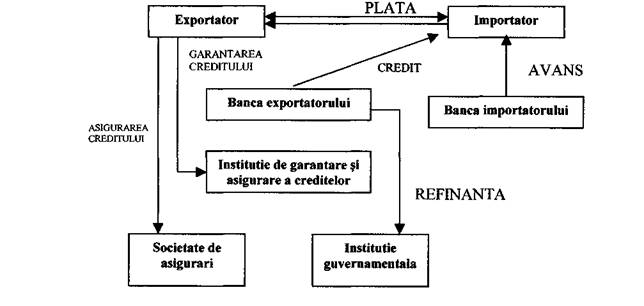

Creditul furnizor este un credit bancar acordat exportatorului ( de unde denumirea sa ), atunci cand acesta consimte partenerului sau o amanare de plata pentru marfa livrata in strainatate. Practic, operatiunea presupune doua relatii distincte de creditare:

- un credit in marfa, acordat de exportator importatorului prin acceptarea efectuarii platii la un anumit termen de livrare;

- un credit in bani, acordat de banca exportatorului pentru finantarea operatiunii de export.

Creditul furnizor este un credit pe termen mediu sau lung.

Creditul furnizor nu depaseste, de regula, 80-90% din valoarea marfii, diferenta fiind achitata de importator sub forma avansului sau platii la livrare.

Creditul furnizor presupune asadar trei documente: contractul comercial international (exportator - importator ), conventia de creditare ( exportator-banca ) si polita de asigurare (exportator - institutia de asigurare).

Deoarece furnizorul este cel ce avanseaza fonduri proprii sau mobilizeaza alte resurse, creditul furnizor este mai scump, de regula, decat creditul cumparator .Exportatorii include in pretul de ofertare si costul propriei finantari, precum si alte spete si comisioane bancare.

Creditul cumparator este o finantare directa acordata importatorului de catre o banca din tara exportatorului pentru a-i permite cumparatorului sa plateasca imediat contravaloarea marfii. Creditele cumparator sunt acordate, de regula, de banci sau institutii specializate in finantarea exporturilor din tara exportatorului, in acest scop incheindu-se o conventie de credit intre importator ( sau banca sa ) si banca exportatorului.

Daca in cazul creditului furnizor exportatorul trebuie sa se preocupe de incasarea creantelor sale de la o banca, in creditul cumparator exportatorul este exonerat complet de cerintele mobilizarii fondurilor, el fiind platit pe loc de catre importator.

Valoarea creditului se situeaza, de regula, intre 75-90% din valoarea marfii, diferenta fiind suportata sub forma de avans la livrare, de catre importator. Prin utilizarea acestui tip de credit, furnizorul este, practic, platit integral la livrarea marfii.

Bancile care acorda credite cumparator isi reintregesc fondurile de la banca centrala sau de la o institutie de finantare a exporturilor prin reescontare. Deci si in cazul creditului cumparator apar trei documente: contractul comercial international ( exportator-importator ); conventia de credit ( importator - banca exportatorului ); polita de asigurare ( banca exportatorului - institutia de asigurare ).

In cele doua cazuri, relatia de creditare prezinta o serie de elemente comune. Costul creditului international reprezinta elementul determinant in mecanismul pietei creditului. El este constituit din dobanzi ( percepute de creditor si care reprezinta ponderea principala ), prime de asigurare si diverse speze bancare.

Dobanda pe care debitorul o plateste creditorului se exprima ca procent la valoarea creditului acordat pe timp de un an. Marimea ei se stabileste in functie de nivelul dobanzii de refinantare a bancii centrale din tara creditorului ( taxa scontului ), in cazul creditelor internationale, respectiv de nivelul-reper al pietei ( de exemplu, LIBOR pe piata londoneza ), in cazul eurocreditelor.

Rambursarea creditului sau restituirea acestuia de catre beneficiar comporta doua perioade: perioada de gratie, in care nu se restituie nimic, si perioada efectiva de rambursare.

Aceasta din urma se poate calcula ca perioada medie de rambursare, in care se iau in considerare perioada de gratie, intervalul dintre prima si ultima rambursare si intervalul dintre doua rate de rambursare succesive, toate exprimate in ani sau luni.

Cu cat perioada de gratie este mai mare, cu atat beneficiarul creditului este mai avantajat, crescand perioada medie de rambursare.

Exportatorul sau banca finantatoare cer importatorului beneficiar de credite diverse garantii pentru eliminarea sau diminuarea riscului nerambursarii. Acestea pot imbraca forma scrisorilor de garantie, a avalizarii tratelor, a instituirii de ipoteci sau gajuri.

Alte tipuri de credite

Creditul consortial reprezinta un imprumut acordat de un grup de banci, constituite intr-o grupare temporara, fara personalitate juridica, numita consortiu, unui beneficiar dintr-o tara terta.

Consortiul este format dintr-o banca principala( engleza Lead manager ) si cateva banci participante din tari diferite, care se obliga sa asocieze un numar de banci terte la acordarea creditului. Aceasta forma de creditare a cunoscut o crestere deosebita in a doua jumatate a deceniului al optulea, prin lansarea de imprumuturi importante pe piata eurodevizelor in favoarea unor beneficiari terti, de regula unor guverne sau agentii guvernamentale.

Cofinantarea este o tehnica relativ recenta, legata de cererea crescanda pentru finantarea de noi proiecte economice de anvergura si de necesitatea asigurarii unei garantii superioare creditorilor. Ea reprezinta o forma de sprijin financiar realizata prin participarea Bancii Mondiale alaturi de organisme de credit public, institutii de creditare a exporturilor sau banci, la acordarea de imprumuturi tarilor membre.

In cazul cofinantarii poate fi realizata o finantare mixta, cand fondurile sunt asigurate de parti pentru ansamblul proiectului economic sau o finantare paralela, cand Banca Mondiala si ceilalti creditori finanteaza diferite bunuri si servicii sau diferite parti ale proiectului.

Avantajul cofinantarii este faptul ca, prin componenta' publica '( credite ale BIRD sau ale unor organisme publice pe termen foarte lung - peste 20 de ani - si cu o dobanda redusa ), sa asigure exportatorilor obtinerea unor finantari la un cost inferior celui al pietei. Ele sunt de obicei utilizate pentru favorizarea exporturilor dinspre tarile in curs de dezvoltare.

1.1.3. Tehnici speciale de finantare internationala

|

1. incheierea contractului de export. Livrarea 2. Forfetarea documentelor financiare; 3. Plata mai putin comisionul si dobanda; 4. Plata la scadenta a importului.

|

|

|

Forfetar ea exportului( engl. forfaiting ) pe credit consta in transmiterea creantelor provenite din operatiunile de comert exterior efectuate pe credit unei institutii financiare specializate care le plateste imediat, urmand sa se recupereze contravaloarea acestora, la scadenta, de la debitorul importator. Spre deosebire de scontare, aceasta tehnica nu da institutiei drept de recurs asupra vanzatorului creantei in cazul defectiunii de plata a debitorului.

Specific forfetarii este si faptul ca se aplica nu numai creantelor pe termen scurt, de pana la un an, ci si celor provenite din exporturile pe credit cu scadenta mijlocie, de la 1 an la 7 ani. Utilizarea acestei tehnici permite deci realizarea unor operatiuni de finantare pe termen mediu, stimuland pe aceasta cale exportul de instalatii, masini, utilaje si alte produse de valoare ridicata.

Costul forfetarii este mai ridicat decat cel al scontarii si consta intr-o rata fixa de dobanda, la care se adauga comisionul institutiei de finantare, stabilit diferentiat in functie de bonitatea debitorului, de masura in care cambia( creanta ) este sau nu avalizata, de riscul estimat al operatiunii, de modalitatea de plata.

Forfetarea, ca si scontarea, permite recuperarea sumelor inainte de scadenta sau transformarea unei vanzari pe credit intr-o vanzare pentru exportator.

Desi cele mai utilizate documente pentru forfetare sunt cambia si biletul la ordin, in ultimii ani s-a impus tot mai mult si acreditivul, in special acreditivul cu plata diferita in operatiunile de forfetare pe termen scurt - 180-360 de zile.

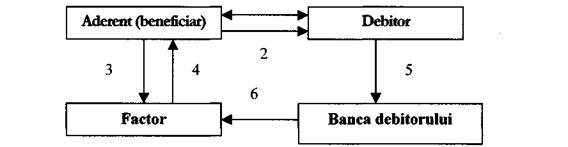

Factoringul (engl. factoring) este operatiunea desfasurata pe baza contractului incheiat intre factor si aderent (exportatorul), prin care primul, in schimbul unui comision, preia in proprietatea sa creantele aderentului prin plata facturilor acestuia (ce poarta semnatura cumparatorului) reprezentand dovada efectuarii tranzactiei care are ca obiect bunuri sau servicii livrate pe credit.

1. incheierea unui contract comercial (de export);

2. Livrarea marfurilor;

3. Cedarea facturilor catre factor;

4. Plata contravalorii creantelor cedate mai putin dobanda si comisionul;

5. Plata la scadenta a datoriei debitorului.

Institutia specializata de factoring asigura, in principal, preluarea in proprietate a creantelor aderentului prin plata contravalorii facturilor3; in functie de momentul in care se face aceasta plata, se distinge:

|

|

- factoringul clasic (engl. old line factoring ), cand factorul

plateste facturile in momentul

preluarii acestora ; practic, factorul acorda un credit aderentului

pana in momentul scadentei

creditului furnizor acordat de exportator importatorului, fapt pentru care

retine o dobanda (taxa

de scont);

- factoringul

la scadenta (eng. maturity factoring ), cand factorul plateste

creantele

aderentului in momentul exigibilitatii acestora,

retinandu-si comisionul pentru intermedierea

operatiunilor de decontare.

Costul acestor servicii este de 0,5-3% din valoarea facturii pentru administrarea registrului contabil si sprijin in gestiune, iar plata in avans a facturilor va presupune o dobanda care va fi cu 1,5-3% deasupra celei bancare.

Utilizarea factorului prezinta o serie de avantaje: da posibilitatea utilizarii cambiei sau a acreditivului pentru efectuarea platii; inlatura neintelegerile ce pot interveni din cauza utilizarii unei limbi straine si pe cele generate de necunoasterea legilor si a uzantelor tarii importatorului.

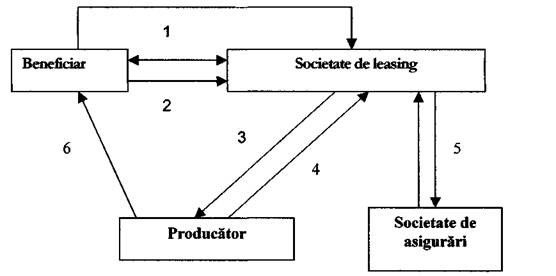

Leasingul s-a afirmat in ultimele decenii - indeosebi in S.U.A. si tarile Europei Occidentale - ca metoda de finantare pe termen mediu si lung si prin aceasta ca factor de promovare a vanzarilor, in particular a exporturilor. in esenta, leasingul este o forma de inchiriere4 realizata de societari financiare specializate (societati de leasing) a unor bunuri de echipament catre firme (beneficiari) care nu dispun de fonduri proprii ori nu pot sau nu doresc sa recurga la credite bancare pentru cumpararea acestora de la producatori.

Operatiunea este initiata de firma care doreste inchirierea produsului si care se adreseaza in acest sens societarii de leasing cu o cerere de oferta. Societatea de leasing, in urma acceptarii cererii, procedeaza la stabilirea contractului cu producatorul bunului solicitat, in vederea achizitionarii acestuia; in acest proces este implicat direct si viitorul beneficiar. Urmeaza incheierea contractului de leasing si cumpararea bunului de catre societatea de leasing in vederea punerii lui la dispozitia beneficiarului.

Pentru utilizarea bunului, beneficiarul va plati societatii de leasing costul, sub forma de rate esalonate pe perioada de valabilitate a contractului. De regula, la sfarsitul perioadei de inchiriere, beneficiarul are o tripla optiune: sa prelungeasca contractul; sa-1 abandoneze; sa cumpere bunul la valoarea reziduala.

1) incheierea contractului de leasing;

2)Alegerea bunului de echipament;

3)Cumpararea bunului de catre societatea de leasing;

4)Emiterea facturii;

5)Asigurarea bunului de echipament;

6)Livrarea / montarea bunului de echipament

7)Plata ratelor aferente contractului de leasing.

In tranzactiile internationale se cunosc mai multe forme ale leasing-ului: Astfel, daca se ia in considerare pozitia furnizorului in contractul de leasing, se disting urmatoarele forme:

- leasing direct, realizat prin incheierea contractului intre producatorul exportator si utilizatorul bunului care face obiectul operatiunii, finantarea fiind facuta de catre furnizor;

- leasing indirect, ce presupune existenta societatilor specializate de leasing, care preiau functia de creditare, pe cea de prestare de servicii, precum si asumarea riscurilor ce decurg din aceste operatiuni.

In functie de continutul ratei de leasing raportata la pretul de export, in practica s-au individualizat operatiunile de leasing financiar (engl. financial leasing) si cele de leasing functional (engl. operating leasing).

Leasingul financiar presupune ca in perioada de inchiriere de baza (prima inchiriere) sa se realizeze intregul pret de vanzare al obiectului contractat, inclusiv costurile auxiliare, precum si un beneficiu. Corespunzator unor practici utilizate pe plan international, contractul de leasing financiar se incheie pentru perioada de baza, care, de regula, este mai scurta decat durata de folosinta a obiectului de inchiriat si nu poate fi reziliat de nici una din parti.

|

|

Leasingul functional presupune ca, in perioada de baza, sa se realizeze doar o parte din pretul de vanzare al obiectului contractului. In acest tip de leasing, accentul cade pe serviciile furnizate de societatea de leasing, neexistand, de regula, o relatie directa intre pretul la care a fost achizitionat echipamentul de catre societatea de leasing si chiria perceputa. Societatea de leasing isi asuma, de obicei, riscurile uzurii morale si raspunde de furnizarea pieselor de schimb, de efectuarea reparatiilor, de asigurarea echipamentelor si de plata diverselor taxe si impozite.

In functie de continutul ratelor de leasing, se pot distinge:

- leasing brut, care cuprinde in ratele sale, pe langa pretul de vanzare al marfii (in totalitate sau in partial), si cheltuielile de intretinere, service si reparatii.

- leasing net, in care ratele contin numai pretul de vanzare al obiectului de inchiriat.

Exista unele forme speciale de leasing, caracterizate prin particularitati ale tehnicii de realizare. in aceasta categorie intra operatiunile6: lease-back, time-sharing, leasing experimental, operatiuni hire, renting.

Dezvoltarea pe plan international a leasingului a fost impulsionata de avantajele pe care acesta le ofera partilor implicate in operatiune.

Astfel, pentru furnizor, leasingul este o metoda de promovare a vanzarilor, de largire a cercului de clienti si a ariei de defacere. Vanzatorul are, practic, la dispozitie o modalitate de transformare a unei livrari cash intr-una pe credit in mod direct sau prin serviciile societatii de leasing. Ass se explica faptul ca leasingul se practica in mod deosebit in domeniul exporturilor de bunuri de echipament, in general de bunuri durabile si de valoare ridicata.

Este de remarcat faptul ca leasingul indirect permite si transferul obligatiilor si al riscurilor legate de export de la exportator la noul proprietar, societatea de leasing.

Pentru finantarea operatiunii asigurata de societatea de leasing - leasingul este o alternativa la finantarea prin credit bancar, care prezinta un grad ridicat de siguranta: garantia oferita de dreptul de proprietate al societatii respective asupra bunului dat in folosinta beneficiarului.

1.1.4. Finantarea pe europiete

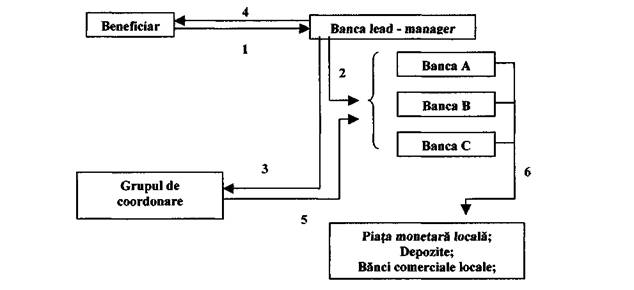

Eurocreditele reprezinta o mobilizare de capitaluri pe termen mediu, de regula purtand scadente intre 3 si 8 ani, prin apelare la piata eurodevizelor. Ele sunt acordate de un grup de banci constituite intr-un consortiu, sub conducerea unei banci coordonatoare (engl. lead manager).

Aceasta din urma incheie contractul cu beneficiarul, organizeaza si coordoneaza consortiul si actioneaza ca mandatar al acestuia.

1 - incheierea unui contract de credit cu o banca de prestigiu - lead manager;

2 - Constituirea consortiului bancar;

3 - Constituirea grupului de coordonare;

4 - Stabilirea conditiilor creditului;

5 - Stabilirea sumelor subscrise de bancile din consortiu bancar;

6 - Atragerea de fonduri de pe piata monetara, depozite, investitori privati sau banci comerciale.

in general, consortiul este international, dar banca lead manager este, de regula, din tara beneficiarului.

Eurocreditele poarta o dobanda bazata pe LIBOR (London Interbank Offered Rate), respectiv rata dobanzii la creditele pe termen scurt de pe piata interbancara londoneza.

Spre deosebire de euro obligatiuni, care sunt negociate pe piata secundara, transferand riscul asupra noilor detinatori, eurocreditele devin active ale bancilor care au participat la acordarea imprumutului; deci, daca in cazul imprumutului euro obligatar exista numai obligatia plasarii titlurilor si posibilitatea de a le mentine, in cazul eurocreditelor bancile se obliga sa acorde efectiv o parte din imprumutul total.

Mecanismul mobilizarii creditelor consta, in principal, in urmatoarele etape:

- stabilirea

contactului intre beneficiarul creditului si banca care coordoneaza

operatiunea,

actionand ca mandatar al consortiului;

- organizarea de catre banca lead manager a consortiului bancar care va acorda imprumutul;

- constituirea grupului de coordonare a operatiunii si stabilirea cotelor de credit intre bancile consortiului. Pe aceasta baza se incheie contractul de credit;

- stabilirea conditiilor creditului, respectiv volumul creditului, costul acestuia, moneda in care se face creditarea, scadenta;

- atragerea de fonduri pe termen scurt de catre bancile ce constituie consortiul pentru acoperirea cotelor lor;

- finalizarea operatiunii prin remiterea efectiva a fondurilor catre beneficiar;

- cand volumul creditului a fost restilizat, se face publicitate intr-o serie de publicatii financiare, scopul constituindu-1 informarea publicului cu privire la incheierea operatiunii de creditare pe baze consortiale si la volumul de capital mobilizat.

In ultima perioada o mare extindere au capatat eurocreditele cu rata a dobanzii flotanta (engl. fioating rate), cunoscute sub denumirea de 'roll-over credits'.

Euroobligatiunile

Obligatiunile sunt titluri financiare (valori mobiliare) exprimand drepturile detinatorului lor asupra emitentului, in urma unui imprumut acordat celui din urma. Pe de alta parte, ele reprezinta o investitie care da dreptul detinatorului lor sa obtina un venit ce reprezinta o dobanda pentru imprumutul acordat emitentului. Acesta, acordandu-se prin detasarea unei parti din corpul obligatiunii, se numeste cupon.

O caracteristica a obligatiunilor o constituie scadenta la care sunt rascumparate de catre emitent. Aceasta scadenta este, de regula, de 5 pana la 15 ani, deci emisiunea de obligatiuni este o forma de mobilizare a creditului pe termen lung.

Pentru obligatiunea standard (engl. straight eurobnd) scadenta este fixa (o perioada prestabilita) si inscrisa pe obligatiune.

Exista insa emisiuni de obligatiuni cu scadenta extensibila sau retractibila. In primul caz, scadenta poate fi prelungita, in timp ce in al doilea se asigura o scadenta finala lunga, dar obligatiunea poate fi rascumparata, la obtiunea detinatorului, dupa o perioada mult mai scurta.

Emisiunea de euroobligatiuni se realizeaza in mai multe etape, si anume:

a) Pregatirea emisiunii:

Beneficiarul ia legatura cu o banca sau institutie coordonatoare a imprumutului; aceasta va asigura organizarea lansarii obligatiunilor, scop in care se asociaza cu un grup de co-manageri (format din 10-15 banci puternice) formand grupul de coordonare sau garantare, care va asigura mobilizarea imprumutului prin emisiune, contra unui comision de management.

Managementul grupului contracteaza o serie de banci si institutii financiare si constituie grupul de plasament garantat (engl. underwriting group). Acesta se angajeaza sa distribuie cea mai mare parte a imprumutului (de obicei minimum 75% din totalul emisiunii).

Drepturile si obligatiile ce decurg din momentul emisiunii obligatiunilor pana cand acestea ajung pe piata secundara sunt stabilite prin contract. in practica, exista doua modalitati de garantare a emisiunii, cea engleza (acum larg utilizata de bancile din Europa) si metoda americana. Diferenta dintre cele doua metode consta in faptul ca in timp ce in primul caz grupul de garantie actioneaza ca principal, cumparand obligatiunile de la emitent, in cazul unei emisiuni americane grupul de coordonare actioneaza ca agent, deci numai pe contul bancilor care subscriu emisiunea si care cumpara titlurile de la emitent.

b) Grupul coordonator va stabili programul emisiunii care va include conditiile acesteia:

- valoarea emisiunii, in functie de nevoia de credit a beneficiarului; cum intotdeauna fondul are o anumita destinatie, valoarea emisiunii va fi apreciata in functie de documentele de fundamentare a investitiei ce urmeaza a fi finantata prin emisiune;

- cuponul a carei marime depinde de :

- conditiile pietei financiare (nivelul LIBOR are un rol de reper pe piata eurovalutelor, pe piata americana acest rol il are prime rate, respectiv rata oferita de bancile americane clientilor preferentiali);

- credibilitatea emitentului; cu cat aceasta este mai mica, cu atat marja peste LIBOR este mai mare;

- rata inflatiei in momentul emisiunii si in perspectiva;

- domeniul de activitate al firmei;

moneda in care este cerut imprumutul, prin cupon acoperindu-se si gradul de depreciere monetara;

- pretul emisiunii, care depinde de valoarea nominala a acestora si de numarul lor.

Pentru pretul emisiunii se pot utiliza doua variante: prima o constituie emisiunea ad-pari, deci la valoarea nominala, caz in care comisioanele sunt incluse in marja care se adauga in calculul cuponului; a doua varianta consta in emisiunea sub-pari pentru participantii la subscriere, acordanduli-se astfel comisionul.

c) Dupa testarea pietei se va face lansarea emisiunii, etapa

in care un rol important il are

alocarea cotelor de catre grupul de coordonare; avand in vedere faptul

ca exista riscul ca unii

participanti sa cumpere titluri pentru a le revinde imediat pe

piata secundara, ceea ce ar conduce

la o crestere brusca a ofertei, rolul grupului este de a cumpara

ce se ofera in surplus pentru a

mentine credibilitatea operatiunii.

La sfarsitul acestei etape, grupul de coordonare cunoaste exact dimensiunea cererii pentru titluri. Daca suma subscrisa este considerabil mai mare decat cea oferita, cauza ar putea fi dimensionarea gresita a cuponului.

O subetapa a lansari emisiei o constituie deschiderea pietei secundare de catre grupul de coordonare. De exemplu, 99 14 - 100 Va este un curs centrat pe valoarea nominala (100). Cursul mai mic este bid - la care cumpara obligatiunile cei care fac piata, iar pretul mai mare este ask, pretul la care se vinde.

Dupa deschiderea pietei pot aparea doua fenomene:

- in cazul in care nu exista suficienta incredere in obligatiuni sau cererea pentru ele a fost mai degraba una speculativa, se poate sa apara o oferta foarte mare la 99 14 din partea celor care vor sa lichideze rapid obligatiunile. Daca nu exista cumparatori, grupul de coordonare trebuie sa le cumpere la pretul pe care 1-a declarat, pentru a stabiliza cursul prin scoaterea de pe piata a surplusului de oferta, fapt pentru care grupul trebuie sa aiba o forta financiara importanta;

- cand interesul pentru obligatiuni este foarte mare, datorita cuponului sau ca urmare a prestigiului firmei, cererea de obligatiuni va creste, imprimand o tendinta de crestere a pretului pe piata secundara.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 1868

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved