| CATEGORII DOCUMENTE |

| Statistica |

Lucrari practice la disciplina - Plasamente pe piata de capital

CUPRINS

I. CAPITOLUL 1

Elemente teoretice

1.1 Definitia si gruparea actiunilor

1.2 Tipurile de ordine initiate de clienti pentru investitia in actiuni

1.3 Strategii de baza cu optiuni

1.4 Constituirea portofoliilor de actiuni

II. CAPITOLUL 2

Plasamente in actiunile ELJ, RBR si TBM cotate la BVB

2.1 Formarea pretului de deschidere si executarea ordinelor la acest pret

2.2 Analiza grafica a preturilor celor trei clase de actiuni

2.3 Trendul si semnalele de cumparare sau vanzare pentru cele trei clase de actiuni

III. CAPITOLUL 3

Strategii de baza cu optiuni pentru reducerea riscului

la plasamente in actiuni

IV. CAPITOLUL 4

Plasamente in portofolii constituite din cele trei clase de actiuni

4.1 Rentabilitatea si riscul celor trei clase de actiuni

4.2 Covarianta si coeficientul de corelatie a rentabilitatii celor trei clase de actiuni

4.3 Constituirea a sase portofolii din cele trei clase de actiuni

V. CONCLUZII

Performanta plasamentelor in cele trei clase de actiuni si cele sase portofolii posibile utilizand indicii Sharpe si Treynor

CAPITOLUL I

ELEMENTE TEORETICE

1.1 DEFINITIA SI GRUPAREA ACTIUNILOR

Actiunile reprezinta fractiuni ale capitalului social si desemneaza raporturi juridice dintre detinatorul acestora si societatea emitenta.

Principalele caracteristici sunt:

fractiuni ale capitalului social cu o valoare nominala limitata minim la 1000 lei;

fractiuni egale ale capitalului social care confera detinatorului anumite drepturi;

indivizibile, deoarece nu permit divizarea drepturilor conferite de o actiune intre mai multe persoane;

instrumente negociabile prin transmiterea lor altor persoane cu respectarea legii cererii si ofertei si a altor reglementari in vigoare.

Tipurile de actiuni emise si negociate pe piata de capital sunt rezultatul gruparii dupa urmatoarele criterii:

Ø modul de identificare

Ø drepturile care le genereaza

Ø stadiile in care se afla piata de capital

Modul de identificare - grupeaza actiunile in nominative si la purtator.

Actiunile nominative sunt emise in forma materiala pe suport de hartie sau dematerializate prin inscrieri in cont. Actiunile nominative materializate sunt hartii de valoare emise in conditii de standardizare a imprimarii, a securitatii pentru a evita falsificarea. Actiunile dematerializate sunt inscrisuri electronice pe suport magnetic si dovada detinerii se face prin extras de cont.

Materializate sau dematerializate, actiunile nominative permit cunoasterea numelui posesorului.

Actiunile la purtator sunt emise si circula numai in forma materializata, respectand conditiile de standardizare, dar nu specifica numele posesorului. Demonstrarea calitatii de actionar se face prin simpla detinere a actiunilor.

Dupa drepturile care le genereaza, actiunile se emit sub doua forme:

actiuni ordinare

actiuni preferentiale

Stadiile in care se afla pe piata de capital determina urmatoarele tipuri de actiuni:

Ø actiuni autorizate

Ø actiuni neemise

Ø actiuni puse in vanzare

Ø actiuni aflate pe piata

Ø actiuni de trezorerie

1.2 TIPURI DE ORDINE INITIATE DE CLIENTI

Ordinul este o instructiune data de client intermediarului pentru a cumpara sau vinde la un anumit pret, o anumita cantitate, intr-un anumit termen.

Ordinele initiate de clienti sunt grupate in functie de: unitate, pret, instructiuni speciale, valabilitate.

Criteriul unitatii, grupeaza ordinele in:

ordin pe loturi standard

ordin pe loturi disparate

Pretul grupeaza ordinele in:

ordinul la piata - reprezentand o instructiune data de client agentului de valori mobiliare de a vinde sau a cumpara la cel ami avantajos pret dupa formarea acestuia la locul tranzactionarii din incinta bursei de valori

ordinul limita - care semnifica cumpararea la cel mai mic pret de vanzare (pretul indicat insemnand limita maxima) si vanzarea la cel mai mare pret de cumparare (pretul indicat insemnand limita minima)

ordinul stop

ordinul limita stop

Instructiunile speciale care insotesc ordinele de timp si cantitate, determina urmatoarele tipuri de ordine:

ordinul imediat sau anuleaza

ordinul total sau nimc

ordinul combinat

ordinul dintr-o data sau deloc

Durata valabilitatii gupeaza ordinele astfel:

ordin de o zi

ordin bun pana la anulare

ordin la deschidere

ordin la inchidere

1.3 STRATEGII DE BAZA DE UTILIZARE A OPTIUNILOR

Strategiile de baza sau simple constau in:

Ø cumparearea unei optiuni de cumparare (call)

Ø vanzarea de call

Ø cumpararea de put

Ø vanzarea de put

1.3.1.Cumpararea unei optiuni call

Cumpararea unei optiuni call este realizata cand investitorul anticipeaza o puternica crestere a pretului titlului suport, sperand ca pretul titlului pe piata va depasi cel putin pretul de exercitare puls prima platita pentru cumpararea contractului.

Atractivitatea cumpararii de call este data de efectul de levier - permite obtinerea unui castig mult superior capitalului investit - si de riscul limitat, la nivelul primei.

pc = prima optiunii call(option price)

PE = pretul de exercitare al optiunii call(strike price)

Pe = evolutia pretului (de inchidere al clasei de actiuni)(share price at maturity)

o 0 < Pt ≤ PE; pierdere = prima call-ului

o PE < Pt < PE + pc; pierdere mai mica decat prima call-ului

o Pt = PE + pc; 0 numit prag de rentabilitate sau punct mort

o

Pt > PE + pc;

castig ![]() (0;+∞)

(0;+∞)

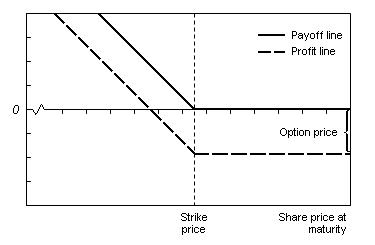

1.3.2 Vanzarea unei optiuni call

Este initiata cand se prevede o scadere sau stabilitatea pretului titlului suport.

Castigul maxim al vanzatorului se limiteaza la valoarea primei incasate, iar riscul de pierdere este teoretic nelimitat (necunoscut).

Rezultatul vanzatorului de call va fi in functie de decizia cumparatorului de call de a exercita optiunea sau nu:

o daca P < PE, cumparatorul nu exercita si castigul vanzatorului este p

o daca P = PE, indiferent de decizia cumparatorului de a exercita sau nu, vanzatorul ramane cu un castig la nivelul primei

o daca PE < P < Pe+p, cumparatorul exercita, vanzatorul va fi obligat sa vanda la PE, castigul sau va fi in scadere, situat in intervalul (0,p)

o daca P= PE+p, cumparatorul exercita, rezultatul vanzatorului va fi 0

o daca P > PE+p, cumparatorul exercita, pierderea vanzatorului va fi

P-(PE+p)

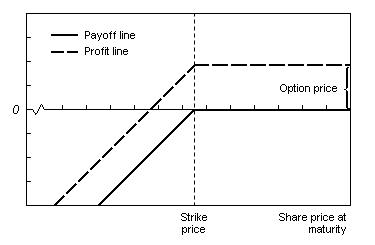

1.3.3 Cumpararea unei optiuni put

Cumparatorul optiunii de vanzare spera ca pana la scadenta optiunii pretul activului suport sa scada si el sa poata vinde la un pret superior, la pretul de exercitare.

Pierderea maxima (riscul) se limiteaza la contravaloarea primei platite initial, in timp ce posibilitatile de castig sunt teoretic nelimitate.

Decizia cumparatorului de put de a exercita optiunea sa nu este in functie de pretul zilei sau strict de pretul zilei in ziua scadentei:

o daca P < PE-p, cumparatorul exercita si castigul lui va fi P-(PE-p)

o daca P = PE-p, cumparatorul exercita, rezultatul va fi 0; PE-p se numeste punct mort, punct critic sau prag de rentabilitate pentru optiunea put

o daca Pe-p < P < PE, cumparatorul de put exercita (vinde la PE) si isi reduce din pierdere, care va fi in intervalul (0,p), mai precis pierderea va fi PE-P-p

o daca P = PE, indiferent de decizia cumparatorului de a exercita sau nu, ramane cu pierderea la nivelul primei, p

o daca P > PE, cumparatorul nu exercita optiunea de put, pierderea va fi p

1.3.4 Vanzarea unei optiuni put

Investitorul anticipeaza cresterea sau stabilitatea pretului activului suport. Strategia are un risc nedeterminat si un castig limitat la valoarea primei incasate.

Rezultatul vanzatorului de put va fi in functie de decizia cumparatorului de put de a exercita sau nu optiunea:

o daca P < PE-p, cumparatorul exercita si pierderea vanzatorului va fi

P - (PE-p)

o daca P = PE-p, cumparatorul exercita, rezultatul vanzatorului va fi 0

o daca Pe - p < P < PE, cumparatorul exercita (vinde la PE) vanzatorul de put va fi obligat sa cumpere la PE, castigul lui se reduce pe masura ce P scade, castigul sau va fi in intervalul (0,p):PE-P-p

o daca P = PE, indiferent daca cumparatorul exercita sau nu, vanzatorul ramane cu un castig la nivelul primei

o daca P > PE, cumparatorul nu exercita optiunea de put (ar insemna sa piarda mai mult decat p, vanzand prin exercitare la PE in loc de pretul zilei, mai bun); castigul vanzatorului este p

1.4 CONSTITUIREA PORTOFOLIILOR DIN TREI CLASE DE ACTIUNI

1.4.1 Rentabilitatea clasei de actiuni

Rt = ![]()

1.4.2 Rentabilitatea medie

![]() =

= ![]()

1.4.3 Riscul clasei de actiuni

=

.4.4 Covariatia rentabilitatii a trei clase de actiuni

cov(RBR,ELJ) = cov(ELJ, RBR)

cov(TBM,ELJ) = cov(ELJ, TBM) =

cov(TBM,RBR) =

cov(RBR,TBM) =

1.4.5 Coeficientul de corelatie

RBR; TBM) = ![]()

RBR; ELJ) = ![]()

TBM; ELJ) = ![]()

1.4.6 Rentabilitatea portofoliului

1.4.7 Riscul portofoliului

1.4.8 Curba combinarilor portofoliilor intre cele trei actiuni corelate zero

CAPITOLUL II

Plasamente in actiunile ELJ, RBR si TBM cotate la BVB

2.1 Presupunem pentru actiunea RBR ca sosesc in Bursa la deschiderea sedintei din 3 octombrie 2005, urmatoarele ordine de cumparare si vanzare:

|

OC |

OV | ||

|

nc |

Pc |

nv |

Pv |

|

PT |

|||

|

PT | |||

|

Zile cu sedinta de bursa |

Simbol |

Pret inchidere |

Pret minim |

Pret maxim |

Pret deschidere |

Modificare |

|

30 septembrie |

RBR | |||||

|

30 septembrie |

TBM | |||||

|

30 septembrie |

ELJ | |||||

|

3 octombrie |

RBR | |||||

|

3 octombrie |

ELJ | |||||

|

4 octombrie |

RBR | |||||

|

4 octombrie |

TBM | |||||

|

4 octombrie |

ELJ | |||||

|

5 octombrie |

RBR | |||||

|

5 octombrie |

TBM | |||||

|

5 octombrie |

ELJ | |||||

|

6 octombrie |

RBR | |||||

|

6 octombrie |

TBM |

|

||||

|

6 octombrie |

ELJ | |||||

|

7 octombrie |

RBR | |||||

|

7 octombrie |

TBM | |||||

|

7 octombrie |

ELJ | |||||

|

10 octombrie |

RBR | |||||

|

10 octombrie |

TBM | |||||

|

10 octombrie |

ELJ | |||||

|

11 octombrie |

RBR | |||||

|

11 octombrie |

TBM | |||||

|

11 octombrie |

ELJ | |||||

|

12 octombrie |

RBR | |||||

|

12 octombrie |

TBM | |||||

|

12 octombrie |

ELJ | |||||

|

13 octombrie |

RBR | |||||

|

13 octombrie |

TBM | |||||

|

13 octombrie |

ELJ | |||||

|

14 octombrie |

RBR | |||||

|

14 octombrie |

TBM | |||||

|

14 octombrie |

ELJ | |||||

|

17 octombrie |

RBR | |||||

|

17 octombrie |

TBM | |||||

|

17 octombrie |

ELJ | |||||

|

18 octombrie |

RBR | |||||

|

18 octombrie |

TBM | |||||

|

18 octombrie |

ELJ | |||||

|

19 octombrie |

RBR | |||||

|

19 octombrie |

TBM | |||||

|

19 octombrie |

ELJ | |||||

|

20 octombrie |

RBR | |||||

|

20 octombrie |

TBM | |||||

|

20 octombrie |

ELJ | |||||

|

21 octombrie |

RBR | |||||

|

21 octombrie |

TBM | |||||

|

21octombrie |

ELJ | |||||

|

24 octombrie |

TBM | |||||

|

24 octombrie |

ELJ | |||||

|

25 octombrie |

TBM | |||||

|

25 octombrie |

ELJ | |||||

|

26 octombrie |

TBM | |||||

|

26 octombrie |

ELJ | |||||

|

27 octombrie |

RBR | |||||

|

27 octombrie |

TBM |

|

||||

|

27 octombrie |

ELJ | |||||

|

28 octombrie |

RBR | |||||

|

28 octombrie |

TBM | |||||

|

28 octombrie |

ELJ | |||||

|

31 octombrie |

RBR | |||||

|

31 octombrie |

TBM | |||||

|

octombrie |

ELJ |

Tabelul 2.2 - Evolutia preturilor actiunilor RBR, TBM si ELJ in luna octombrie 2005

|

Statistic |

Std. Error |

|||

|

Pret inchidere ELJ |

Mean | |||

| 95% Confidence Interval for Mean |

Lower Bound | |||

| Upper Bound | ||||

| 5% Trimmed Mean | ||||

| Median | ||||

| Variance | ||||

| Std. Deviation | ||||

| Minimum | ||||

| Maximum | ||||

| Range | ||||

| Skewness | ||||

| Kurtosis | ||||

Statistica descriptiva RBR

|

N |

Minimum |

Maximum |

Mean |

Std. Deviation |

|

|

Pret inchidere RBR |

Statistica descriptiva TBM

|

N |

Minimum |

Maximum |

Mean |

Std. Deviation |

|

|

Pret inchidere |

Rt = ![]()

Exemplu : R1 = ![]()

![]() =

= ![]()

RT TBM σELJ σRBR

![]() TBM

TBM ![]() ELJ

ELJ ![]() RBR

RBR

Rt(TBM) Rt(ELJ) Rt(RBR)

RT(TBM) RT(ELJ) RT(RBR)

CAPITOLUL 3

Strategii de baza cu optiuni pentru reducerea riscului

la plasamente in actiuni

CAPITOLUL 4

Plasamente in portofolii constituite din cele trei clase de actiuni

4.1 Rentabilitatea si riscul celor trei clase de actiuni

Rentabilitatile pe intervale se calculeaza utilizand formula:

![]() Rt =

Rt = ![]()

Exemplu : R1 = ![]()

Rentabilitatea medie : ![]() =

=

![]()

Rezultatele rentabilitatilor pe intervale si a rentabilitatii medii pentru cele trei clase de actiuni sunt centralizate in tabelul 4.1

|

Rt

|

Rt , ELJ |

Rt , RBR |

Rt , TBM |

|

R1 | |||

|

R2 | |||

|

R3 | |||

|

R4 | |||

|

R5 | |||

|

R6 | |||

|

R7 | |||

|

R8 | |||

|

R9 | |||

|

R10 | |||

|

R11 | |||

|

R12 | |||

|

R13 | |||

|

R14 | |||

|

R15 | |||

|

R16 | |||

|

R17 |

| ||

|

R18 | |||

|

R19 | |||

|

R20 | |||

|

R21 | |||

|

| |||

Tabelul 4.1

Datele din tabelul 4.1 stau la baza reprezentarii grafice din figura 4.1

Interpretarea graficului are la baza identificarea situarii rentabilitatilor pe intervale fata de rentabilitatea medie (compararea rentabilitatilor pe intervale si a mediilor pentru cele trei clase de actiuni):

a)

b)

Pentru determinarea riscului fiecarei clase de actiuni se determina

=

Rentabilitatile si riscurile(deviatiile standard) celor trei clase de actiuni sunt prezentate sintetic in tabelul 4.2.

|

|

ELJ |

RBR |

TBM |

|

| |||

Tabelul 4.2

4.2 Covarianta si coeficientul de corelatie a rentabilitatii celor trei clase de actiuni

Determinarea covariantelor intre clasele de actiuni :

cov(RBR,ELJ) = cov(ELJ, RBR)

cov(TBM,ELJ) = cov(ELJ, TBM) =  =

=

cov(TBM,RBR) =

cov(RBR,TBM) =  =

=

Covarianta nu e suficienta pentru a construi un portofoliu, fiind necesara si calcularea coeficientilor de corelatie:

RBR; ELJ) = ![]() =

= = 2.12 % = 0.0212

= 2.12 % = 0.0212

TBM; ELJ) = ![]() =

= =58.09 % = 0.5809

=58.09 % = 0.5809

RBR; TBM) = ![]() =

= =-2.09

% = -0.0209

=-2.09

% = -0.0209

4.3 Constituirea a sase portofolii din cele trei clase de actiuni

Pentru constituirea celor 6 portofolii se cunosc datele din urmatoarele tabele:

|

Explicatii |

Marimi |

|

| |

|

| |

|

| |

|

ELJ | |

|

RBR | |

|

TBM | |

|

ρ(RBR; ELJ) | |

|

ρ(TBM; ELJ) | |

|

ρ(RBR; TBM) |

Tabelul 4.3

|

Portofoliul Pj |

|

||

|

P1 | |||

|

P2 | |||

|

P3 | |||

|

P4 | |||

|

P5 | |||

|

P6 | |||

Tabelul 4.4

Rentabilitatile si riscurile celor 6 portofolii se stabilesc indiferent de marimea lui ρ inlocuind datele in urmatorul sistem de ecuatii:

![]()

Rentabilitatile si riscurile celor 6 portofolii cu structuri impuse sunt centralizate in tabelul 4.5

|

Portofoliul |

|

R( |

σ( |

||

|

P1 | |||||

|

P2 |

0.29 | ||||

|

P3 |

0.61 | ||||

|

P4 |

0.04 | ||||

|

P5 | |||||

|

P6 |

0.82 | ||||

Tabelul 4.5

P1)

= ![]()

= 1.77

Reprezentarea grafica a celor 6 portofolii

Figura 4.2

Interpretare:

a) Portofoliul cu rentabilitatea maxima

b) Portofoliul cu risc minim

c)

(RBR; TBM) = ![]()

RBR ELJ) ![]()

TBM ELJ) ![]()

CONCLUZII

Performanta plasamentelor in cele trei clase de actiuni si cele sase portofolii posibile utilizand indicii Sharpe si Treynor

Treynor = ![]() βRBR =

βRBR = ![]()

βELJ = ![]()

βTBM = ![]()

M = indicele pietei BET-C

Cea mai profitabila investitie trebuie sa indeplineasca doua conditii cumulative:

a) Indicele Sharpe al investitiei trebuie sa aiba valoarea cea mai mare

b) valoarea indicelui Sharpe e mai mare decat cea a indicelui Sharpe calculat pentru indicele bursier pe care s-au facut investitiile

Indicele Sharpe pentru investitiile pe piata de capital :

S

= ![]() , unitatea de masura (lei/unitate de risc)

, unitatea de masura (lei/unitate de risc)

unde : ![]() = rentabilitatea medie a investitiei

= rentabilitatea medie a investitiei

RF = randamentul frecvent egal cu

rata dobanzii la un plasament fara

risc aferent perioadei pentru care s-au determinat ![]() ,

are o valoare anualizata

,

are o valoare anualizata

σ = riscul in modelul statistic al investitiei pe piata de capital

RF/zi = ![]() = 0 % SELJ SRBR STBM

= 0 % SELJ SRBR STBM

Pentru determinarea indicelui Sharpe se cunosc datele din tabelul urmator:

|

Nr. crt. |

Denumirea investitiei(plasamentului) |

| |

|

Actiunea ELJ | |||

|

Actiunea RBR | |||

|

Actiunea TBM | |||

|

Portofoliul 1 | |||

|

Portofoliul 2 | |||

|

Portofoliul 3 | |||

|

Portofoliul 4 | |||

|

Portofoliul 5 | |||

|

Portofoliul 6 | |||

|

Rata dobanzii la certificatele de trezorerie |

Tabelul 5.1

Rezultatele indicelui Sharpe care arata investitorului cati lei castiga la plasamentul respectiv asumandu-si o unitate de risc sunt centralizate in tabelul urmator :

|

Nr. crt. |

Investitie |

S |

Tabelul 5.2

Conform indicelui Sharpe investitia cea mai profitabila este in portofoliul P2

ce are in structura sa

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2332

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved