| CATEGORII DOCUMENTE |

| Statistica |

1. CONTINUTUL SI SFERA ACTIVITATII BANCILOR

Bancile au in continuare, rolul major de intermediar intre cei ce dispun de capitaluri si intreprinzatori.

Ca intermediari intre cei care iau imprumut si cei care dau credite, bancile realizeaza urmatoarele activitati de baza:

colecteaza fonduri;

acorda imprumuturi;

isi asuma in final riscul celor care au cerut imprumutul (adica analizeaza cererile de credite si preiau riscurile);

isi asuma riscul ratei dobanzii deoarece, intermedierea presupune de obicei o transformare de scadenta - utilizand depozite pe termen scurt pentru a finanta credite pe termen lung.

Ca urmare a indeplinirii eficiente a acestor atributii, bancile se pot astepta sa primeasca o recompensa; aceasta recompensa este sursa de baza a profitului bancii.

Bancile, ca si alte intreprinderi producatoare de bunuri si servicii, au ca scop major si responsabilitatea fata de actionari, maximizarea profiturilor.

Majoritatea bancilor nu sunt multumite sa realizeze doar un venit normal pentru activitatea de intermediere. in plus ele cauta, atunci cand este posibil si prudent, sa obtina profituri peste cel obisnuit prin structurarea scadentelor activelor si pasivelor astfel incat sa poata obtine profit prin asumarea unui risc suplimentar al ratei dobanzii.

Aici, trei puncte cheie trebuie avute in vedere:

1. Bancile opereaza in conditii de incertitudine, ceea ce inseamna ca ele sunt supuse unui risc, ele isi pot planifica costurile viitoare, veniturile si profitul, dar nu pot fi niciodata sigure ca evenimentele externe le vor permite sa-si atinga telurile.

2. Cautand sa-si maximizeze profitul in conditiile de incertitudine, o banca, mai mult decat orice alta firma din alt domeniu, alege cu precadere o anumita structura a bilantului sau, in raport cu tipurile de active si pasive si cu scadenta acestora. Pentru o banca, mai mult decat pentru o institutie nonfinanciara, maximizarea profitului presupune alegerea unui bilant optim in conditii de incertitudine.

Inainte ca o banca sa actioneze in vederea modificarii structurii activelor si pasivelor pentru a-si creste profitabilitatea sa potentiala, ea trebuie sa se asigure de doua lucruri.

a) ca are si este capabila sa-si mentina o lichiditate adecvata - sanctiunea finala pentru cazul in care nu va face asa este faptul ca va veni o zi in care nu-si va mai putea deschide portile; si

b) ca isi asuma un risc al ratei dobanzii la un nivel acceptabil.

In sfarsit, o banca nu poate lua masuri sa-si schimbe lichiditatea fara a-si modifica expunerea la rata dobanzii, deci si perspectivele de profit; reciproca este de asemenea adevarata. Aceste aspecte legate de bilantul unei banci - lichiditate, expunerea la rata dobanzii si profitului potential - sunt toate legate. O banca poate examina fiecare aspect in parte, dar nu le poate determina separat; cel mai bun lucru pe care il poate face este sa caute combinatia optima a acestor factori, pornind de la pozitia curenta a bancii si de la conditiile economice reale.

Intermedierea financiara este o activitate institutionalizata care canalizeaza fondurile de la cei ce au surplus (surplus spending units = SSUs) la cei ce au deficit (deficit spending units = DSUs). Pe scurt, SSUs sunt cei care economisesc, iar DSUs sunt cei care investesc. In cele doua pozitii descrise sunt categoriile economice de baza in societate, anume persoanele fizice, firmele (persoane juridice) si guvernul.

Bancile comerciale apartin unei clase generale de intermediari financiari, cunoscute ca institutii financiare depozitare.

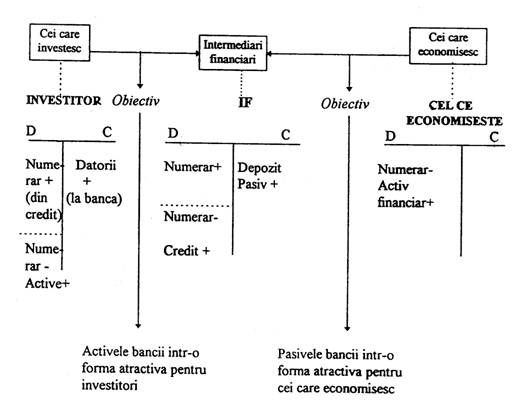

Procesul general de intermediere financiara este reprezentat schematic mai jos:

Diagrama ilustreaza scopurile fundamentale ale unei institutii financiare care doreste sa supravietuiasca. Intai, trebuie sa-si transpuna pasivele in forme active pentru SSUs. Apoi, trebuie sa-si organizeze activele in forme atractive pentru DSUs. Pentru bancile comerciale, acestea inseamna ca serviciile de credit si depozit trebuie sa aiba preturi corespunzatoare, accesibile si convenabile pentru clienti. Procesul ilustrat mai sus este uneori numit finantare indirecta.

Procesul intermedierii financiare poate fi privit in termeni de conturi T pentru SSU, DSU si intermediarul financiar BF. Pentru SSU, procesul este pur si simplu o tranzactie care implica schimbul unui numerar sau a unor economii contra unui activ financiar sub forma unui cont de depozit la intermediarul financiar IF. Pentru IF, aparitia depozitului inseamna o crestere de ambele parti in conturile sale T sau bilant. Cand IF crediteaza, el transforma numerarul care a intrat sau rezervele suplimentare intr-un credit catre DSU. In registrele partii DSU, rezultatele luarii creditului sunt o crestere a debitului si o crestere corespunzatoare in numerar, care este utilizata pentru cumpararea unui activ necesar (de ex., utilaj, stocuri, o casa, un automobil sau un computer). Tranzactiile reprezentate sub liniile punctate in conturile T din diagrama anterioara reprezinta activitati din etapa a doua pentru fiecare entitate economica.

Bancile constituie in cadrul unui sistem economic intermediari de o importanta deosebita din mai multe motive.

In primul rand, ele sunt de departe cei mai importanti intermediari. Alte tipuri de intermediari financiari care opereaza in economiile din Europa de vest sunt asociatiile pentru economii si creditare (Savings & Loan = S&L), societatile de asigurare pe viata, fondurile de pensii si fondurile mutuale.

Bancile primesc cantitati uriase de depozite la vedere (cum ar fi disponibilitatile din conturile curente) si depozite la termen, pe care le utilizeaza pentru a da credite persoanelor fizice, societatilor si altora.

In al doilea rand, pe parcursul activitatii de creditare, bancile creeaza bani. Motivul este ca depozitele la vedere, care sunt un pasiv pentru banca, reprezinta o parte a masei monetare. Intrucat masa monetara este foarte importanta in desfasurarea activitatii economice, cresterea acesteia este un concept de baza al unei economii.

Dupa 1970 au avut loc adevarate revolutii atat in practica cat si in teoria bancara. A evoluat un sistem teoretic de explicare a activitatii bancare bazat pe informatie. Bancile sunt specializate in furnizarea de date care rezolva problemele generate de informatia incompleta din pietele de investitie directa.

Economistii sustin ca intermedierea financiara reduce costurile de agentie generate de insuficienta informatiei pe piata. In anumite modele, potentialii clienti pentru imprumuturi detin informatii private legate de riscul de creditare sau de oportunitatile de investitie. Rolul intermediarilor este sa colecteze in avans informatia despre proiectele financiare ale celor care cer imprumut. Alti cercetatori evidentiaza asimetriile informatiei fata de performanta ulterioara a clientului creditat. Intermediarii monitorizeaza clientii imprumutati pentru sesizarea primelor semnale de avertizare in cazul dificultatilor financiare si pun in practica o remediere optima, refinantarea sau o politica de restructurare daca este necesar.

Astfel, in loc de a privi banca drept producator de credite, noua teorie evidentiaza bancile ca producatorii informatiei necesare pentru facilitarea acordarii creditelor de investitori catre solicitatorii de imprumuturi. Noile perspective indica faptul ca bancile investesc in tehnologia pentru acumularea de date, in scopul obtinerii unui avantaj competitiv in evaluarea cazurilor de creditare riscante. Cand un potential client cere un credit, banca evalueaza clientul si decizia sa asupra creditului semnaleaza credibilitatea acestui client pe piata pentru alti participanti la piata de capital.

Diferite argumente pe de o parte si cercetarea empirica pe de alta parte ofera concluzia ca intermediarii, in particular bancile comerciale, sunt producatori de informatie superioara. De exemplu, un argument este acea duplicare de efort sau o corelare libera a informatiei adunate de cei care ofera credite direct. In acelasi timp, costul delegarii activitatii de intermediere - costurile furnizarii stimulentelor adecvate pentru intermediar - se diminueaza pe masura ce intermediarul devine tot mai puternic si mai diversificat ca activitate. Un alt argument este acela ca bancile au un avantaj datorita capacitatii de a oferi informatie corelata cu alte servicii apreciate de clienti, cum ar fi tranzactii de cont, consultanta si confidentialitate.

De exemplu, evolutia unui depozit bancar poate oferi informatii utile pentru evaluarea riscului de creditare sau pentru monitorizarea creditelor.

Astfel, bancile obtin intotdeauna acces la informatii private despre clientii lor in timp, ca rezultat al unei cooperari continue si apropiate. Mai multe modele recente prezinta interactiunea banca - client in cursul mai multor perioade, incluzand reinnoirea creditelor, ceea ce duce la cresterea fluxului informatiei private in timp. Modelele indica faptul ca bancile sunt bine informate comparativ cu modul de operare al investitorilor numai care se bazeaza pe informatia publica si au un avantaj comparativ in monitorizarea clientilor creditati privitor la dispersia detinatorilor de creante. Ca rezultat, bancile pot oferi anumitor clienti imprumutati costuri de finantare mai mici fata de piata publica a titlurilor de valoare. Termenul scurt si structura bilaterala a contractelor de creditare faciliteaza renegocierea intre imprumutat si creditor ca urmare a unor noi informatii. De aceea, exista avantaje in activitatea de creditare in ce priveste relatia cost specific.

2. ORGANIZAREA FUNCTIONALA A UNEI BANCI

Structura organizatorica tipica a unei banci poate include urmatoarele departamente:

1. Operatiuni mari cu societati comerciale (Large corporate&baking) (incluzand organizatii bancare de stat);

Operatiuni cu societati comerciale (Corporate banking);

Operatiuni internationale (International Banking);

Investitii (Investment banking);

Operatiuni curente cu clientela (Retail banking);

Operatiuni privind transporturi (Shipping banking);

Operatiuni private cu disponibilitati ale persoanelor fizice (Private banking).

In plus fata de serviciile cu activitate directa din fiecare departament, alte servicii opereaza in paralel pentru sustinerea activitatii. Ultimele tipuri de servicii includ urmatoarele: Departamentul Suport Retea, Resurse Umane, Audit Intern, Relatii cu Publicul, Planificare Strategica, Marketing si Organizare, Politica de Creditare, Consultanta Juridica, Consultanta Tehnica, Financiar-Contabilitate.

Totusi, structura organizatorica a unei banci depinde de banca insasi si de elementele de mediu in care opereaza. O reorganizare a functiunilor bancare a aparut in anii '80 si inceputul anilor '90. Intr-adevar, o serie de schimbari pe piata bancara au avut un rol important.

Una dintre cele mai importante optiuni de politica organizatorica care a fost observata in bancile vest-europene in acea perioada a fost expansiunea si integrarea functiunilor activitatii de corporate banking. Mai explicit acesta include:

a) O politica de expansiune pentru dezvoltarea interna a unui larg set de functiuni bancare specializate comercial si de investitii, relevante pentru piata pe care o reprezinta societatile comerciale. Aceasta include analiza si sindicalizarea creditelor, grupe specializate in piete de capital, servicii pentru plati si pentru transfer de bani, departament de consultanta financiara oferita societatilor comerciale, trezorerie, grupe pentru operatiuni curente cu societati comerciale, grup pentru dezvoltarea tehnologiei informatiei, analisti cercetatori, gestionarea fondurilor sau investitii, agenti comerciali sau creatori de piata, brokeri pentru corporatii, departament pentru noi emisiuni si vanzari en gross de titluri de valoare, directori de societati comerciale si directori pentru serviciile de personal etc.

b) Asociata cu politica de expansiune, s-a aplicat o politica de integrare si reorganizare a acestor functiuni in jurul pietelor financiare si ale societatilor, creand o organizare flexibila, orientata spre piata.

Au fost utilizate doua variante ale acestei politici:

1) integrarea tuturor functiilor: intai, intre toate departamentele corelate, apoi integrarea si centralizarea tuturor grupurilor care actioneaza pe pietele financiare, cum ar fi trezoreria si tranzactionarea hartiilor de valoare pe piata; in al treilea rand integrarea intre cele doua sectoare importante de mai sus;

2) autonomie pentru departamentele bancilor comerciale (BC) si bancilor de investitii (BI), dar cu integrarea stransa a functiunilor in cadrul acestora si cu legaturi intre ele.

Au fost concepute multe alte schimbari organizatorice interne pentru a imbunatati integrarea intre cele mai specializate capacitati operationale.

Aceste mecanisme de integrare includ:

. un rol centralizat, coordonator al grupului ce asigura serviciul operatiuni cu societatile comerciale;

. un grup de trezorerie care urmareste ca potentialele economii sa se realizeze la toate nivelele tranzactiilor existente;

. un grup tehnic care stabileste standarde pentru informatica si faciliteaza accesul si transmiterea informatiilor intre utilizatori in exercitarea functiilor privind operatiunile cu societatile comerciale.

Aceste mecanisme de organizare interna au fost concepute pentru a crea:

1) sisteme foarte rapide de comunicare a informatiei in cadrul unei ierarhii relativ plate a grupului operatiuni cu societati comerciale (atat pentru ramura comerciala, cat si pentru cea de investitii);

2) echipe de lucru reunite la toate nivelele ierarhice ale bancii. Acest avantaj competitiv, bazat pe o coordonare foarte stransa si bine organizata, este important in special cand sunt cerute operatiuni care presupun functiuni incrucisate si tranzactii pentru livrarea unor servicii.

Aceste avantaje interne s-a presupus ca vor interactiona cu avantajele oferite de piata financiara si de piata ce o reprezinta societatile comerciale pentru a crea noi posibilitati pe piata.

Astfel, noul principiu de organizare implica structurarea functiilor bancii in jurul pietelor in locul structurilor traditionale ale bancii. Toate structurile organizatorice (cum ar fi acelea axate pe pietele financiare si ale societatilor comerciale) sunt unite prin diferite legaturi sau functiuni de integrare, cum ar fi grupul operatiuni cu societatile comerciale.

In acest capitol am prezentat continutul activitatii si organizarea functionala a bancilor din tari cu o economie de piata dezvoltata si in scopul reliefarii diferentei dintre acestea si bancile romanesti.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2081

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved